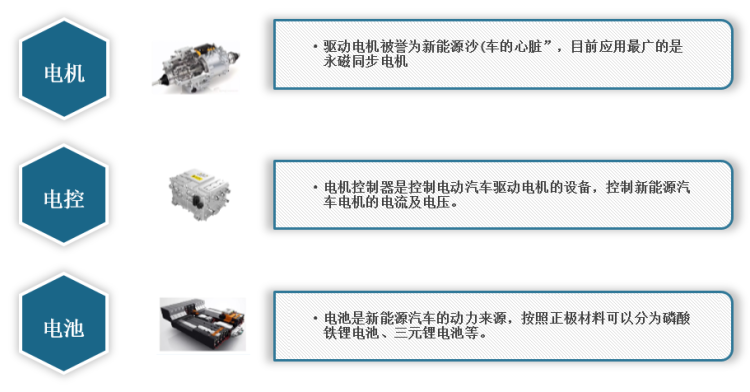

新能源汽车电机驱动系统是新能源汽车的三大核心部件之一,主要由驱动电机和电机控制器两部分组成。新能源汽车电机驱动系统包括电力电子变换器以及相应的控制器。

新能源汽车核心零部件

数据来源:观研天下整理

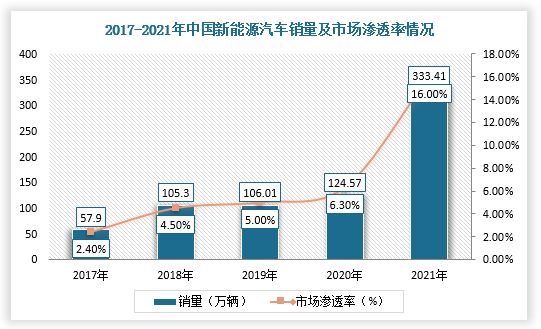

随着新能源车技术的不断更新发展及国家政策的大力支持,新能源车销量及渗透率不断提升,带动新能源汽车电机驱动系统行业快速扩容。根据数据显示,2021年,我国新能源汽车销量333.41万辆,在乘用车市场的渗透率从2017年的2.4%快速增长至2021年的16.0%。

数据来源:观研天下整理

根据观研报告网发布的《中国汽车电机驱动系统行业现状深度研究与发展前景分析报告(2022-2029年)》显示,在市场竞争方面,目前我国新能源汽车电机驱动系统行业市场参与者主要分为整车厂和第三方供应商两大类,其中具备电驱动系统整体集成设计能力的整车厂包括比亚迪、特斯拉、北汽新能源和宇通客车等传统整车企业,而第三方外供企业分为国际先进制造商、传统电机生产企业和专业新能源汽车电机企业。

我国新能源车电机代表企业

|

企业类型 |

代表企业 |

|

|

整车企业 |

比亚迪、特斯拉、北汽新能源、宇通客车 |

|

|

第三方供应商 |

国际先进制造商 |

日本电装、博格华纳、博世、采埃孚等 |

|

专业新能源汽车电机企业 |

深圳大地和、精进电动等 |

|

|

传统电机生产企业 |

大洋电机、方正电机、蓝海华腾、卧龙电驱等 |

|

数据来源:观研天下整理

新能源汽车电机驱动系统相关企业及配套客户情况

|

公司类型 |

公司 |

简介 |

客户 |

|

|

整车企业 |

弗迪动力 |

2019年弗迪动力有限公司正式挂牌成立,为比亚迪全资控股子公司,业务覆盖新能源汽车用驱动电机总成及周边特种电机产品。截止至目前,弗迪动力的电驱动系统研发已经进行到第四代,国内首家量产SiC动力三合一产品。 |

比亚迪,丰田,长城汽车,一汽,东风,江淮,东风 |

|

|

华域电动 |

华域电动自主研发了包括永磁同步电机PMSM、助力转向电机EPS在内的多款新能源汽车核心零部件,国内最早开始研发扁线电机的制造商。 |

上汽 |

||

|

大众变速器 |

成立于2012年,业务涵盖汽车变速器及汽车零部件的研发、生产、装配等,主要产品包括APP290、APP310电机。 |

大众 |

||

|

特斯拉 |

成立于2003年,其电机产品的特点是前后双驱动系统,进口电机型号3D1功率202kW,国产电机型号3D6功率220kW。 |

特斯拉 |

||

|

蔚然动力科技 |

蔚然动力是一家汽车智能动力系统提供商,高度集成的“三合一”EDS电驱动系统是公司目前最为核心的产品,采用扁线绕组工艺,EDS最高效率达94%。 |

蔚来 |

||

|

第三方供应商 |

国际先进制造商 |

法雷奥西门子 |

成立于2016年,业务涵盖车载充电机、逆变器、电机和DC/DC转换器的研发和生产,核心产品包括MBE平台ID.3电驱、法雷奥西门子83kW电驱、标志雪铁龙插混三合一电驱等。 |

奔驰、吉利、北汽新能源、沃尔沃、长城、东风日产、起亚汽车、大众汽车、上海申沃客车、绿驰汽车 |

|

博世 |

博世是全球最大的汽车零部件供应商,与上汽已成立合资公司“联合汽车电子有限公司”,在新能源汽车电驱动系统领域推出的产品包括同轴式电机、分离式电机、油冷电机,目前公司电机供货量超过60万台。 |

大众、奔驰、宝马 |

||

|

博格华纳 |

业务涵盖高效内燃机、智能混合动力系统、电力驱动系统等,其高压发卡电机包括HVH146、HVH200、HVH220、HVH320、HVH410等型号。 |

长城、北汽新能源、一汽、上汽、威马、吉利、雪佛兰 |

||

|

尼得科(日电产) |

日电产业务领域覆盖各型新能源汽车电驱动系统,核心产品为150kW、200kW的“三合一”电驱动系统,已在广汽AionS、AionLX、蔚来HYCAN007等各车型上搭载,其中大连工厂设计产能达360万台。 |

广汽、蔚来 |

||

|

采埃孚 |

在车辆运动控制、集成式安全系统、自主驾驶以及电驱动四大技术领域,采埃孚能为现有的汽车制造商以及初创出行服务供应商提供广泛的解决方案。核心产品为300kW客车电驱动系统,功率远高于其他同类客车电驱。 |

宝马、通用、三菱、丰田、日产、标志、沃尔沃、现代、福特等 |

||

|

专业新能源汽车电机企业 |

精进电动 |

公司2020年除整车企业外的独立供应商中排名第六,除整车企业外的国内独立供应商中排名第四。2020年公司乘用车电驱动总产能为261350套。 |

广汽、长城、吉利、小鹏汽车、菲斯克汽车公司、海马、中通、金龙、申沃、万向集团 |

|

|

深圳大地和 |

公司主要为新能源汽车提供驱动电机系统产品和服务,产品涉及客运巴士、小轿车、特种车辆、低速车等多个领域。 |

重庆瑞驰,奇瑞汽车,长安汽车,五菱工业,东风小康,山西丽驰 |

||

|

上海大郡动力 |

成立于2005年,从事新能源汽车用电机及其控制器技术研发、制造和销售,核心产品包括纯电启动系统EA130、EG80、EJ150,PHEV驱动系统DB120等。 |

广汽、东风等乘用车及金龙、中通、福田等商用车等 |

||

|

天津松正 |

核心产品包括390系列发卡电机、290系列发卡电机、五合一控制器等,目前多条生产线已在进行集中安装调试,预计2022年电机产能将突破100万台。 |

宇通、中通、奇瑞、海马、江淮、东风扬子江、东风小康、北汽、一汽大众 |

||

|

传统电机生产企业 |

方正电机 |

成立于1995年,2020年在新能源车电机第三方供应商中位列第一,目前有深圳高科润、上海海能、湖北方正、越南方正等4家子公司,预计今年年底新能源车电机产能50万台,2023年产能150万台。 |

上海通用五菱、东风、吉利、蔚然动力、蜂巢传动 |

|

|

大洋电机 |

早期从事建筑及家具电气电机业务,2009年跨入新能源车动力总成系统产业,2016年初收购上海电驱动,2020年新能源汽车动力总成系统年产能50万套。 |

北汽福田、一汽、上汽乘用车、吉利、东风、长安等 |

||

|

卧龙电驱 |

2020年和采埃孚成立合资公司进军新能源车驱动电机领域,目前已获得小鹏汽车定点。 |

北汽、宇通、金龙 |

||

|

蓝海华腾 |

新能源车领域的产品主要为电动汽车电机控制器及驱动系统等,涵盖主驱多合一集成控制器、主/辅驱集成控制器、电机+变速箱+主驱控制器集成系统以及客户定制化产品等。 |

福工动力、万向电动汽车、厦门金龙、安徽安凯汽车股份有限公司、深圳市五洲龙汽车 |

||

数据来源:观研天下整理

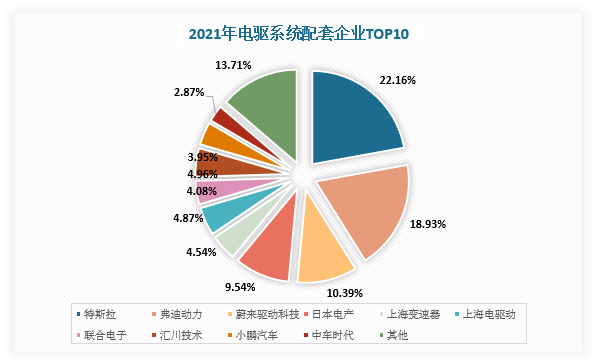

同时,特斯拉、比亚迪和蔚然动力在新能源汽车电机驱动系统市场中,竞争力较强,2021年三者合计市场份额占比达到52%,电驱动系统销量分别为387229台、330906台、181604台。

2021年电驱系统配套企业TOP10

|

企业名称 |

2021年销量 |

同比 |

市场份额 |

|

特斯拉 |

387229 |

179.6% |

22.2% |

|

弗迪动力 |

330906 |

186.9% |

19.0% |

|

蔚来驱动科技 |

181604 |

109.7% |

10.4% |

|

日本电产 |

166736 |

122.1% |

9.6% |

|

汇川技术 |

86681 |

/ |

5.0% |

|

上海电驱动 |

85110 |

430.4% |

4.9% |

|

上海变速器 |

79407 |

>500% |

4.5% |

|

联合电子 |

71258 |

>500% |

4.1% |

|

小鹏汽车 |

69018 |

327.0% |

4.0% |

|

中车时代 |

50086 |

>500% |

2.9% |

数据来源:观研天下整理

数据来源:观研天下整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。