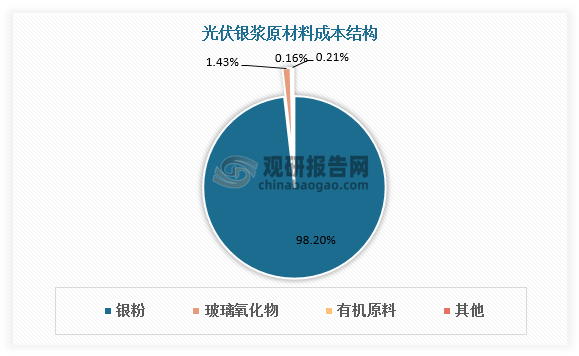

一、光伏银浆原材料成本结构

根据观研报告网发布的《中国光伏银浆行业发展现状研究与投资前景预测报告(2024-2031)》显示,银浆生产原材料包括银粉、玻璃氧化物、有机原料等,三类主要原材料均为光伏银浆性能的重要影响因子。其中,玻璃粉的含量比例存在最优界点,过高影响银浆导电性能,过低银浆将无法渗入钝化层与硅衬底形成欧姆接触;有机原料的含量显著影响到银浆的印刷性能与印刷质量;银粉的质量则直接影响到银浆的体电阻、接触电阻等,在光伏银浆生产中起到决定性因素,占比约98%。

数据来源:观研天下数据中心整理

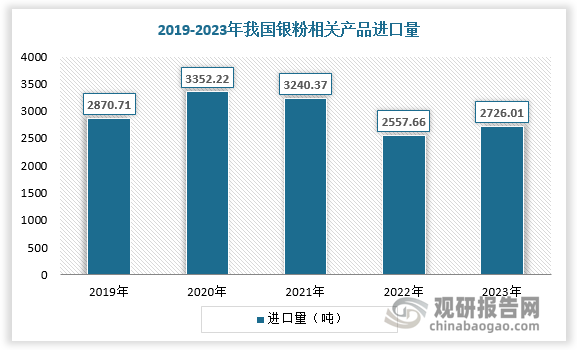

目前银粉国产化程度低,进口依赖度较高。2019-2023年我国银粉相关产品进口量保持在2500吨以上,其中2020年、2021年我国银粉相关产品进口量激增,均超3000吨,分别达3352.22吨、3240.37吨。国产银粉价格通常低于进口银粉,国产替代有助于促进银浆企业的供应链安全并降本。此外,银浆企业向上游延伸布局,提高银粉自供比例,助推银粉国产化进程并进一步降本,银粉国产替代率有望不断提升,利好光伏银浆行业发展。

数据来源:观研天下数据中心整理

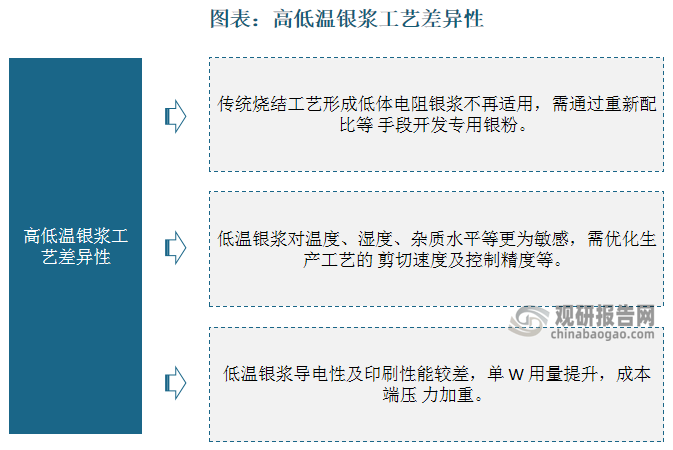

二、光伏银浆生产工艺分类

按技术路线及工艺流程,光伏银浆可分为高温银浆及低温银浆。高温银浆在500℃的环境下通过烧结工艺将银粉、玻璃氧化物、其他溶剂混合而成,而低温银浆则在200-250℃的相对低温环境下将银粉、树脂、其他溶剂等原材料混合而成。受制于技术瓶颈及成本压力,现阶段高温银浆为光伏银浆主流技术路线。

资料来源:观研天下整理

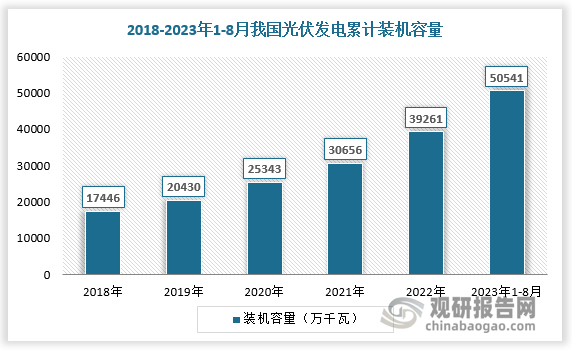

三、光伏银浆消耗量

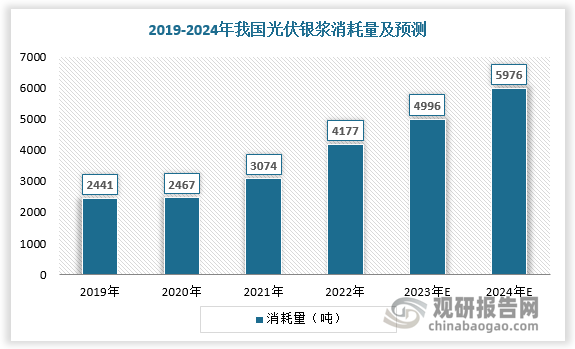

光伏银浆是制备光伏电池金属电极的核心辅材,直接影响电池的光电性能。银浆成本在光伏电池非硅成本中占比约35%,是光伏电池的第一大非硅成本。近年来随着光伏行业迅猛发展,光伏银浆消耗量增多。

数据显示,2018-2022年我国光伏发电累计装机容量由17446万千瓦增长至39261万千瓦,2023年1-8月我国光伏发电累计装机容量已超5000万千瓦,达50541万千瓦。

数据来源:观研天下数据中心整理

2019-2022年我国光伏银浆消耗量由2441吨增长至4177吨。2023年、2024年我国光伏银浆消耗量分别约为4996吨、5976吨。

数据来源:观研天下数据中心整理

四、光伏银浆行业竞争

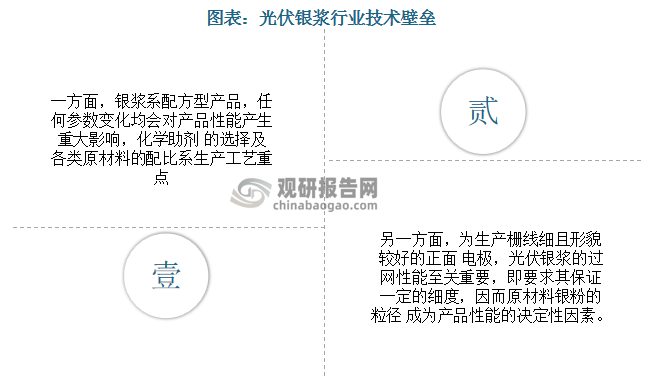

光伏银浆集金属材料、无机材料、高分子材料、纳米科学于一身,其制备过程关键在于配方的调配及产出产品的粒径,技术壁垒较高,需要厂商具备长期的积累 与经验,因此光伏银浆市场较为集中。

资料来源:观研天下整理

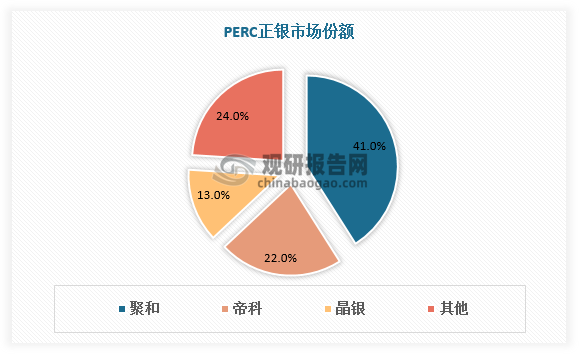

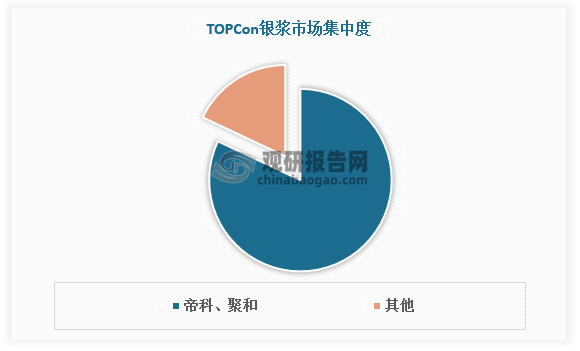

根据数据,PERC正银方面,国产正银中聚和、帝科和晶银分别占比41%、22%、13%;TOPCon银浆方面,TOPCon银浆技术难度更高,目前能批量供应的厂商不超过10家,竞争格局更优,23年TOPCon银浆排名前二的帝科、聚和的市占率合计达80%以上,集中度明显高于PERC正银。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。