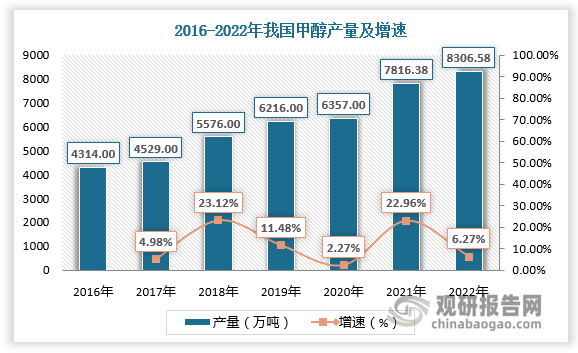

一、甲醇产能及产量

根据观研报告网发布的《中国甲醇行业发展趋势研究与投资前景预测报告(2023-2030年)》显示,甲醇又称羟基甲烷,是一种有机化合物,是结构最为简单的饱和一元醇。上世纪五十年代,甲醇工业在我国兴起。随着甲醇行业的技术更新改造加速推进,我国成为甲醇主要生产国。

目前全球甲醇市场新增产能大多集中于我国。根据数据,2022年我国甲醇产能达9947万吨,较上年同比增长8.84%;2022年我国甲醇产量达8306.58万吨,较上年同比增长6.27%。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

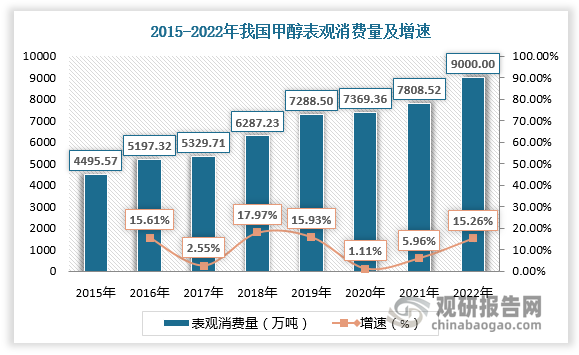

二、甲醇表观消费量

从市场需求来看,由于国内经济平稳增长,汽车、电器、化工等行业加速发展,甲醇需求量也在不断增加。数据显示,2021年我国甲醇表观消费量为7808.52万吨,较上年同比增长5.96%;2022年我国甲醇表观消费量达9000万吨,较上年同比增长15.26%。

数据来源:观研天下数据中心整理

三、甲醇下游需求占比

甲醇作为重要的基础化工原材料,主要下游为烯烃、醋酸等行业。甲醇的下游需求以甲醇制烯烃为主,2021年占比达到50.59%,其次是甲醇燃料,需求占比为15.66%。

数据来源:观研天下数据中心整理

四、甲醇进出口情况

基于持续增长的市场需求,我国甲醇进口规模总体保持增长。2015-2022年我国甲醇进口量由553.86万吨增长至1219.3万吨,进口金额由15.62亿美元增长至41.65亿美元。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

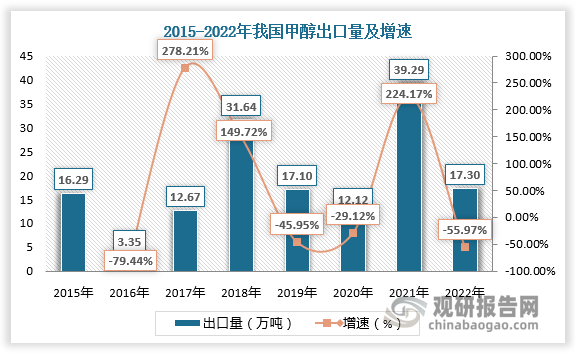

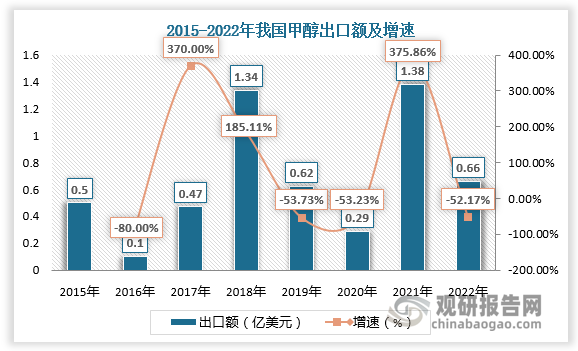

从出口情况看,我国甲醇出口规模远低于进口规模,对外贸易呈现逆差状态。根据数据,2021年我国甲醇出口量为39.29万吨,出口额为1.38亿美元;2022年我国甲醇出口量为17.30万吨,出口额为0.66亿美元。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

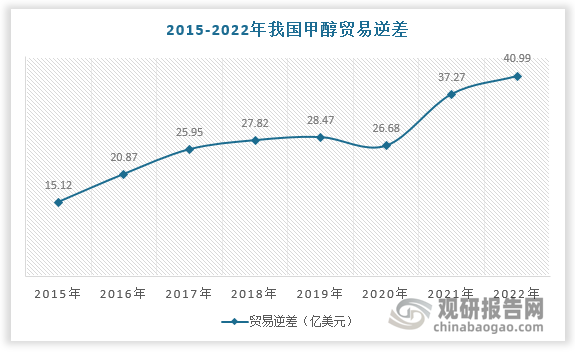

2021年,我国甲醇贸易逆差为37.27亿美元;2022年,我国甲醇贸易逆差为40.99亿美元。

数据来源:观研天下数据中心整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。