前言:

高铁动车组轴箱轴承是列车走行部中至关重要、技术门槛极高的核心安全部件,直接承载车辆载荷并保障高速稳定运行,其可靠性关系整列车组的安全与效能。当前,在国家“交通强国”“制造强国”战略与《“十四五”智能制造发展规划》《“十四五”铁路科技创新规划》等政策的强力推动下,我国高铁网络持续扩展——截至2024年底高铁运营里程已达4.8万公里,带动轴承需求稳步增长。

与此同时,随着首批动车组逐步进入大修周期(约10–15年),一个持续数十年的存量维修替换市场正在启动,为行业带来长期且稳定的增长动力。然而,该领域技术壁垒极高,长期以来被瑞典斯凯孚、德国舍弗勒、日本NTN等国际巨头主导。近年来,国内以洛轴、瓦轴、天马等为代表的企业在政策与科研院所支持下积极攻坚,已在“复兴号”等车型实现首装突破,逐步形成“国际巨头—国产主力—科研支撑”三层级竞争格局,国产化替代进程明显加速。

1、高铁动车组轴箱轴承是高铁走行部件中最重要、最关键的核心部件

高速列车包括机械、电气、计算机在内的三大领域、九大核心技术,其中机械领域中有一关键部件为转向架。转向架在高铁运行中发挥着承载、导向、减振、牵引和制动等作用。因而随着高铁的发展,对于转向架的技术要求也在不断提高。在转向架中,轴箱、齿轮箱以及牵引电动机这三类部件起到至关重要的作用。而轴承作为其中的核心零部件,轴承的自身性能和使用寿命对于转向架的使用起到至关重要的作用。

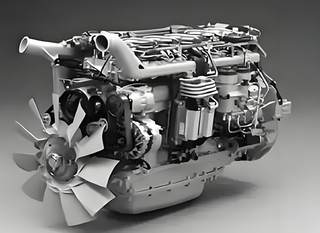

高铁动车组轴箱轴承

资料来源:公开资料整理

轴箱轴承作为列车走行部件中最重要、最关键的核心部件,直接关系到车辆的运行安全,对其研究及产业化具有重大意义。轴箱轴承是高速动车组的重要组成部件之一,实现轮对高速旋转运行的同时需承受整个车辆的车体重量及载重,还需承受运行中车辆摇摆产生的各个方向的力。除了承受静态及动态径向载荷外,还承受非恒定的轴向载荷。轴箱轴承的可靠性对列车安全运行起着至关重要的作用。目前世界上应用于高速动车组领域的轴箱轴承主要有圆锥滚子轴承和圆柱滚子轴承。

2、国家政策大力支持,我国铁道路网规模持续上升,对高铁动车组轴箱轴承需求增加

近年来,国家将发展智能制造与先进轨道交通装备产业提升至战略高度,着力推动产业升级与科技创新。在此背景下,2021年4月发布的《“十四五”智能制造发展规划》明确提出建设智慧供应链,支持在轨道交通装备等重点行业培育龙头企业构建协同平台,以促进供应链的数据互通、生产协同与资源优化配置。随后,国家铁路局于同年12月印发《“十四五”铁路科技创新规划》,进一步部署铁路领域科技创新重点任务,旨在以科技赋能铁路高质量发展,支撑交通强国与科技强国建设。系列政策的相继出台与衔接,为高铁行业在内的轨道交通装备产业注入了强劲动力,推动其向智能化、高端化方向持续发展。

根据中国国家铁路集团有限公司2025年2月28日发布的《中国国家铁路集团有限公司2024年统计公报》,全国铁路固定资产投资完成8506亿元,投产新线3113公里,其中高速铁路2457公里。

数据来源:观研天下整理

在路网规模方面,截至2024年底,全国铁路营业里程16.2万公里,其中高铁4.8万公里;全国铁路路网密度168.5公里/万平方公里,复线率60.8%,电化率75.8%;国家铁路营业里程13.4万公里,复线率62.8%,电化率77.5%。

数据来源:观研天下整理

3、庞大的高铁网络运维需求,我国高铁动车组轴箱轴承行业发展前景广阔

而“存量维修替换市场”的启动,是高铁作为大型机电系统其生命周期的必然结果。首轮动车组集中进入大修期(10-15年),意味着一个由时间和技术寿命驱动的、可预测的周期性更换市场开始放量。这并非一次性事件,而是将伴随各批次动车组陆续“老龄化”而持续数十年的“需求波次”。其“逐年放量”的特性,为上游零部件企业(如轴箱轴承制造商)提供了一个比新车制造更为稳定且长期的市场基础,促使企业战略从争夺有限的新车订单,转向布局全生命周期的服务与供应体系。

以动车组为例,根据国铁集团《铁路动车组运用维修规程》,动车组以里程周期为主、时间周期为辅进行检修,由低到高分为五级检修。其中,一、二级为日常维修,在国铁集团各路局动车所内进行;三、四、五级为高级修,检修周期分别为120万公里、240万公里、480万公里或3年、6年、12年;目前动车组三级修已基本实现由国铁集团各路局动车段承担,四级修由动车段和中国中车动车组造修企业共同承担,五级修由中国中车动车组造修企业承担。

以250km普通动车组为例的动车组检修标准

|

检修标准 |

CRH1 |

CRH2 |

CRH3 |

CRH5 |

检修特点 |

检修部件 |

单位 |

|

|

一级修 |

每次运行结束或48小时 |

每次运行结束 |

以快速检修为主的日常例行检修 |

易损易耗部件 |

对易损易耗部件更换、调整和补充,通过入工目视和车载信息系统对动车组技术状态和部分技术性能检查,处理临时故障 |

铁总各路局 |

||

|

二级修 |

15天 |

3万公里 |

2万公里 |

6万公里 |

以部件专项检修为主,对部件检修施行“专岗、专人、专修”的专业化检修 |

车轴、踏面、电气回路绝综、牵引电机纯缘、车下电气过流器类部件 |

按相应检修周期,进行车轴超声波探伤、踏面修形、电气回路施综检测、牵引电机纯综检测和车下电器过滤器类部件清担除尘等专项检修 |

|

|

三级修 |

120万公里 |

45万公里 |

120万公里或3年 |

动车组整列扣修,车转向架等集中分解检修 |

转向架、轮对轴承、转向架主要零部件 |

在二级检修项目基础上,进行转向架、轮对轴承和转向架主要零部件的分解检修 |

||

|

四级修 |

240万公里 |

90万公里 |

240万公里或6年 |

动车组整列扣修,在基地对动车解编,主要为分解、检测、换件和调试等 |

对动车组各主系统进行分解检修、将性试验,更新零部件,必要时进行车体涂装 |

铁总+中车 |

||

|

五级修 |

480万公里 |

180万公里 |

480万公里或10-12年 |

动车组整列扣修:动车解编,以基地检修和部分系统委外修进行分解、检测、换件和调试等 |

在四级检修项目基础上,对动车组全车进行分解检修,较大范国的更新部件,并进行车体涂装 |

中车 |

||

资料来源:观研天下资料

4、高铁动车组轴箱轴承技术壁垒较高,竞争格局呈现“三层级”梯队结构

由于高铁动车组轴箱轴承安装在轮对轴端,承担车体重量并传递牵引/制动力,需在高速(≥250km/h)、高载、复杂工况下具备极高可靠性,所以其存在较高的技术壁垒。

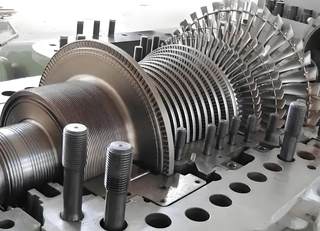

高铁动车组轴箱轴承的技术壁垒

资料来源:观研天下整理

基于此,我国高铁动车组轴承行业竞争格局呈现清晰的“三层级”梯队结构,这一格局深刻反映了该领域从完全依赖进口到自主攻坚的国产化突破历程。

根据观研报告网发布的《中国高铁动车组轴箱轴承行业现状深度研究与发展前景预测报告(2026-2033年)》显示,当前,市场竞争由三大阵营构成:国际寡头(历史垄断者):以瑞典斯凯孚(SKF)、德国舍弗勒(旗下FAG品牌)、日本NTN为代表的跨国巨头,凭借深厚的技术积淀、全球化的研发体系与品牌历史,长期垄断全球高端轴承市场,是技术标杆与市场先入者。

国产化攻坚主力军:这是当前打破垄断、实现自主可控的核心力量,由国内领军企业及合资合作方组成,呈现多元化攻关态势。

科研国家队:以北京交通大学、中科院相关院所等高校和科研机构为核心,为行业突破提供前沿理论、关键技术研发与实验验证支持,是自主创新的源头。

我国高铁动车组轴承行业主要企业及简介

|

企业/机构 |

所属层级 |

核心优势/角色 |

备注/关键进展 |

|

洛轴(LYC) |

国产化攻坚主力 |

技术积累最雄厚,实现“复兴号”标准动车组轴箱轴承首装应用 |

国产化突破的标杆,处于市场领先地位 |

|

瓦轴(ZWZ) |

国产化攻坚主力 |

在轨道交通轴承领域有长期布局和产能基础 |

积极参与研发与装车试验,是重要骨干力量 |

|

天马轴承 |

国产化攻坚主力 |

在高端精密轴承领域具备特色技术实力 |

为行业提供多元化技术路径选择 |

|

蒂森克虏伯&晋西车轴(合资) |

国产化攻坚主力 |

融合国际技术经验与本土制造、市场渠道 |

通过技术合作模式参与市场竞争 |

|

北京交通大学等高校、中科院 |

科研国家队 |

提供前沿理论、失效分析、实验技术与标准研究支撑 |

产学研用协同创新中的关键理论和技术供给方 |

资料来源:观研天下整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。