一、行业相关定义

锌是一种化学元素,是一种浅灰色的过渡金属,也是第四"常见"的金属。在现代工业中,锌是电池制造上不可替代、相当重要的金属。此外,锌也是人体必需的微量元素之一,起着极其重要的作用。

二、行业生产现状

1、锌矿储量大幅度增长 火烧云是我国最大铅锌矿

根据观研报告网发布的《中国锌市场现状深度分析发展战略研究报告(2023-2030年)》显示,锌精矿资源是社会发展过程中重要的矿产资源。锌精矿资源的储备则可以在国家非紧急状态时期发挥“蓄水池”和“缓冲器”的作用,在紧急状态时期能应对因资源供应中断而引发的各项危机,对国家发展起到了重要的作用。

2020-2021年期间,我国锌矿储量大幅度增长。有相关数据显示,2020年我国锌矿储量达到 3094.83金属万吨。2021年我国锌矿储量达到4422.9金属万吨,同比增长42.91%。

数据来源:观研天下整理

我国锌矿资源的总体特征是:富矿少,低品位矿多;大型矿少,中小型矿多;开采难度较大。目前火烧云铅锌矿、江苏栖霞山铅锌矿、彩霞山铅锌矿、大脑坡铅锌矿、乌拉根铅锌矿、杨家寨铅锌矿、马元铅锌矿(南矿带)、清水塘铅锌矿是我国主要的铅锌矿。其中火烧云是我国最大铅锌矿。

我国部分铅锌矿资源量排名

| 名称 | 资源量(万吨) | 平均品位(%) |

| 火烧云铅锌矿 | 1880.89 | 铅 4.6、锌 23.37、铅+锌 27.97 |

| 江苏栖霞山铅锌矿 | 548.5 | 铅 4.58、锌 7.24% |

| 彩霞山铅锌矿 | 517.9 | 铅 0.47-1.91、锌 1.29-6.13、铅+锌 1.69-7.79(集中在 3.0-5.0) |

| 大脑坡铅锌矿 | 451 | - |

| 乌拉根铅锌矿 | 448 | 铅 0.25-0.36、锌 2.24-3.41 |

| 杨家寨铅锌矿 | 340 | 锌 1.01-3.27 |

| 马元铅锌矿(南矿带) | 221.7 | - |

| 清水塘铅锌矿 | 192 | 铅+锌 2.5-3.0 |

资料来源:观研天下整理

火烧云铅锌矿不仅是资源量大,而且品位也高。根据中国矿业报报道,目前火烧云铅锌矿普查有3 个探矿权,面积分别为 98.79 平方千米、93.06 平方千米和100.34 平方千米。其中勘探区备案资源量:矿石量 6091.91 万吨,锌金属量 1423.92万吨,铅金属量 280.08 万吨,锌+铅金属总量 1704.00 万吨。工业矿体平均品位:锌 23.37%、铅 4.60%、锌+铅 27.97%。二区普查资源量为:在核心区III1 矿体扩大部分及新增的 9 个铅锌矿体共探求资源量(333+334):矿石量 2029.56 万吨,锌金属量 148.55 万吨,铅金属量 28.34 万吨,锌 +铅金属总量 176.89 万吨。一、三区预普查资源量:铅+锌金属量合计为 39.63 万吨,均为氧化矿,矿床平均品位:铅 1.73%、锌 3.75%、铅+锌 5.48%。3 个探矿权内资源总量:锌+铅金属总量 1918.71 万吨。

火烧云铅锌矿资源情况

| 矿区范围 | 矿石量(万吨) | 锌金属量(万吨) | 锌品位 | 铅金属量(万吨) | 铅品位 | 锌铅金属总量(万吨) | 锌+铅品位 |

| 勘探区备 | 6091.91 | 1432.92 | 23.37% | 280.08 | 4.6% | 1704 | 27.97% |

| 二区普查(包括核心 III1 矿体扩大部分及新增的 9 个铅锌矿体) | 2029.56 | 148.55 | 7.32% | 28.34 | 1.4% | 176.89 | 8.72% |

| 一三区预普查资 | 723 | 27.12 | 3.75% | 12.51 | 1.73% | 36.93 | 5.48% |

资料来源:观研天下整理

2、锌矿产量呈现波动下降态势

2016-2022年我国锌矿产量呈现波动下降态势,但仍是全球最大的锌矿生产国家。根据数据显示,2021年我国锌矿产量从2016年的597万吨下降到了420万吨,约占全球产量的三分之一。

数据来源:观研天下整理

2、锌产量整体呈现增长态势

我国是基建大国,随着国内下游基建等需求持续增长,近年来除2018年产量跌至谷底,我国锌产量整体呈现增长态势。数据显示,2021年我国锌产量为656.1万吨,同比2020年增长2.1%。2022年我国锌产量680.2万吨,同比增1.6%。

数据来源:观研天下整理

3、再生锌是金属锌的一个重要来源 产量恢复持续增长

再生锌是由废旧和废锌合金材料或含的废料,经重新熔化提炼而得到的锌合金或锌金属,是金属锌的一个重要来源。这是因为锌矿为我国重要战略性矿产资源,我国锌矿资源丰富,但贫矿多、富矿少,开采难度大。虽然我国锌产量呈增长趋势,但锌资源供需形势仍旧严峻。在此背景下,再生锌作为生产金属锌和锌化合物等主要原料获得广泛关注。2021年我国再生锌产量为163万吨,占比30.8%。

数据来源:观研天下整理

4、大型锌矿企业市场价值越发凸显 驰宏锌锗锌产品加工领先企业

目前大型锌矿企业市场价值越发凸显。这是因为近年来我国加大环境保护力度,为了响应中央相关环保政策,各省份先后出台文件对矿山建设提出标准,要求不符合标准的矿山实行关闭退出。“绿色矿山”政策要求矿企资本投入,相关环保设施建成方可开工,中小型锌矿资金实力较弱,难以建成达标。除2020年受新冠疫情影响外,尤其在2020年四季度以来锌矿利润相对丰厚的情况下,中小型锌矿企业的开工率出现加速下滑,而大型锌矿企业的开工率整体上平稳,大型锌矿企业市场价值凸显。

目前国内锌矿及锌冶炼上市企业较多,主要有驰宏锌锗、锌业股份、株冶集团、白银有色、紫金矿业、中色股份、中金岭南、宏达股份、罗平锌电、西部矿业等,这些上市企业占据着国内主要锌产品市场份额。其中部分企业锌矿原料主要来源自给,部分企业原料需采购,2020年数据来看,以上企业占比国内锌产品超4成。

国内主要锌矿和锌冶炼上市公司

| 主要企业名称 | 基本内容 |

| 驰宏锌锗 | 主要从事锌、铅、锗系列产品的采选、冶炼、深加工与销售业务,矿产铅锌金属产能40万吨、铅锌冶炼产能63万吨,近年来整体锌产品整体营收持续增长,但整体产小量变动幅度较小,2021年锌精矿锌金属量产量24.13万吨,精锌(锌产品)产量38.77万吨。 |

| 锌业股份 | 经营范围:锌、铜冶炼及深加工产品、硫酸、镉、锢综合利用产品加工,有色金属及制品加工,2021年精锌产量38.77万吨,占国内总产量的6.05%; |

| 株冶集团 | 主要从事锌冶炼及加工业务,业务较为单一,2021年全年完成锌产品产量67.88万吨,营业收入164.72亿元,同比增加17.06亿元; |

| 白银有色 | 业务涵盖铜、铅、锌、金、银等有色金属和稀贵金属的采矿、选矿、冶炼、加工和金融投资贸易等领域,具有年采铜铅锌65万吨、有色金属加工材6.6万吨的生产能力。 |

| 紫金矿业 | 锌矿项目主要有境外的厄立特里亚碧沙锌铜矿、哥伦比亚武里蒂卡金矿以及中国境内山西紫金义联/义兴寨金矿、洛阳坤宇上宫金矿、福建武平悦洋银矿等,2020年锌资源储量约1033万吨,相当于国内总量的5.10%,矿亲锌产量34.21万吨,相当于国内总量的12.36%,2021年上半年矿产锌产量19.64万吨,同比增长40.13%。 |

| 中色股份 | 主要矿山包含蒙古国图木尔廷敖包锌矿,锌金属产能约5万吨,截止2020年底,锌平均品味9.92%,内蒙古赤峰中色白音诺尔铅锌矿,锌金属产能约3万吨,截止2020年底,锌平均品味5.36%,现有精炼锌产能22万吨/年,铅锌精矿产量保持在8-9万吨之间,锌锭及锌合金产量保持在21-23万吨之间 |

| 罗平锌电 | 主营业务是水力发电、铅锌矿的开采、选矿、铅锌金属的冶炼及附属产品的提炼,2021年度,罗平锌电完成主产品锌锭及锌合金销量共计7.70万吨,其中:锌锭1.82万吨、锌合金5.88万吨。 |

资料来源:观研天下整理

其中驰宏锌锗是我国国内锌产品加工领先企业。据了解,驰宏锌锗主要从事锌、铅、锗系列产品的采选、冶炼、深加工与销售业务,矿产铅锌金属产能40万吨、铅锌冶炼产能63万吨。近年来驰宏锌锗整体锌产品整体营收持续增长,但整体产小量变动幅度较小。有数据显示,2021年驰宏锌锗锌精矿锌金属量产量24.13万吨,精锌(锌产品)产量38.77 万吨,占国内总产量的6.05%。而虽然营收受整体供给偏紧导致的价格上升出现明显增长,但实际毛利率受上游锌矿成本上涨明显,挤压中游利润影响,在2020-2021年反而出现小幅度下降。

数据来源:观研天下整理

二、消费市场情况

1、我国是锌资源的第一需求大国

我国既是锌精矿的第一生产大国,同时也是锌资源的第一需求大国。近年来在国内稳增长背景下,受到下游基建等领域的投资增加,从而拉动了对锌的需求。有相关数据显示,2021年我国锌消费全球占比为48%,位居第一;其次是美国、印度、比利时、韩国,分别占比7%、4%、3%、3%。

数据来源:观研天下整理

2、锌的主要应用形态之一是镀锌

锌产业消费市场由直接消费市场和终端消费市场构成。其中直接消费方面,锌的主要应用形态之一是镀锌,约占比64%。

数据来源:观研天下整理

3、锌用途较为分散 基础设施建设领域占国内锌消费1/3

从终端消费领域来看,锌用途较为分散,主要用于基础设施建设、建筑、汽车、日用消费品等领域。其中基础设施建设领域占国内锌消费1/3,铁塔、电器设备、板房、钢结构、公路护栏、桥梁等需要大量镀锌管、板、线材和结构件。

数据来源:观研天下整理

4、汽车、电力及建筑等终端消费市场带动锌需求持续增长

近年来得益于汽车、电力及建筑等这些终端消费市场在过去几年均有很大幅度的增长,推动了我国锌需求的增加。而预计这种增长趋势预计在未来一段时间内还会继续,从而也将带动我国锌需求的持续增加。

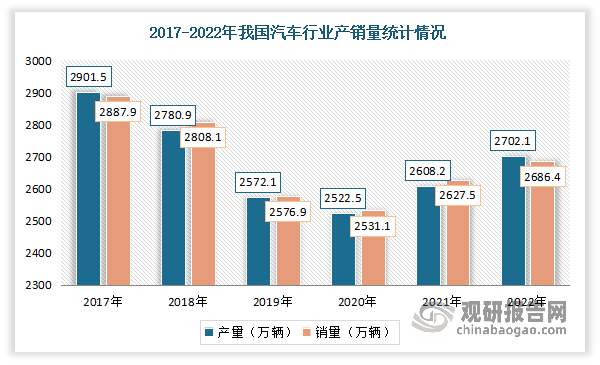

例如汽车产业方面:汽车是现代生活的必需品。虽然2017-2020年市场需求疲软,产销量保持下滑态势,但我国仍是全球第一大汽车国。同时进入2021年以来,随着国内外疫情的防控措施的常态化,以及在国家购置税减半政策、地方政府促汽车消费政策叠加下,我国汽车行业消费市场持续回暖,带动产销量上升。根据数据显示,2022年,我国汽车产销量分别完成2702.1万辆和2686.4万辆,同比分别增长3.4%和2.1%。

数据来源:观研天下整理

而根据市场分析,2021年以来我国汽车市场主要增长点来自于新能源汽车领域。据中国机械工业联合会统计,2022年,我国新能源汽车产销量分别完成705.8万辆和688.7万辆,产销量同比增长均超过90%。

数据来源:观研天下整理

进入2023年,随着补贴正式离场,我国新能源汽车市场化阶段正式开启。由此也可见,我国新能源汽车正式已进入全面市场化拓展期。虽然未来会受到补贴政策退出、国际竞争激烈、供应链不稳定性增加等因素影响发展,但有利因素则也有市场供给能力空前加强、智能化技术与产品创新、低碳发展战略驱动、促消费政策发力等,如果应对得当,充分把握有利因素,推进汽车及零部件企业、供应链和价值链转型,我国新能源汽车销量有望保持30%至40%的增速,达到1000万辆,成为全球首个新能源汽车年销量进入千万辆级的国家。在此情况下,我国汽车产业仍将保持增长态势,从而也将带动锌产业。

电力方面:近年来,我国电力运营情况良好,各项指标呈稳定增长态势,电力供应基本满足了国民经济发展和人民生活需求。一是全口径发电装机容量稳定增长,且延续绿色低碳发展态势。数据显示,2022年我国累计发电装机容量约25.6亿千瓦,同比增长7.8%。其中风电装机容量约3.7亿千瓦,同比增长11.2%;太阳能发电装机容量约3.9亿千瓦,同比增长28.1%。

数据来源:观研天下整理

二是发电量稳定增长。数据显示,2020年我国发电量7.4亿千瓦时,同比增长2.7%。2021年发电量8.1亿千瓦时,同比增长8.1%。2022年我国发电量8.4万亿千瓦时,比上年增长2.2%;其中火电增长0.9%;水电、核电、风电和太阳能发电等清洁能源发电增长5.3%,占全部发电量比重比上年提高0.9个百分点。

数据来源:国家能源局,观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。