一、我国肉鸡养殖行业概述

我国肉鸡主要包括白羽鸡、黄羽鸡与817杂鸡。其中,白羽肉鸡属于快大型肉鸡,具有生长速度快、出肉率高、生产成本低等特点,一般45天即可出栏,是肯德基、麦当劳等快餐连锁企业销售肉鸡的主要品种;黄羽鸡按品类可分为快速型、中速型与慢速型。

肉鸡品类介绍

|

品种 |

主要特征 |

优点 |

缺点 |

用途 |

|

白羽鸡 |

国外引进的鸡种,全身羽毛均为白色,体型呈丰满的元宝形,具有快大肉鸡的特点 |

生长速度快、出肉率高、生产成本低等 |

抗病能力较弱、口感欠佳等 |

主要向肯德基、麦当劳等快餐连锁企业销售 |

|

黄羽鸡 |

我国优良的地方品种杂交培育而成,羽毛带有颜色,体型较小 |

抗病能力强、肉质鲜美等 |

生产周期长、生产成本较高等 |

主要用于家庭、企事业单位食堂和酒店的消费 |

|

817杂鸡 |

采用大型肉鸡父母代的公鸡与常规商品蛋鸡进行杂交,是具有地方特色的小型肉用鸡品种 |

生产门槛低、易操作、成本低等 |

养殖风险较大、没有饲料标准,出栏的料肉比参差不齐等 |

用于某些地方特色鸡制品,如扒鸡、烤鸡、熏鸡等 |

数据来源:观研天下整理

白羽鸡与黄羽鸡主要指标对比

|

品种 |

出栏日龄(平均日龄) |

平均体重(公斤) |

料肉比 |

|

|

白羽鸡 |

45 |

2.00-3.00(2.50) |

1.60:1.00 |

|

|

黄羽鸡 |

快速型 |

42-65(53) |

1.25-1.50(1.40) |

1.80-2.60:1.00 |

|

中速型 |

65-95(80) |

1.25-1.50(1.40) |

2.60-3.00:1.00 |

|

|

慢速型 |

95+(95) |

1.25-1.50(1.40) |

2.80-3.20:1.00 |

|

数据来源:观研天下整理

一、我国肉鸡养殖行业供给端分析

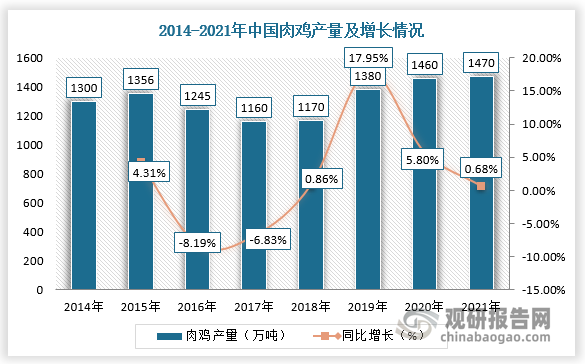

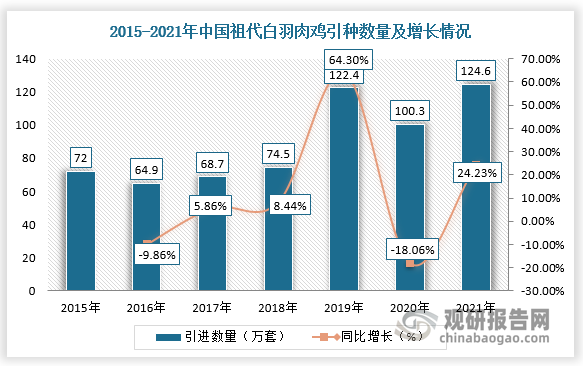

据观研报告网发布的《中国肉鸡养殖行业发展深度分析与投资前景研究报告(2022-2029年)》显示,2019-2021年,由于非洲猪瘟的暴发,鸡肉代替猪肉性需求刺激了行业扩产,肉鸡产量上升,白羽肉鸡累计更新祖代种鸡量整体增长。根据数据显示,2021年,中国肉鸡生产量为1470万吨,增长率为0.68%,白羽肉鸡累计更新祖代种鸡124.6万套,同比增涨24.23%。

数据来源:观研天下整理

数据来源:观研天下整理

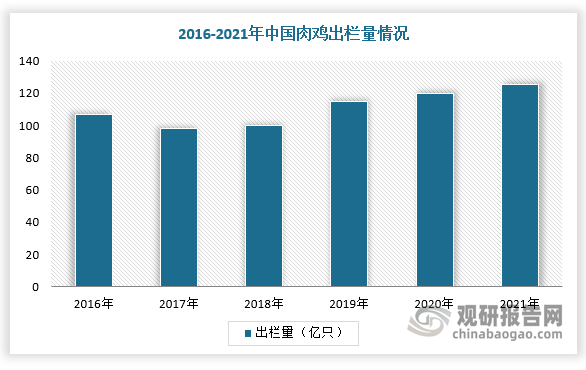

而在一年半的时间内进行增产之后,肉鸡养殖行业供给过剩,进入去产能阶段。与去年相比,2021年肉鸡出栏量增至125.14亿只,比2020年增长3.76%,创历史新高,其中白羽肉鸡、黄羽种鸡、肉杂鸡出栏量分别为65.32亿只、40.42亿只和19.40亿只。由此可见,肉鸡长期供给仍较为充足。

数据来源:观研天下整理

此外,我国肉鸡养殖行业规模化趋势显现。目前,我国肉鸡养殖行业格局与美国相比较为分散。假设以出栏量作为我国肉鸡养殖行业集中度的衡量标准,以屠宰量作为美国肉鸡行业集中度的衡量标准,我国肉鸡出栏量前五的企业合计出栏28.52亿羽,CR5为25.91%,美国肉鸡屠宰量前五的企业合计出栏46.44亿羽,CR5为49.62%。

数据来源:观研天下整理

不过,近几年,我国肉鸡养殖行业呈现规模化趋势。从出栏户数来看,我国肉鸡养殖年出栏数在5万羽以下的小规模养殖场户数从2011年的2557万户下降至2019年的1729万户,占比从99.90%下降至99.83%;而年出栏数在5万羽以上的规模养殖场户数从2.59万羽增加至2.88万羽,占比从2011年的0.10%增加至2019年的0.17%。

二、我国肉鸡养殖行业需求端分析

1、鸡肉替代效应趋缓,人均鸡肉消费量有增长空间

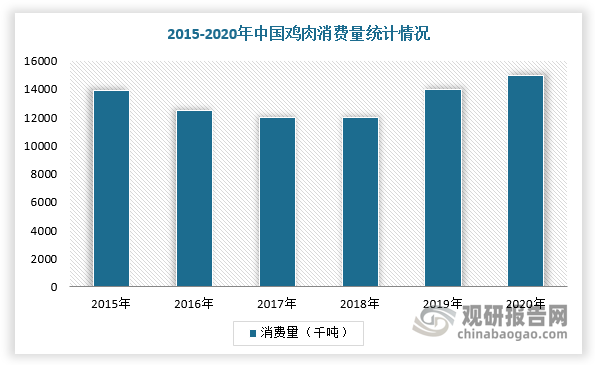

2019-2020年,我国非洲猪瘟虽得到有效控制,但由于猪价上涨使猪肉消费量进一步萎缩,2020年减少至4152.1万吨。而鸡肉作为猪肉的主要替代品,其消费量近三年来持续攀升,2020年增加至1521.1万吨。但是,自2021年以来,在生猪产能持续释放,猪价大幅下降,猪肉需求增加,鸡肉替代效应或有所趋缓。

数据来源:观研天下整理

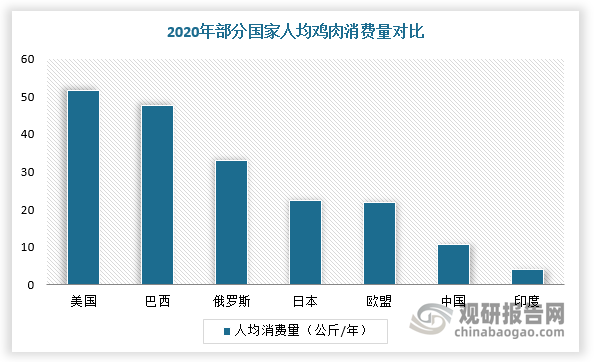

目前,我国居民人均鸡肉消费量较低,为10.77公斤/年,对标海外发达国家, 2020年美国与巴西的人均鸡肉消费量分别为51.50公斤/年与47.67公斤/年,是我国的4倍左右。由此可见,我国鸡肉消费量未来有较大的提升空间。

数据来源:观研天下整理

(1)追溯原因

1)餐饮连锁化带动我国肉鸡需求提升

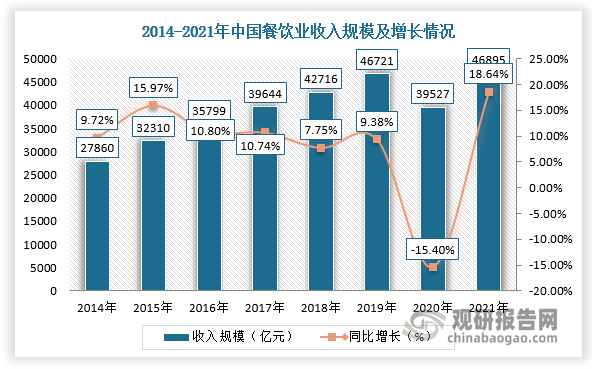

随着我国居民可支配收入增加、城镇化率提升、家庭小型化等因素推动在外就餐人数以及频次增长,我国餐饮行业市场规模持续壮大。2020年受疫情影响,餐饮收入规模为39527亿元,同比下降15.4%;进入2021年,由于疫情得到有效控制及各地出台一系列刺激消费的政策或规定,餐饮业市场逐渐回温,截止年末,全国餐饮收入46895亿元,同比增长18.64%。

数据来源:国家统计局+观研天下整理

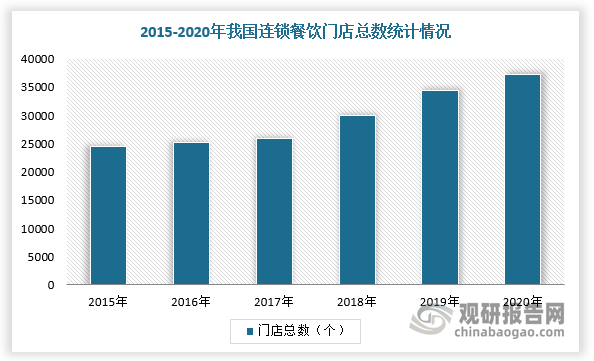

同时,2015-2019年,我国餐饮行业连锁化与规模化进程加速,连锁餐饮企业的总营收与总店数呈现增长态势,截止2020年国内连锁餐饮企业总门店数达到3.72万个,同比增长8.33%。而餐饮连锁化的发展将进一步带动肉鸡需求提升,如肯德基、麦当劳、华莱士等快餐店以肉鸡类食品为主。

数据来源:观研天下整理

2020-2021年2月全国快餐店排名

|

排名 |

快餐店名称 |

创立时间 |

创立公司 |

门店数 |

|

1 |

肯德基 |

1999年6月1日 |

百胜(中国)投资有限公司 |

7603 |

|

2 |

麦当劳 |

1993年12月7日 |

金拱门中国管理有限公司 |

4697 |

|

3 |

华莱士 |

2009年8月7日 |

福建省华莱士食品股份有限公司 |

15875 |

|

4 |

老乡鸡 |

2003年10月22日 |

安徽老乡鸡餐饮有限公司 |

925 |

|

5 |

必胜客 |

1999年6月1日 |

必胜客公司 |

2257 |

|

6 |

真功夫 |

2004年12月4日 |

广州市真功夫餐饮管理有限公司 |

607 |

|

7 |

味千拉面 |

2003年8月22日 |

味千拉面饮食服务(深圳)有限公司 |

719 |

|

8 |

永和大王 |

1995年12月12日 |

快乐蜂餐饮集团 |

348 |

|

9 |

德克士 |

1996年11月7日 |

北京德克士食品有限公司 |

2460 |

|

10 |

吉野家 |

1997年6月16日 |

北京吉野家快餐有限公司 |

643 |

数据来源:观研天下整理

2)鸡胸肉逐渐成为消费者的健康选择

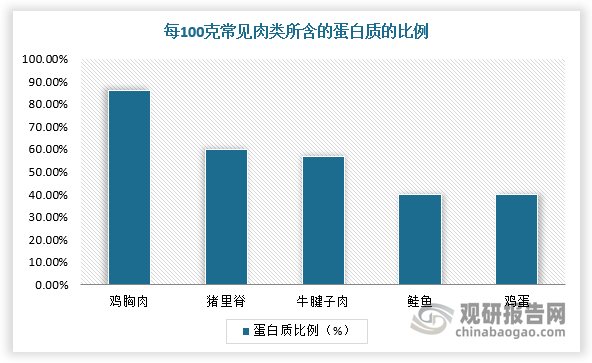

随着工作压力加大、生活节奏加快,我国亚健康逐渐年轻化,出现各种疲劳乏力、适应力下降等问题。而鸡胸肉与猪里脊、牛腱子肉相比,具有高蛋白、低卡、低脂等特点。在100g鸡胸肉中,蛋白质比例约为86%,而同样重量的猪里脊、牛腱子肉,蛋白质比例分别约为60%与57%。因此,在健身、食补等社会大趋势的背景下,鸡胸肉逐渐受到消费者青睐,进而有望拉动鸡肉需求的提升。

数据来源:观研天下整理

四、我国肉鸡养殖行业供需平衡分析

综上所述,我国肉鸡养殖行业供给过剩,进入去产能阶段,鸡肉替代猪肉效应或有所趋缓,规模化养殖趋势显现。随着餐饮市场持续回暖、连锁化与规模化进程加速,再加上人们健康意识持续提升,我国鸡肉消费市场仍然有较大增长空间,所以肉鸡养殖行业供给过剩现象或将缓解,供需端基本上有望达到平衡。(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。