一、行业相关定义

根据观研报告网发布的《中国生鲜乳行业发展趋势研究与投资前景分析报告(2023-2030年)》显示,生鲜乳又称生乳、原料奶。根据中国国家标准GB19301-2010《食品安全国家标准生乳》,生鲜乳被定义为从符合国家有关要求的健康奶畜乳房中挤出的无任何成分改变的常乳。

二、行业市场发展情况

1、乳制品消费所需的生鲜乳情况

生鲜乳是奶牛养殖业的主产品,也是制造乳制品基础原料。近年来受下游乳制品制造业原材料需求不断增长的驱动,我国生鲜乳需求不断增长。数据显示,2021年我国乳制品消费所需的生鲜乳达到5920万吨。

数据来源:观研天下整理

2、生鲜乳产量情况

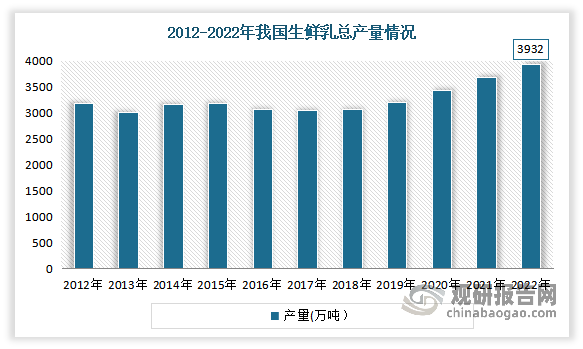

我国生鲜乳需求的不断增长,也带动了产量的增长。具体来看,2010-2019年,我国生鲜牛乳总产量基本处于3000-3200万吨左右,受生鲜乳收购价格走低、奶牛存栏数下降影响,生鲜乳总产量在2016-2017年出现下滑。2022年受益于需求端增长,我国生鲜乳总产量达3,932万吨,较去年同比增长6.76%,为历史新高。

数据来源:观研天下整理

根据市场分析,生鲜乳总产量主要受奶牛存栏数、奶牛单产量影响。

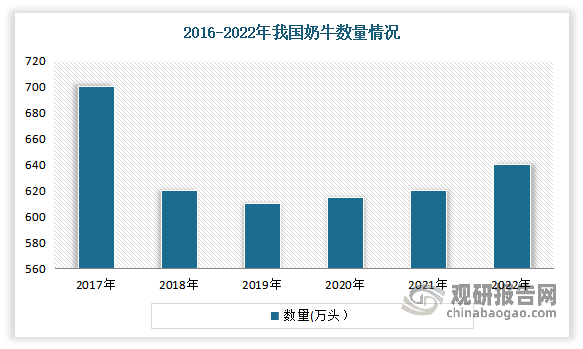

牛存栏数方面:2016-2019年由于我国对奶牛养殖行业监管力度以及奶制品安全意识的不断提升,我国奶牛养殖规模化程度不断提升,大量小规模散户被取缔,使得我国奶牛数量呈下降趋势。但2019年之后,随着行业规模化进程的不断加深,在下游需求的推动下,我国奶牛数量逐步回升。数据显示,2022年我国奶牛数量在640万头左右,同比增长3.2%。

数据来源:观研天下整理

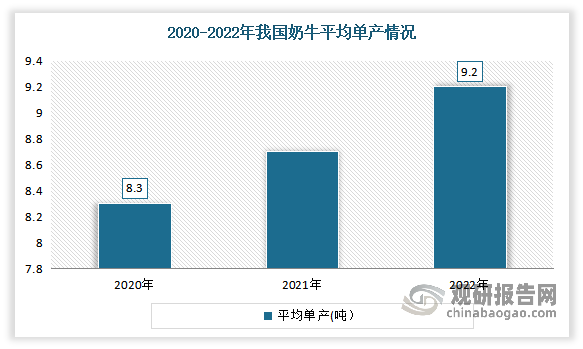

奶牛单产量方面,自新世纪以来,新兴养殖技术不断发展,奶牛规模化养殖程度不断提升,我国奶牛单产量取得突破。根据农业农村部、国家统计局数据,2020-2022年我国奶牛平均单产从8.3吨增长到9.2吨。

数据来源:观研天下整理

随着近年来下游需求的持续增长以及我国奶牛养殖规模化进程的持续推进,我国牛奶产量逐年增长。据资料显示,2021年我国牛奶产量达3682.7万吨,同比增长7.1%。2022年我国牛奶产量3932万吨,增长6.8%。

数据来源:观研天下整理

3、行业价格变化现状

近年来我国生鲜乳价格总体呈上涨趋势。具体来看,2009年后,因乳制品销售量高速增长,生鲜乳需求旺盛,价格持续攀升。到2014年初价格较2009年涨超80%。但进入2014年下半年,受宏观经济形势影响欧美、印度、中东等地区乳制品需求低迷,新西兰、澳大利亚等世界奶源主要供应地过度扩张,全球生鲜乳供过于求,新西兰、欧盟等地区生鲜乳价格下跌30%-40%,我国奶粉进口价格同比跌超50%,形成复原乳与生鲜乳价格倒挂,国内生鲜乳价格承压。

2015-2018年,我国生鲜乳价格普遍处于3.4-3.5元/kg左右。到2018年8月后,随着国务院办公厅提出了《国务院办公厅关于推进奶业振兴保障乳品质量安全的意见》,意见鼓励使用生鲜乳生产灭菌乳、发酵乳和调制乳等乳制品,生鲜乳价格开始回升。2020年12月30日,国家市场监管总局印发了《乳制品质量安全提升行动方案》,规划到2023年,乳制品质量安全监管法规标准体系更加完善,乳制品质量安全监管能力大幅提升,监督检查发现问题整改率达到100%,乳制品监督抽检合格率保持在99%以上。2021年,我国主产区生鲜乳价格突破4.30元/kg,达历史新高。2022年2月起,因国内大型新建牧场陆续投产,生鲜乳供应量上升,主产区生鲜乳收购价格回落。

4、行业市场竞争情况

现阶段我国生鲜乳市场高度分散,按2021年销售额计,行业CR4只占据14.1%的市场份额。目前市场企业主要有骑士乳业、优然牧业、现代牧业、光明乳业、中国圣牧、金宇农牧、牧同科技、沃野牧丰等。

我国生鲜乳市场主要企业竞争优势情况

|

企业名称 |

竞争优势 |

|

骑士乳业 |

农牧乳糖协同优势:公司从农牧乳产业链条,再延伸到制糖,建设农牧乳糖产业链战略思路,通过轮种牧草和甜菜,确保各个品种的单产量,提高了土地的利用率,更好的发挥协同优势。公司通过引进现代化的农业设施,极大地释放劳动力,降低农业劳动强度和种植成本,提升亩产以及含糖;既保证了糖业对原料的需求,又可保证种植甜菜后的土地实现科学轮作,实现农业的绿色发展、可持续发展。糖业生产的副产品甜菜粕、糖蜜是养殖业的优质饲料;经过公司自有牧场的对比试验,喂甜菜丝的牧场奶牛单产比不喂甜菜丝的牧场奶牛单产每天高2公斤左右,并且夏天还没有热应激现象;在不增加成本的前提下,使用公司糖业生产的甜菜粕、糖蜜可以使牧业有效增加利润。 |

|

人员协同优势:各产业受加工、生长的周期性影响,每年的生产季节不同,人员的工作时间也不同。糖业人员每年的主要作业时间在10月-次年1月,乳业在9-12月是淡季。夏天制糖人员可协助乳业保证市场产品供应,乳业淡季的生产人员可以协助糖业生产;冬天制糖生产结束后全部投入到乳业春节的市场供应,在全产业模式下可实现人员的工作效率最大化,大大降低了人员成本并增加了员工的收入,充分体现协同循环经营模式的优势。 |

|

|

产品质量优势:公司通过7S现场管理、质量体系建设、企业文化建设等多种手段,提升企业综合管理水平,保障企业发展动能。公司已通过9001质量管理体系认证、HACCP认证、SNAS认证等多项认证。原料奶的质量主要取决于乳蛋白含量、乳脂肪含量、菌落总数和体细胞数目等多项营养与卫生指标。公司各项原料奶生产标准均达到或超过了美国、欧盟和日本以及中国国家优质乳工程所规定的质量标准。且公司生产标准中规定杂质度≤2.8mg/kg,非脂乳固体≥9.2g/100g,要求超过国家标准(GB19301-2010)规定的杂质度≤4mg/kg,非脂乳固体≥8.1g/100g。公司对有机牧场的标准执行进行不定期检查与评审,涉及奶牛养殖、原料奶交付等各个环节,以确保各环节持续符合有机标准。为满足客户对有机原料奶严格的采购标准,公司还从饲料原料种植到原料奶生产的全过程进行严密监控,例如通过专人现场监督、运输车辆监控、工作现场安装摄像头监控等,确保原料奶生产加工全程可追溯、符合有机标准且无交叉污染。公司子公司敕勒川糖业为全球最大的食品制造商雀巢公司的合格供应商,共获得了6个管理体系认证证书,即质量管理体系、食品安全管理体系、FSSC22000、能源管理体系、环境管理体系、职业健康安全管理体系,并获得了欧盟有机管理体系认证,国标有机管理体系认证,产品获得国家糖检中心颁发的《中国产品质量优秀奖》,第十三届中国国际有机食品博览会组委会金奖、第二十届中国绿色食品博览会组委会金奖。 |

|

|

优然牧业 |

规模优势:公司是目前全球最大的原料奶供应商,旗下85座自营牧场覆盖中国黄金奶源带并辐射全国17个省、市、自治区,养殖奶牛近54万头。 |

|

产业链优势:公司是国内唯一一家覆盖乳业上游全产业链的行业企业,产业链各项业务均做到了行业领先。 |

|

|

单产优势:公司成母牛年化单产达12.8吨,其中甘肃武威新建万头牧场在投产第二年奶牛单产突破49公斤,还培育出60头单牛最高产奶量达到90公斤/日的“高产牛王”,创中国奶牛最高单产纪录。 |

|

|

品类矩阵优势:优然牧业已运营投产特色奶牧场23座,生产有机、A2、有机A2、娟姗、有机娟姗、原生DHA及原生富硒多达七个品类。同时,公司已研发储备了新的特色生鲜乳产品,后续将陆续上市。此外,优然牧业还在加速布局羊奶奶源领域。优然牧业中国单体最大的5万只奶山羊牧场已进羊运营,将进一步丰富其特色生鲜乳品类矩阵。 |

|

|

技术优势:优然牧业旗下企业赛科星是中国最大的奶牛育种企业,拥有国际领先的家畜性控技术和奶牛遗传改良技术。在美国威斯康辛州、中国和林格尔、清水河拥有三座世界领先的奶牛核心育种基地,同时,新建了肉牛、奶山羊核心育种基地,致力于一流的奶牛繁育技术研发及种质创新平台,公司性控冻精生产能力亚洲第一。 |

|

|

产品销量优势:2022年,公司育种产品销量123万剂(枚),同比增长25.8%。2023年4月,培育出按照同期美国基因组排名的数据排序可达到第35名的种公牛,创造中国种牛在国际舞台上的历史性突破。 |

|

|

销售网络优势:截至2022年底,公司通过线上平台“聚牧城科技”,以及遍布全国的28家线下奶牛超市销售网络,为客户提供超过1000种奶牛超市养殖耗用品,服务国内超过200万头奶牛,涵盖牧场各核心业务营运范围。 |

|

|

现代牧业 |

规模优势:公司是国内规模最大的奶牛养殖企业及高品质生乳供应商。 |

|

品牌优势:先后被授予《凤凰财经资讯》“2010年度中国最具投资价值和发展潜力企业排行榜”第一名、《中国企业家》“2010年度未来之星百强企业评选第一名”、2011年《环球时报》“全球最受关注中国绿色企业”、2011年国家“农业产业化国家重点龙头企业”、2012年第五届营养产业高层论坛“中国营养产业百强前十强”、2013年国际绿色经济协会的全球绿色财富(中国)100强第九名等荣誉。 |

|

|

战略规划优势:公司着眼于未来产业发展的趋势,高起点、高定位、高标准,瞄准世界的最高端,利用自产原奶生产自有品牌牛奶产品,制定了全球最严格的原奶标准,实现了从挤奶到加工2小时内完成,在安徽省五河县10万亩优质草场的引入,更是实现了“牧草种植——奶牛养殖——产品加工”一体化的发展模式,成为奶牛规模化养殖全球行业引领者。 |

|

|

光明乳业 |

产品质量优势:经过多年的发展,生鲜乳的理化、微生物等关键质量指标远高于国家标准,并持续向好;生鲜乳体细胞数不断下降,优于欧美标准。 |

|

供应优势公司:公司下属子公司光明牧业拥有悠久的奶牛饲养历史,是国内最大的牧业综合性服务公司之一。且旗下有 4 家牧场被评定为全国农垦标杆牧场;12 家牧场通过GAP(农业良好规范)认证;7 家牧场通过 ISO9001 质量管理体系认证;2 家牧场通过 SQF(食品质量安全认证);2 家牧场通过 GGAP(全球良好农业规范)认证体系认证。 |

|

|

专利优势:2023 年上半年,公司相关研发部门申请国家专利 16 项,其中发明专利 13 项,实用新型专利3 项。授权国家发明专利 17 项,实用新型专利 2 项。 |

|

|

技术工艺优势:中国首创巴氏杀菌热处理酸奶,突破性实现酸奶产品常温储运,在增加产品多样性同时,解决不同地域不同场景冷链痛点,让消费者实现酸奶自由。陶瓷膜过滤除菌技术,双膜过滤低温巴氏杀菌工艺,降低能耗,减少碳排放,对环境更友好,保留更多鲜奶原生活性营养成分。蒸汽注入式瞬时杀菌工艺技术(INF),节能减排,保留产品更多活性营养成分的同时,提升产品品质,延长货架期。乳糖酶解技术生产的零乳糖产品,细分不同消费人群的特殊需求,进一步提升产品功能个性化属性。 |

|

|

中国圣牧 |

价值链优势:公司作为中国最大的有机乳品公司,是一家“种养”一体化沙漠有机循环原奶企业,业务涵盖整个乳品行业价值链,包括牧草种植、奶牛养殖以及生产原料奶。 |

|

品牌优势:公司是国内首家获得中国和欧盟有机标准双认证的原奶品牌。 |

|

|

客户优势:公司以安全奶源基地为核心,有机种养,立足高品质有机 原料奶,稳固同下游乳业企业的合作关系。 |

|

|

金宇农牧 |

供应优势:目前公司目前已建成四座牧场,奶牛总存栏近3万头,日产鲜奶400余吨。种植饲草用地约两万亩,是自治区“农业产业化重点龙头企业”。 |

|

奶牛单产优势:公司利用最先进的养殖理念及技术,奶牛单产36公斤,居于国内领先水平,牛奶大多数质量指标超过欧盟标准。 |

|

|

研发优势:2018年,公司与政府合作投资1.1亿元建设中国(宁夏)奶业研究院,是国内第一家由私营企业投资建设的奶业科研单位。首任院长聘请国家奶牛科学体系首席科学家李胜利担任。 |

|

|

牧同科技 |

设备优势:公司引进国际顶尖的瑞典利乐液态奶加工设备,精良的产品检验设备。 |

|

产品种类优势:目前公司主要生产灭菌乳、巴氏鲜奶、凝固型、搅拌型、中性或酸性含乳饮料等系列乳制品。 |

|

|

资质优势:公司先后通过了ISO9001质量管理体系认证、危害分析与关键控制点(HACCP)管理体系认证、ISO14001环境管理体系认证、GB/T28001职业健康安全管理体系认证、AAA级信用等级认证。2017年相继通过了欧盟BRC“食品安全全球标准”和IFS“国际食品标准”双重认证。 |

|

|

生产优势:目前公司拥有生产线8条,年产能18万吨。 |

|

|

沃野牧丰 |

供应优势:公司建立了优质后备奶牛养殖基地,截至2021年2月28日,公司共存栏澳大利亚、新西兰荷斯坦奶牛4,344头,其中母犊牛526头、育成牛593头、青年牛764头、成母牛2,461头。 |

|

规模化优势:公司作为奶产业国资企业,通过逐步扩充存栏奶牛,构建奶牛标准化、规模化、现代示范养殖基地,打造区内奶产业龙头企业。 |

|

|

质量优势:公司提升自动化、集约化、科学化管理水平,促进鲜奶产量、质量的进一步提升。 |

|

|

团队优势:公司打造一支知识型与实战型相结合的高水平奶牛养殖团队。 |

资料来源:观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。