一、行业相关定义

铝材是由铝和其它合金元素制造的制品。铝材通常是先加工成铸造品、锻造品以及箔、板、带、管、棒、型材等后,再经冷弯、锯切、钻孔、拼装、上色等工序而制成。

二、行业生产情况

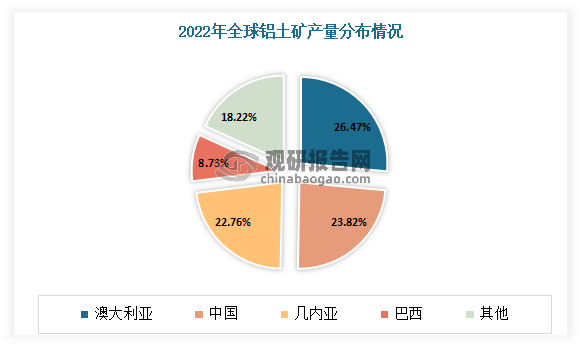

1、铝土矿产量

铝土矿是铝材最基本的原材料,由含铝矿物、含铁矿物(主要为赤铁矿和针铁矿)及少量硅酸盐、钛酸盐、硫酸盐和碳酸盐组成。2017-2020年在市场需求的持续增多,进口依赖度持续增强的推动下,我国的铝土矿产量也出现上涨,并于2020年上涨至最高值9270万吨。而虽然2021-2022年我国铝土矿的产量有所减少,但也基本维持在9000万吨。目前我国铝土矿产量排在世界前列,仅次于澳大利亚。数据显示,2022年我国铝土矿产量占全球铝土矿产量的23.82%,仅低于澳大利亚的26.47%。

数据来源:观研天下整理

但值得注意的是,虽然我国铝土矿产量排在世界前列,但仍无法满足国内铝土矿需求,而且自给率还有所下滑,使得供需缺口持续增大。2022年我国铝土矿自给率为41.78%,较上一年度下降了3.85个百分比。

根据市场分析,造成我国铝土矿供不应求的因素主要是以下几点:一是因为铝土矿可制成各类铝材,广泛用于国防、航空、汽车、电器等产品之中;而随着着我国经济的快速腾飞,我国铝材需求量越来越大,继而拉动上游铝土矿的需求量持续上涨;有数据显示,2022年,我国铝土矿的表观需求量超过21000万吨。二是因为我国铝土矿的质量比较差,98%以上都是加工困难、耗能大的一水硬铝石型矿石。三是因为我国的铝土矿中适合露天开采的铝土矿矿床不多,仅占到占全国总储量的34%左右。

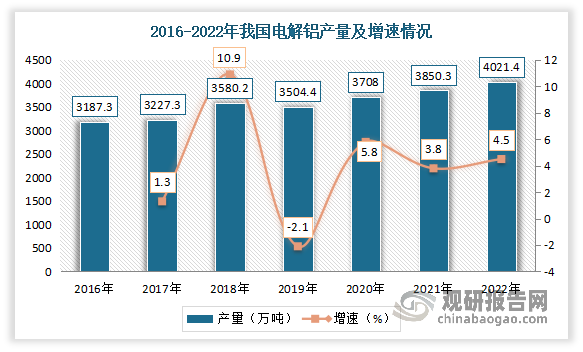

2、电解铝产量

电解铝是铝材的直接原材料。电解铝就是通过电解得到的铝。现代电解铝工业生产采用冰晶石-氧化铝融盐电解法。近年来随着我国铝行业的不断发展,电解铝产能的有序增长,使得我国电解铝产量稳定增长,也间接推动了我国铝材行业的发展。目前我国已成为全球最大的原铝生产国,并长期占据全球原铝(电解铝)总产量五成以上的比例,且该比例呈增长趋势。数据显示,2022年我国电解铝产量为4021.4万吨,同比增长4.5%。

数据来源:观研天下整理

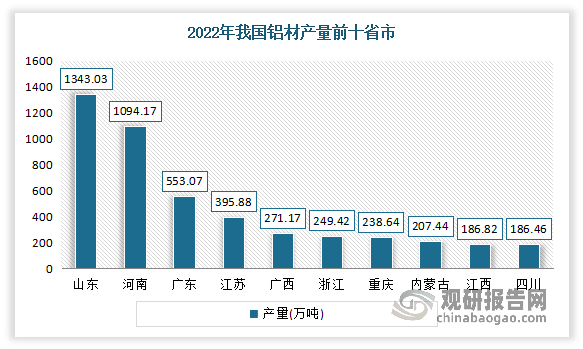

3、铝材产量

2017-2022年我国铝材产量整体呈现增长态势。数据显示,2021年中国铝材产量达6105.2万吨,同比增长7.4%。2022年全国铝材产量为6221.6万吨,同比增长1.4%。

数据来源:观研天下整理

从地区来看,2022年山东省、河南省、广东省、江苏省、广西区、浙江省、重庆市、内蒙古、江西省、四川省是我国铝材主要生产区。其中山东省铝材产量排名第一,累计产量为1343.03万吨,同比增长0.12%。

数据来源:观研天下整理

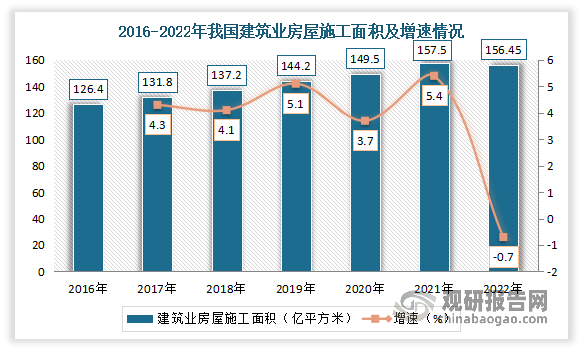

相关根据市场分析,铝材产量与下游需求直接相关,铝材生产企业根据订单量按需生产。因此随着经济逐渐复苏,建筑、新能源、光伏等各领域用铝量需求将会提升,从而也将带动铝材产量的增长。

目前建筑业是我国铝材主要的需求领域之一。近年来随着我国经济的不断发展及城市化进程加快,房屋施工面积也随着不断增加,为铝材行业提供较大的需求空间,给行业发展注入强劲动力。据资料显示,2021年我国建筑业房屋施工面积为157.5亿平方米,同比增长5.4%。2022年我国建筑业企业房屋建筑施工面积156.45亿平方米,比上年减少0.70%。

数据来源:观研天下整理

三、主要细分产品情况

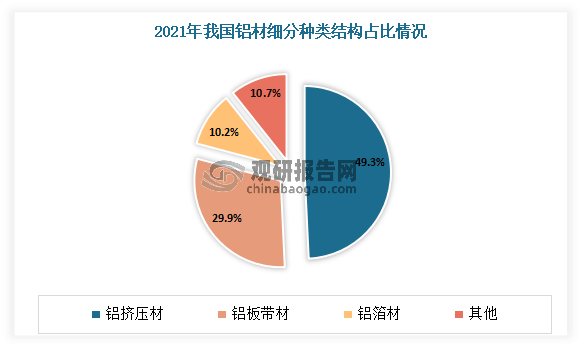

目前我国铝材市场上主要有铝挤压材、铝板带材、铝箔材及铝线材等种类,其中铝挤压材占比最高。以2021年的数据为例,在我国铝材市场上,铝挤压材达49.3%;其次是铝板带材和铝箔材,占比分别为29.9%、10.2%。

数据来源:观研天下整理

1、铝挤压材

根据观研报告网发布的《中国铝材行业发展深度分析与投资前景研究报告(2023-2030年)》显示,铝挤压材是以铝锭等为上游原料,经初加工为铸棒后,利用挤压机将加热好的铸棒在模具中挤压从而得到的不同截面形状的铝加工材料。铝挤压材凭借其一次挤压成型及较高的力学物理性能、良好的导热性能、较高比强度以及可回收性等优点,其下游应用场景逐步拓宽,广泛用于交通、电子、建筑、光伏、航空航天等领域。

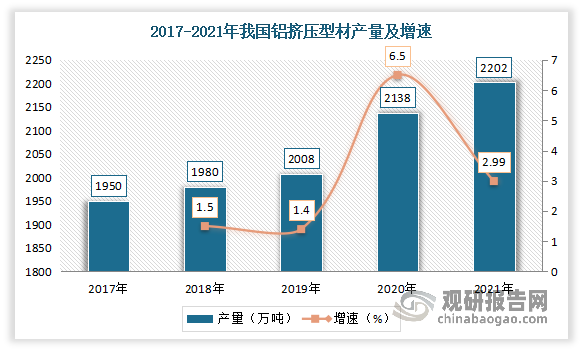

近年来我国铝挤压型材产量呈逐年增长趋势,尤其在2020年出现大幅度增长后铝挤压型材产量达到2138万吨,同比增长6.5%。2021年我国铝挤压型材产量达到2202万吨,同比增长3%。

数据来源:观研天下整理

目前我国已经成为全球最大的铝挤压型材生产国,生产技术居世界领先水平。其中中铝型材是我国铝挤压材的核心构成。有数据显示,2021年我国中铝型材产量为 2,059 万吨,同比上涨 2.8%,占铝挤压材总产量比例为 93.5%。

虽然我国铝挤压型材产量不断增加,但目前国内市场上企业的平均素质以及产品先进性及附加值仍不及发达国家,“高产出量、低附加值、低集中度”是目前我国铝加工材行业的典型特征。有相关数据显示,目前国内大型及以上规模的铝挤压企业约 50 家,中型规模铝挤压企业约 50-100 家。

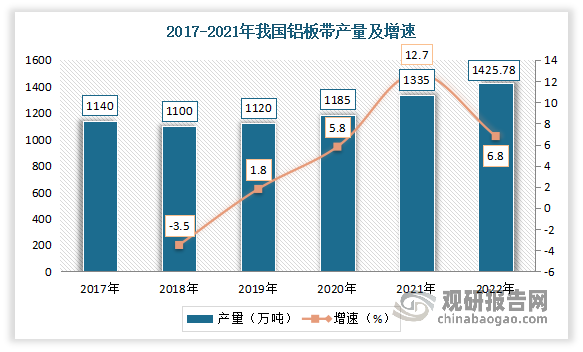

2、铝板带

铝板带是指以铝为主要原料,并且参杂其他合金元素制造出来的铝板或者铝带。近年来受益于下游市场需求推动和自身生产技术能力的提升,我国铝板带行业产量保持逐年增长的态势。数据显示,2022年我国铝板带产量为1425.78万吨,同比增长6.8%。

数据来源:观研天下整理

3、铝箔

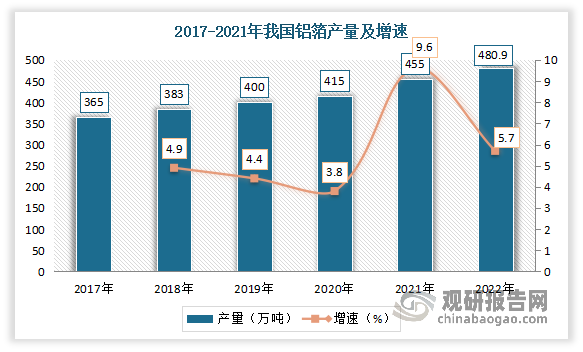

铝箔是一种用金属铝直接压延成薄片的烫印材料。铝箔因其优良的特性,广泛用于食品、饮料、香烟、药品、照相底板、家庭日用品等,通常用作其包装材料、电解电容器材料以及建筑、车辆、船舶、房屋等的绝热材料。

近年来我国铝箔产量保持逐年增长的态势。数据显示,2022年我国铝箔产量为480.9万吨,同比增长5.7%。

数据来源:观研天下整理

目前我国铝箔行业产业集中度相对较低。有数据显示,2021年我国铝箔行业CR5仅为30.9%左右,其中鼎胜新材市场份额最高,为14%。而由于国内铝箔产业中部分生产技术不够成熟、客户基础不够稳固、生产成本较高的中小型铝箱企业因无法承受市场波动的考验,已陆续被迫退出。因此预计随着中小型铝箱企业陆续被迫退出,市场份额逐步集中到成本控制能力强、生产规模大、技术水平领先、市场信誉良好的大型铝箔生产企业中。

数据来源:观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。