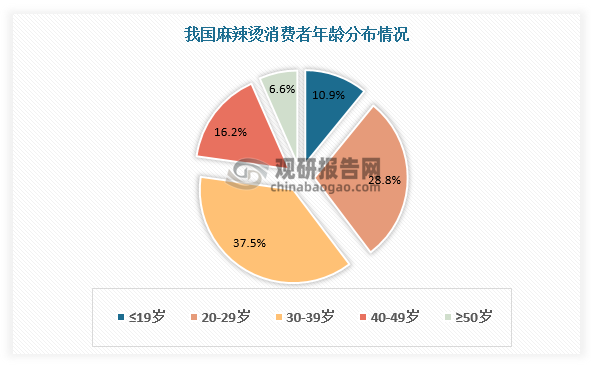

1.麻辣烫深受消费者欢迎,20-39岁人群是消费主力军

麻辣烫是源于四川省乐山市五通桥区牛华镇,流行于各地的汉族特色小吃。麻辣烫是中式快餐的一种,能同时满足各年龄层次消费者平价实惠和休闲便捷的用餐诉求。20-49岁人群是麻辣烫行业消费主力军,随着城镇化率提高,生活节奏加快,麻辣烫市场需求快速增长,成为兼具大空间、高标准化程度的千亿级中式快餐赛道。

数据来源:观研天下数据中心整理

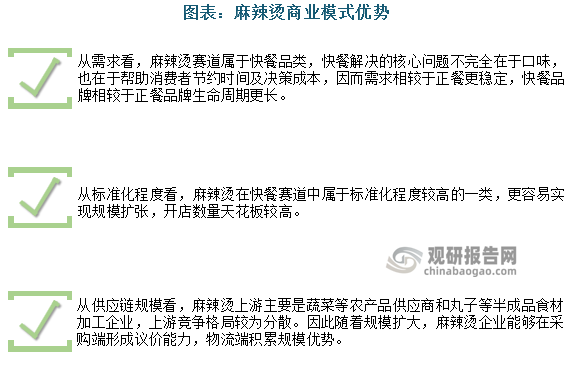

2.麻辣烫商业模式优异

麻辣烫是餐饮品类中商业模式较优的细分赛道,除需求相对更稳定外,还表现在标准化程度高利于扩张和供应链能够形成一定规模效应上。

从需求看,麻辣烫赛道属于快餐品类,快餐解决的核心问题不完全在于口味,也在于帮助消费者节约时间及决策成本,因而需求相较于正餐更稳定,快餐品牌相较于正餐品牌生命周期更长。

从标准化程度看,麻辣烫在快餐赛道中属于标准化程度较高的一类,更容易实现规模扩张,开店数量天花板较高。

从供应链规模看,麻辣烫上游主要是蔬菜等农产品供应商和丸子等半成品食材加工企业,上游竞争格局较为分散。因此随着规模扩大,麻辣烫企业能够在采购端形成议价能力,物流端积累规模优势。

资料来源:观研天下整理

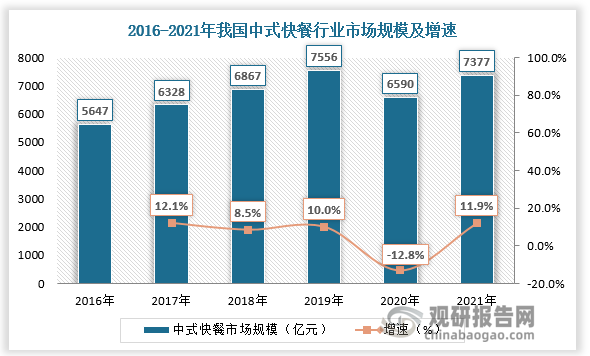

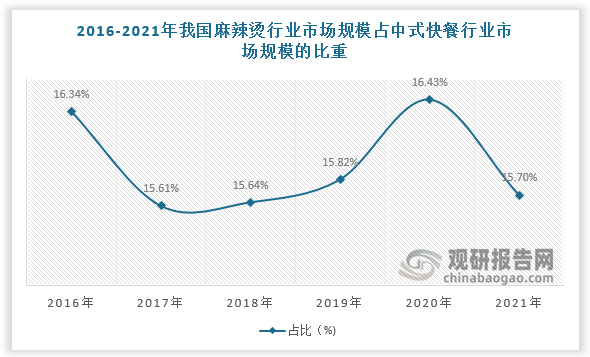

3.麻辣烫行业市场规模总体保持增长

在市场需求增长及良好商业模式运作下,我国麻辣烫行业市场规模总体保持增长,在中式快餐中的地位不断提升。数据显示,2016-2021年我国麻辣烫行业市场规模由923亿元增长至1205亿元,其中2020年受疫情影响市场规模有所下降,但仍维持在1000亿元以上。2016-2021年我国麻辣烫行业市场规模占中式快餐行业市场规模的比重保持在15%-16%左右。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

4.麻辣烫市场竞争激烈,行业呈现杨国福、张亮双龙头格局

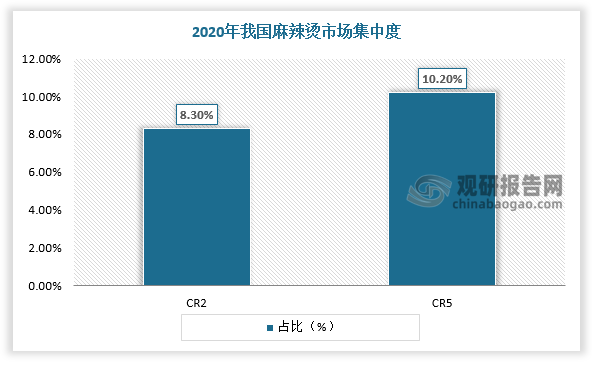

由于麻辣烫开店门槛低,参与者众多,行业竞争激烈。麻辣烫市场供给多为夫妻老婆店,对物业要求低,供给充沛而无序,市场集中度低。按商品交易总额计算,2020年我国麻辣烫CR5市占率仅为10.2%,CR2为8.3%。

数据来源:观研天下数据中心整理

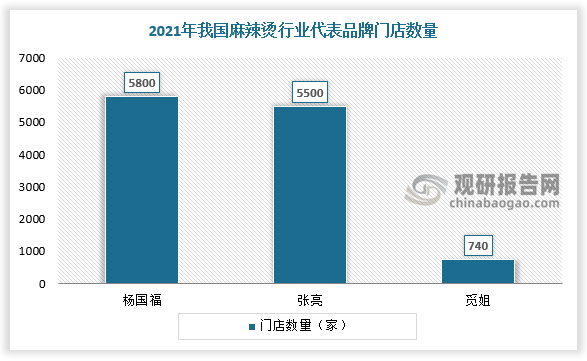

根据观研报告网发布的《中国麻辣烫行业现状深度研究与发展趋势预测报告(2022-2029年)》显示,目前我国麻辣烫行业发展较领先品牌包括杨国福、张亮、觅姐、川天椒、小谷姐姐等。其中杨国福和张亮凭借大规模+高黏性的客户群、良好的品牌知名度、洞察和满足消费者喜好的能力、完善且具成本效益的供应链优势快速扩张,麻辣烫门店数均超5000家,远高于其他品牌,行业呈现双龙头格局。杨国福、张亮之外的麻辣烫连锁品牌众多,但餐厅数量均不足1000家,规模差距明显。除两强外门店数500家以上品牌有觅姐、川天椒、小谷姐姐、刁四藤、阿吉婆、马玉涛6个。

资料来源:观研天下整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。