风电轴承是作用于风电装机上的一类轴承,具有使用环境恶劣、高维修成本、要求高寿命的特点。风机主要轴承可以分为主轴轴承、偏航轴承、变桨轴承三大类,不同轴承结构和特性各异,被应用在不同的工作位置。

风机主要轴承结构及作用

| 名称 | 位置 | 作用 |

| 主轴轴承 | 主传动链上,轮毂及齿轮箱之间 | 承受径向力,高效传递扭矩到增速器 |

| 偏航轴承 | 风机机舱与塔筒连接处 | 调整机舱朝向,保证风机垂直迎风 |

| 变桨轴承 | 叶片与轮毂之间 | 调整叶片受风角度,使得风轮转速恒定在额度转速,稳定发动机输出功率 |

资料来源:观研天下整理

市场现状

1、发展历程

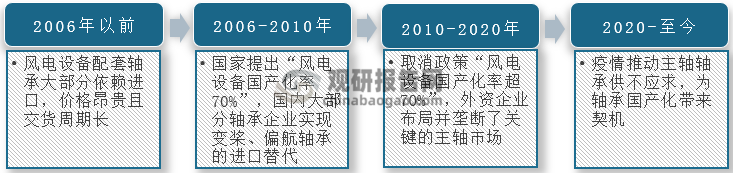

据观研报告网发布的《中国风电轴承行业发展深度研究与投资前景预测报告(2022-2029年)》显示,风机轴承自身运作环境特点决定了其技术的复杂性。2006年前我国风机轴承技术较国外相对落后,而国内轴承行业技术大片空白,不得不依赖海外产品;但进口轴承价格昂贵、交货周期漫长。2006年国家号提出“风电设备国产化率70%”的目标,在积极的政策环境下,国内轴承企业在此后几年内进行轴承技术攻关和自主研发,大部分实现了偏航轴承和变桨轴承的自产自用;但主轴轴承由于本身技术壁垒高,国内轴承厂商与国外仍存在明显差距。2010-2020年间,国家取消政策“风电设备国产化率超70%”,国外风电设备企业布局并垄断了关键的主轴市场,除了主轴轴承外,我国实现了其他风机零部件的高度国产化。自2020年疫情大爆发后,造成全球主轴轴承供不应求的局面,不过也给风机轴承国产化带来了机遇。

我国风机轴承发展历程

资料来源:公开资料整理

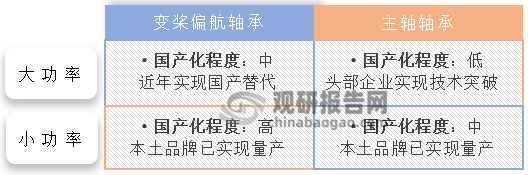

经过多年发展,我国机电轴承技术取得显著进步。就小功率变桨偏航轴承而言,已实现本土品牌批量规模化生产,国产化程度高;国内大功率变桨偏航轴承也逐步取代进口产品。虽然国产小功率主轴轴承能满足国内市场需求,但高端领域大功率主轴轴承依旧不能实现高度自主国产。

风电轴承国产化进程

资料来源:公开资料整理

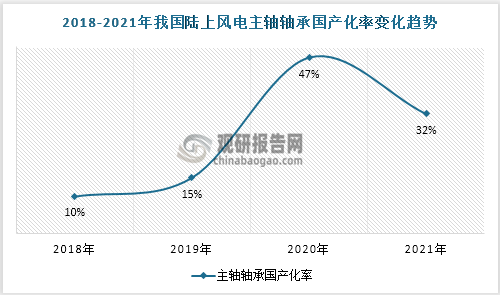

具体从我国陆上风电主轴轴承国产化率来看,主轴轴承国产化率整体呈上升趋势,从2018年的10%增至2021年的32%。这种趋势是乐观的,但期间2020年主轴轴承国产化率虽然高达47%,也低于50%。我国主轴轴承仍具有较大的替代空间,国产轴承正蓄势待发,随着国内相关工艺技术的提高,有望推进国产主轴轴承实现替代。

数据来源:观研天下整理

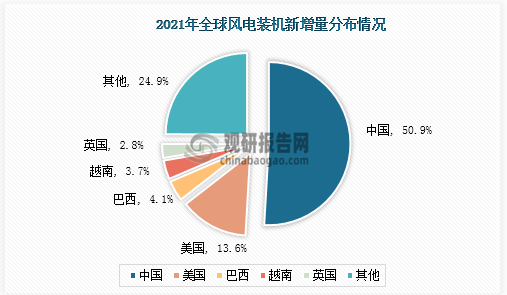

2、市场规模

首先从风电整体来看,在2021年全球风电装机新增量中,中国提供了50.9%的风电装机需求量,占据全球新增量的一半。风能技术成熟,是绿色低碳背景下必不可少的能源成员;我国一直致力大力推进风电工程建设,当前国内风电正处于迅速发展时期,风电轴承作为主要的风电装机零部件其需求量自然也水涨船高。

数据来源:国家统计局、观研天下整理

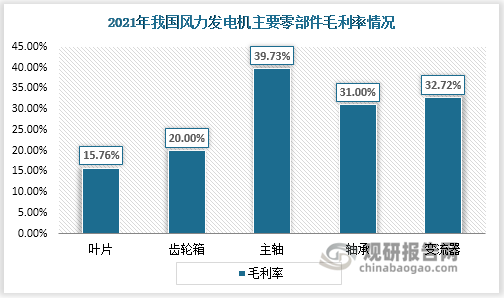

再从风电装机主要零部件自身利润来看,叶片、齿轮箱毛利率分别达到15.76%、20.00%;轴承、变流器毛利率均高于30%,尤其是风电主轴轴承毛利率高达40%,是一种高附加值零部件。此外轴承应用于风电机多处部位,一般每台风机匹配1套主轴轴承、1个偏航轴承、3个变桨轴承、1套发电机轴承,双馈式和半直式风电机另需增添1套齿轮箱轴承。高附加值特性会使风电轴承行业发展取得高速成长,促进市场规模的增加。

数据来源:国家统计局、观研天下整理

2017-2021年我国风电轴承市场规模不断扩大,规模由69.99亿元升至150.22亿元。其中2020年风电轴承市场规模扩速43.5%,创历史新高为142.16亿元,究其原因是2019年国家发布《关于完善风电上网电价政策的通知》的退补政策后,2020年该行业掀起了风电抢装潮,与此同时相关企业也进行能源转型和节能减排改造,致使新增风电装机量达到历史最高值71.7万瓦,为风电轴承需求带来高增量。

数据来源:观研天下整理

3、规模展望

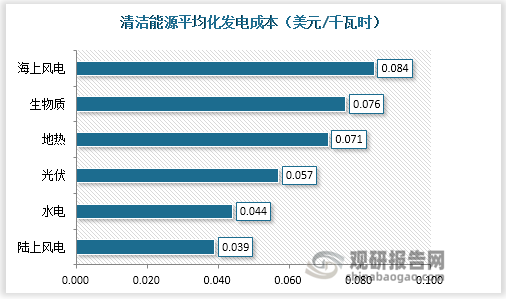

从多种清洁能源平均造价成本来看,可以发现陆上风电由于已实现集约化、规模化,是现阶段成本最低的发电方式,成本约0.039美元/千瓦时,低于水电0.044美元/千瓦时、光伏0.057美元/千瓦时、地热0.071美元/千瓦时,具有明显的价格优势。不过就海上风电而言,产业链技术相对薄弱制约产业集群规模化发展,海上风电资源开发成本居高不下仍是其发展痛点,但随着海上风电大基地的建设和专业化技术匹配度提高,海上风电成本将逐步下降。

数据来源:IRENA、观研天下整理

2017年全国风电装机量1.64亿千瓦,此后几年不断稳中持涨,2021年达到3.28亿千瓦。我国风电装机量加速增长的趋势向好,预计2035年装机量首次突破10亿千瓦,2025年风电装机量将达到20亿千瓦左右。

数据来源:国家统计局、观研天下整理

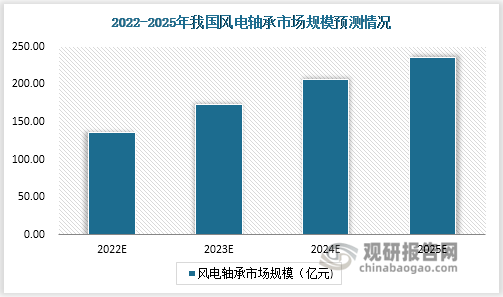

除了风电装机量的持续加码会相应拉动风电轴承的需求大幅提升外,当前风电已进入平价上网时期,行业仍将维持高景气,国内风电轴承市场空间亦将逐年扩大,预计2024年、2025年行业市场规模分别达到207亿元、236亿元,2022-2025年复合增长率约为20%。

数据来源:观研天下整理

自2021年始,国家不再对新入陆上风电项目进行补贴,次年海上风电也进入平价时代,补贴退坡政策迫使风电向降本增效方向发展。而风机大型化恰恰是降本最根本、最有效的途径,一方面风机大型化能极大减少制造时所需的零部件用量;另一方面还能降低风电基地配套建设和运维成本,因此风机大型化是一种必然趋势。

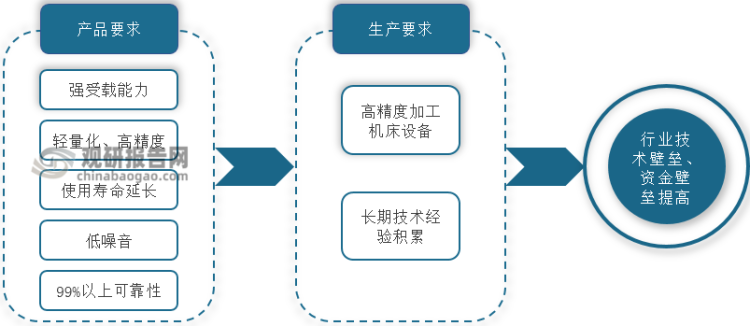

风机大型化下,主轴轴承将会面临更高的技术考验。风电轴承被称为现代工业机械装备的“关节”,不仅需要能承受强载荷、延长使用生命周期,还要具备轻量化、高精度、低噪音等高功能,那么兼有高精度加工机床设备和丰富技术经验的企业才有资格露一手,这将迫使提高行业在资金和技术层面的准入门槛,能清退落后产能,进一步调整优化行业格局。

风机大型化下轴承产品生产要求

资料来源:观研天下整理

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。