按照工艺,电子玻璃可分为浮法、流孔下拉法与溢流法。其中浮法工艺应用最为广泛,产能较高,但打磨抛光程序增加工艺成本;流孔下拉工艺需要双侧打磨抛光,产品不良率较高,逐 渐被淘汰;溢流制造工艺加工质量最优,工艺难度较大,目前为玻璃基板加工主流工艺。

| 生产工艺 |

浮法 |

流孔下引法 |

溢流法 |

| 产能(吨/天) |

30-100 |

5-20 |

5-20 |

| 炉窑建造占地面积 |

较大 |

占地面积小,厂房大 |

占地面积小,厂房高 |

| 炉窑工作方式 |

天然气/电助熔等 |

电熔/天然气 |

电熔/天然气等 |

| 拉出方向 |

水平 |

垂直向下 |

垂直向下 |

| 成型介质 |

锡液 |

铂合金狭缝漏板 |

溢流砖 |

| 成形原理 |

锡液与玻璃密度差 |

重力 |

重力 |

| 厚度控制 |

炉窑的拉引量、拉边机作用力、主传动速度等 |

炉窑的拉引量、流孔开口大小和下拉速度 |

玻璃液的溢流量和下拉速度 |

| 工艺优势 |

炉窑产能大,有益于稳定生产,经济型良好;适合生产大尺寸比例基板,高世代线;炉窑寿命长等 |

生产超薄厚度下玻璃基板具有一定的优越性 |

玻璃表面质量良好,能精确控制玻璃基板的厚度、表面平整度和翘曲等;后续加工的成本低等 |

按照功能用途,电子玻璃可以分为面板玻璃基板和视窗防护盖板玻璃。面板玻璃基板主要用作液晶或晶体管的基板,并在玻璃表面进行相关电路和制程 的加工。由于TFT-LCD显示技术成为主流,玻璃基板通常特指TFT-LCD玻璃基板。盖板玻璃基板作为触摸屏的最外层,起到保护触摸的作用,并且可在表面进行丝印图案、标志等,通常具有高硬度、耐划伤及防指纹等特性。

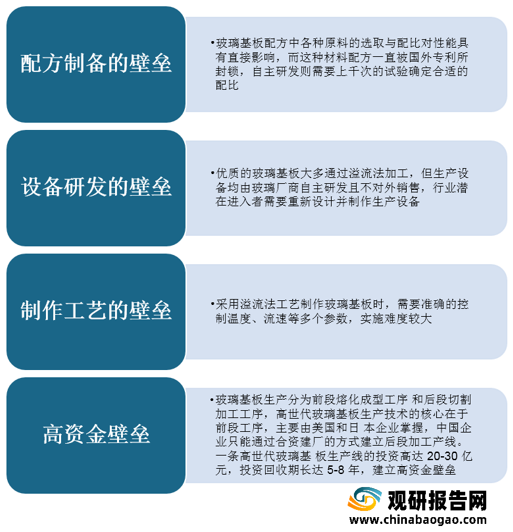

TFT-LCD玻璃基板对于性能具有极高要求,属于典型高新技术产业。在高性能的要求下,TFT-LCD玻璃基板行业天然具备技术壁垒,主要体现在配方制备、 设备研发以、制作工艺及资金等四个方面。

在显示面板成本结构中,虽然玻璃基板占比仅为15.2%,但是由于其研发制造难度较大,且在研发初期需要大量的资本投入,在产业链上具有较强的议价能力,因而玻璃基板企业具有的良好的盈利能力。因此,玻璃基板市场集中度高,并长期由美国与日本玻璃巨头垄断。在TFT-LCD 玻璃基板方面,康宁的市场份额接近 50%,旭硝子(AGC)和 电气硝子(NEG)分别以 22.7%和 17.3%的份额占据着全球第2与第3的位置,TFTLCD 玻璃基板市场 CR3 高达 87.5%。

此外,盖板玻璃行业呈现一家独大的竞争格局,康宁全球市占率达70% ,国内厂商市场份额较少。

| 企业名称 |

所属国家 |

产品商标 |

生产工艺 |

(估算)市占率 |

| 美国康宁公司 |

美国 |

Gorilla Glass |

溢流法 |

70% |

| 日本旭硝子 |

日本 |

Dragongtrail |

浮法 |

10% |

| 日本电气硝子 |

日本 |

Dinorex |

溢流法 |

5% |

| 德国肖特集团 |

德国 |

Xensation |

浮法 |

5% |

| 旭虹光电科技有限公司 |

中国 |

Panda king |

浮法 |

1-5% |

| 中国南玻集团股份有限公司 |

中国 |

Kirin king |

浮法 |

5% |

| 彩虹集团新能源股份有限公司 |

中国 |

Kylin |

溢流法 |

—— |

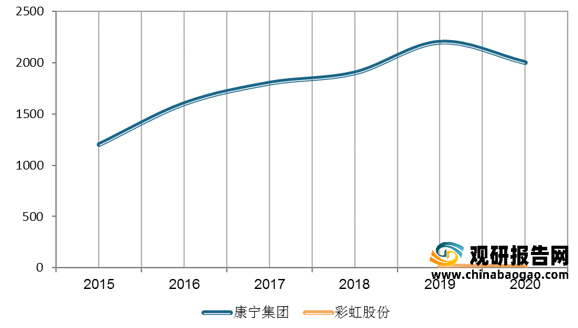

盖板玻璃需要极强技术研发能力,来源于长时间的积累,由于康宁集团较早进入电子玻璃行业,并通过大量的投资和持续的研发,最终建立起绝对的领先优势和行业壁垒。从专利授权数量对比来看,彩虹股份虽为我国本土龙头企业,但专利授权数显著低于康宁集团。

国内厂商方面,目前具备高铝盖板玻璃生产能力的企业仅有寥寥几家,其中南玻、旭虹已经取得了一定的技术和市场突破,2021年2月,彩虹股份自主设计建设的8.5世代玻璃基板标准化产线也正式点火,成为我国第 2 条高世代玻璃基板产线。随着客户的认可度提升,未来国产化空间巨大。

| 企业 |

产品类型 |

产品代号 |

生产线 |

工艺 |

年产量(万平米) |

投产时间 |

| 南玻 |

一强 |

KK3 |

清远一线 |

浮法 |

800 |

2016年 |

|

|

二强 |

KK6 |

咸宁一线 |

浮法 |

800 |

2020年 |

| 旭虹 |

一强 |

Panda-228 |

绵阳线 |

浮法 |

1000 |

2015年 |

| 旗滨 |

一强 |

—— |

醴陵电子线 |

浮法 |

650 |

2020年 |

|

|

二强 |

—— |

|

|

650(在建) |

2021年 |

| 彩虹 |

一强 |

Kylin |

咸阳线 |

溢流法 |

140 |

2016年 |

| 中建材(凯盛) |

一强 |

—— |

蚌埠线 |

浮法 |

700 |

2018年 |

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。