一、行业相关概述及其产业链情况

心脏起搏器是一种植入于体内的电子治疗仪器,主要适应心脏功能不全、有窦房结功能障碍或房室阻滞、房颤患者、心脏停搏和因其他情况必须长期采用具有减慢心率作用的药物治疗的患者。

根据观研报告网发布的《中国心脏起搏器行业发展趋势分析与投资前景预测报告(2024-2031年)》显示,心脏起搏器由脉冲发生器、电极导线、微型电极三部分构成。其主要通过脉冲发生器发放由电池提供能量的电脉冲,通过导线电极的传导,刺激电极所接触的心肌,使心脏激动和收缩,从而达到治疗由于某些心律失常所致的心脏功能障碍的目的。心脏起搏器依据适应症不同,可划分为植入式心脏起搏器 ( PM ) 、植入式心律转复除颤器 ( ICD ) 、心脏再同步治疗装置 ( CRT ) 三大类。根据患者的心力衰竭状态,可使用两种类型的设备,分别是心脏再同步治疗起搏器 ( CRT-P ) 和心脏再同步治疗除颤器 ( CRT-D ) 。根据起搏器所植入的电极导线和所起搏心腔的数目,可将心脏起搏器分为单腔、双腔、三腔及四腔起搏器。

资料来源:观研天下整理

产业链来看,心脏起搏器产业链条较为完整,主要由上游原材料、中游心脏起搏器研发制造、下游销售渠道及应用终端三大板块构成。其中上游主要包括金属材料(钛、铂 - 铱合金等)及非金属材料(硅胶、聚氨酯、环氧树脂、碳等);中游为各类心脏起搏器的研发制造;下游则主要包括各类医疗机构及心脏功能障碍患者。

资料来源:观研天下整理

资料来源:观研天下整理

二、行业市场发展现状

1、我国心脏起搏器市场不断增长,双腔起搏器是目前市场上主流产品

近年随着居民收入稳步增长、各个省市医保报销比例持续提升、以及相关技术的不断提升,我国心脏起搏器市场不断增长。根据数据显示,2023 年我国心脏起搏器市场规模约达 63.6 亿元。

资料来源:观研天下整理

按照电极线植入的产品来看,目前双腔起搏器是我国心脏起搏器市场上主流产品。根据数据显示,2021年我国心脏起搏器临床应用植入量达 11.6 万台 ( 含大陆医和军队医院 ) 。其中双腔起搏器临床应用植入量达85420台,占总市场的76%,超过国际平均水平70%。

资料来源:观研天下整理

2、我国心脏起搏器产品注册量进入下降阶段,进口品牌优势显著

从心脏起搏器产品注册情况来看,市场呈现周期性特征,注册周期主要为 4-6 年。具体来看,2010-2015 年我国心脏起搏器产品注册数量整体上升,在2015年达到 42 张;随后2016-2018年注册数量显著下降,到2018年下降到了 6 张,为历史最低值;再随后进入到2019年,注册数量快速上升,到2021 年上升到 65 张,为历史峰值;随后进入2022年,又进入了下降阶段,到2023年其注册证数量仅为 16 张。整体来看,目前我国心脏起搏器产品注册处于下降阶段。

资料来源:观研天下整理

其中进口品牌占据显著优势。截至 2024 年 1 月,我国国家药品监督管理局共颁发 361 张心脏起搏器产品注册证。其中国产企业注册证 18 张,占比仅为5%; 进口企业注册证 343 张,占比 95%。

资料来源:观研天下整理

从具体企业注册来看,波士顿科学、百多力、美敦力、雅培等进口企业心脏起搏器产品注册证数量较多,截止到 2024 年 1 月这几家分别有 97 张、91 张、75 张、72 张,遥遥领先于其他企业。

资料来源:观研天下整理

3、国产企业注册占比仅为5%;,国产替代空间广阔

由上述文章中可见,目前我国心脏起搏器市场,由于受技术壁垒等因素限制,市场主要仍被外资品牌垄断,而国产起搏器处于发展的初级阶段,现在国产植入式心脏起搏器只有乐普医电 ( 控股秦明医学 ) 、先健科技和微创医疗 ( 控股创领心律管理 ) 三家企业获得国家药品监督管理局的上市批准,市场占有率较低(截至 2024 年 1 月国产心脏起搏器企业的产品注册证只有18 张,占比仅为5%)。

虽然近年随着我国植入性医疗器械行业的持续发展,医疗器械自主创新取得系列突破,我国国产心脏起搏器技术也得到了一定的提升。但是总体水平仍然不高,与国外相比仍有一定差距,行业‘卡脖子’问题仍有待解决。例如2021年我国国产植入式心脏起搏器市场份额仅占6.46%,市场有着较大的提升空间。

对此有相关人士建议,要解决心脏起搏器研发中的‘卡脖子’问题,逐步实现国产产品的替代,一方面要加速推进相关产品的创新研发,另一方面也要对创新研发的成果在临床使用和推广方面提供制度保障。预计未来随着国家集采政策逐渐落地、医疗器械国产化替代的推进以及本土企业自主研发能力不断提高,国产品牌起搏器的市场占有率将逐步提高。

目前我国已进入集采时代。近年我国积极推动高值耗材集中带量采购。例如2016 年 10 月,《医药工业发展规划指南》明确提出,规范和推进高值医用耗材阳光采购 ;2018 年 3 月,明确提出要实行高值医用耗材分类集中采购,逐步推行高值医用耗材购销 " 两票制 ";2019 年 7 月,《治理高值医用耗材改革方案》发布,提出 " 按照带量采购、量价挂钩、促进市场竞争等原则探索高值医用耗材分类集中采购 ",正式拉开高值医用耗材集中带量采购改革序幕 ;2019 年 8 月,江苏省展开国内首次心脏起搏器集采,正式拉开心脏起搏器集中带量采购序幕,随后云南、安徽、青海、山东等多地均纷纷开展心脏起搏器集采,我国心脏起搏器行业正式进入集采时代。综上,预计随着集采常态化,我国心脏起搏器国产替代进程将逐渐推进。

三、行业发展前景趋势分析

总体来看,目前我国心脏起搏器市场渗透率仍较低,未来有着较大的增长空间。一是与其他亚太地区相比,我国每百万人口的心脏起搏器植入数量仍然处于较低水平。以2020年数据为例,2020年我国每百万人口的心脏起搏器植入数量只有64.9台,相比中国香港还有44倍增长空间,相比欧美还有20倍增长空间。

资料来源:观研天下整理

二是治疗心律失常等心血管疾病患病率呈逐年上升趋势,带动心脏起搏器市场需求增长。心脏起搏器是治疗心律失常等心血管疾病的重要手段,主要应用于心血管病领域。心血管疾病是由心脏和血管疾病引起的疾病,主要包括冠心病(心脏病)、脑血管疾病(脑卒中),血压升高(高血压)、外周动脉疾病、风湿性心脏病、先天性心脏病和心力衰竭等。

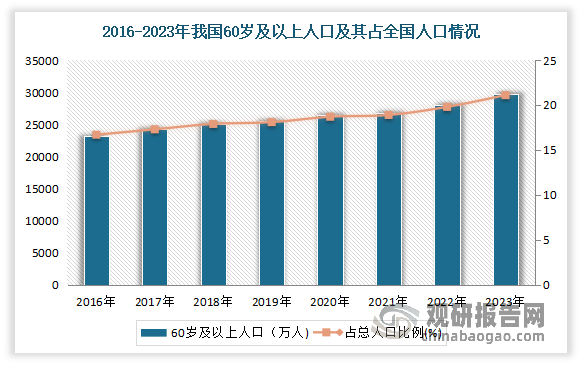

心血管疾病是全球范围内的主要疾病之一。据了解,心衰患病率随着年龄增加显著上升,而目前我国人口老龄化不断加剧,已步入中度老龄化社会。预估我国每年有超过50万例的新增慢性心力衰竭患者,存量患者约500万人。

数据来源:观研天下整理

目前心血管疾病负担的增加是市场增长的关键因素之一。近年随着人口老龄化及城镇化进程的加速,我国心血管病危险因素趋势呈明显上升态势,导致了心血管病的发病人数持续增加。根据统计数据显示,截止到目前,我国心脑血管病患者总人数为6.1亿,其中脑血管病患者达到了3.3亿,冠心病患者有1.1亿,心力衰竭患者有0.9亿,心房颤动患者有0.5亿,肺源性心脏病患者有0.5亿,风湿性心脏病患者有0.25亿,先天性心脏病患者有0.2亿,外周动脉疾病患者有0.5亿,高血压患者则有2.5亿,这也凸显了对心脏起搏设备的巨大需求。因此预计随着人口老龄化、心血管疾病发病率的不断上升以及居民健康关注度的持续提升,心脏起搏器的需求将进一步增加。

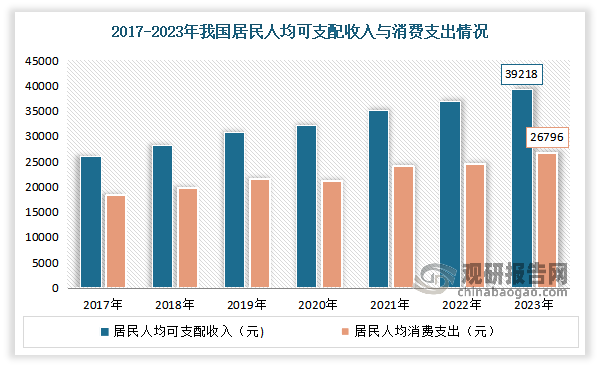

三是居民收入的提升为心脏起搏器提供强有力的经济支撑。近年随着国民经济向好发展,居民收入不断提升。数据显示,2023年我国居民人均可支配收入39218元,比上年名义增长6.3%;居民人均消费支出26796元,比上年名义增长9.2%。

资料来源:观研天下整理

四是相关技术的提升也将促进心脏起搏器市场规模稳步增长。近年随着心脏起搏技术的进步,起搏器的功能从最初单纯治疗缓慢性心律失常发展到治疗心电紊乱(如房颤、室颤等)和非心电性疾病(如心衰等)。包括起搏器,ICD(埋藏式心脏复律除颤器)、CRT-P或CRT-D (植入式心脏再同步治疗) ,这些统称为CIED(心血管植入型电子器械)。

到目前的无导线起搏器逐渐进入市场。2023年5月20日,雅培宣布了其Aveir双腔(DR)i2i无导线起搏器研究的最新结果。研究数据来自雅培的大规模FDA调查设备豁免(IDE)研究,评估了世界上首个双腔无导线起搏器Aveir DR的安全性和性能。随后6月8日,南华大学附属南华医院党委委员、副院长、心血管内科专业学科带头人马小峰教授带领起搏电生理团队,为两位高龄心动过缓患者实施了无导线起搏器植入手术。

综上所述,未来我国心脏起搏器需求庞大,市场有着较大的发展前景,预计到2029 年我国心脏起搏器市场规模约超 80 亿元。且预计未来我国心脏起搏器将向着小型化、全身MRI兼容性、支持远程随访和生理性起搏等方向发展。(WW)

资料来源:观研天下整理

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。