1.种植牙是治疗牙齿缺失效果最持久的解决方案

缺牙的治疗方式主要包括活动义齿(安装假牙)、固定义齿(烤瓷牙)、种植牙。前两者或多或少会造成对两边正常牙齿的损伤,以及牙龈不受力导致萎缩,治疗效果具有一定的不可持续性。种植牙对两边牙齿损害最小,咀嚼力最佳,使用寿命也较长,是治疗牙齿缺失效果最持久的解决方案。

牙齿缺失的不同治疗方案对比

|

类别 |

种植义齿 |

固定义齿 |

可摘义齿 |

|

适用类型 |

单颗缺牙、牙列缺损、全口无牙颌 |

单颗缺牙、牙列缺损 |

牙列缺损、全口无牙颌 |

|

使用寿命 |

13年以上的存留率为97% |

平均9.6-10.3年,15年的存留率为74% |

4年的存留率为60%,10年的存留率为35% |

|

对基牙的影响 |

低 |

10年内8-12%的基牙丧失 |

10年内44%的基牙丧失 |

|

缺牙区邻牙 |

邻牙缺失率低 |

80%的邻牙没有或仅有少量修复 |

增加义齿活动度,保护邻牙 |

|

咀嚼功能 |

接近天然牙 |

天然牙齿咬合力的60% |

天然牙齿咬合力的30-40% |

|

治疗周期 |

3-6个月 |

1-2个月 |

1-2个月 |

|

价格 |

4000-25000元/颗 |

200-3000元/颗 |

100-500元/颗 |

资料来源:观研天下整理

2.种植牙数量持续高增,渗透率仍有待提升

种植牙兼具医疗和消费属性。 根据观研报告网发布的《中国种植牙行业发展深度分析与未来投资研究报告(2022-2029年)》显示,近年来国内居民平均可支配收入提升,口腔修复意识提高,以及人均缺牙随老龄化加重,总缺牙数翻倍,使得国内种植量持续高增,种植牙约占口腔市场的四分之一左右。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

数据显示,2011年-2020年我国种植牙数量由13.4万颗达到380.0万颗,2020年市场规模达240亿元,占口腔市场的25%。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

对标海外,韩国的种植牙因为纳入医保渗透率上升迅猛,达到每万人632颗,为全球最高。渗透率达到每万人100颗以上的国家包括西班牙、德国、巴西、阿根廷,美国为接近100万。相比之下我国种植牙渗透率很低,核心要素是支付可及性低。对比各国种植牙价格/GDP比例,韩国种植牙价格/GDP比例最低,不到5%,考虑到医保覆盖,韩国个人实际支付比例更低;其次意大利、美国、英国、西班牙,以及新兴市场土耳其、巴西和墨西哥等也较低,相应的这些国家的种植牙渗透率较高。而我国的种植牙收费与GDP比例接近20%,处于较高水平。今年以来国内多地医保局发布通知调查种植牙费用,种植牙集采或加速推进,种植牙数量有望呈现爆发式增长。

数据来源:公开资料整理

数据来源:观研天下数据中心整理

3.种植牙国产替代空间广阔

从市场竞争方面来看,国产种植体由于起步晚,虽然近年来在表面处理工艺和产品加工精密度方面已经逐步成熟,但在临床数据支撑和学术支持上有所欠缺,因此国内种植体市场仍以外资品牌占据绝对主导地位。据数据,2019年韩国Osstem奥齿泰占据我国种植牙33%的市场份额;第二为Dentium登腾,市占率为25%。市占率第三的为瑞士品牌Strauman士卓曼22%,第四为美国丹纳赫Danaher(收购Nobel)10%;第五为DentsplySirona登士柏西诺德8%。我国种植牙主要市场被外资品牌所瓜分,未来随着国内多省落地种植体集采,种植牙手术的整体收费有望进一步下降,将驱动国产品牌渗透率加速提升。

数据来源:观研天下数据中心整理

国产主要种植体企业

|

公 司 |

产 品 |

特 点 |

|

威海威高洁丽康 |

WEGO |

威高集团子公司,第一款产品2014年上市,目前产品已经有代际的迭代 |

|

华西医科大学卫生部口腔种植科技中心 |

CDIC |

1994年最早开始做国产种植体,依托华西口腔医院的业内地位推广 |

|

百齿泰(厦门)医疗 |

- |

大博医疗子公司,产品2019年获证,采用Nobel大螺旋设计, 对钛硬度要求较高否则易有机械并发症 |

|

江苏创英医疗器械 |

- |

2021年5月宣布国内业务由正海生物代理 |

|

西安康拓医疗 |

- |

上市公司,2020年3月拿证 |

|

宁波美格真 |

- |

原为韩国公司后被收购,产品与 ITI 接近 |

|

常州百康特医疗 |

百康特BKT |

与瑞士 ITI 联合开发,产品与 ITI 和奥齿泰部分系列接近 |

|

北京大清西格 |

大清1号 |

北京大清生物技术股份有限公司全资子公司 |

|

深圳安特医疗 |

|

与Ankylos的主要设计者之一合作 |

|

北京莱顿生物 |

BLB |

中外合资,外方为荷兰莱顿大学 |

|

山东恒泰医疗器械 |

TK-GY,TK-YN,TK-ZY |

原泰安康盛 |

|

江苏柯润玺医疗 |

APEX |

柯润玺(南京)医药投资有限公司全资子公司,口腔手术器械一体化销售 |

资料来源:观研天下整理

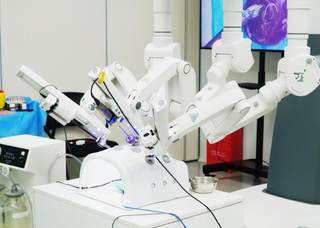

4.口腔数字化将成为种植牙行业发展趋势之一

从发展趋势看,牙医的整体性紧缺也是制约当前种植牙行业发展的因素之一。国内有种植资质的医生占全体牙医比例仅为11%,远低于韩国的80%和美国的22%。同时传统的种植牙是一项技术活,只有经验丰富的牙医才能够实施手术,如何降低种植牙手术实施者的参与门槛也是种植牙行业需解决的重点问题。口腔数字化的发展不仅能为医生提供技术支持,还能为患者提供更全面的诊疗方案和更优化的诊疗过程,提高种植效率,解决医生短缺问题,口腔数字化将成为种植牙行业发展趋势之一。

数据来源:观研天下数据中心整理

资料来源:公开资料整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。