一、电子玻璃概述

玻璃从建筑玻璃、光伏玻璃、汽车玻璃到药用玻璃、电子玻璃,在不同领域的应用越来越广泛。而电子玻璃是传统玻璃行业的重点发展方向之一,并且作为电子产业的关键原材料之一,随着国内电子市场和玻璃企业的快速崛起,我国电子玻璃产业发展空间大。

二、电子玻璃行业细分市场综述

电子玻璃是指可应用于电子、微电子、光电子领域、主要用于制作集成电路以及具有光电、热电、声光、磁光等功能元器件的玻璃材料,应用于智能手机、平板电脑、笔记本电脑、液晶电视、可穿戴设备、车载系统、工控屏等终端产品。

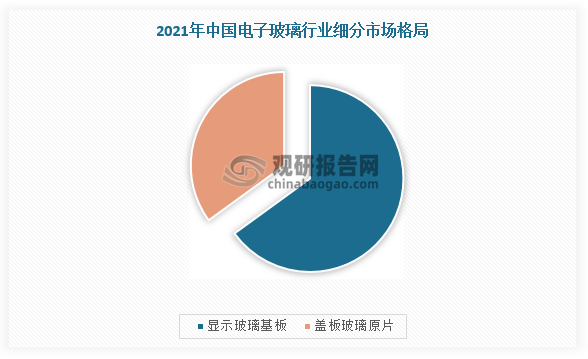

电子玻璃主要可分为显示玻璃基板和盖板玻璃,其中显示玻璃基板是手机、电视等电子设备中显示面板(主要为TFT-LCD和OLED)的重要组成部分,盖板玻璃则位于显示面板上方,对其起到支撑保护作用。

显示玻璃基板和盖板玻璃对比

|

种类 |

主要组成 |

关键指标 |

|

玻璃基板 |

无碱玻璃(主流)、钠钙玻璃 |

尺寸、加工精度、表面平整度、厚度、光学性能、化学稳定性 |

|

盖板玻璃 |

锂铝硅玻璃(主流)、钠铝硅玻璃、钠钙玻璃 |

厚度、光学性能、强度、抗跌能力、抗刮擦能 |

数据来源:观研天下整理

根据数据显示,2020年,我国显示玻璃基板产业在电子玻璃行业的比重超过60%,盖板玻璃市场份额占比超过30%。

数据来源:观研天下整理

三、电子玻璃行业重点细分市场—盖板玻璃

盖板玻璃(视窗防护玻璃),是加之于显示屏外,用于对触控模组、显示模组进行保护的透明镜片,属于高度定制化产品,加工精确度高、工艺难度大,且是多学科技术综合应用。

盖板玻璃技术特点

|

主要技术特点 |

内容 |

|

高度定制化 |

视窗防护玻璃为高度定制化的零部件,需要根据每一个型号的手机、平板电脑等下游终端产品的具体要求进行快速研发设计和迅速投入生产,对企业的设计、研发和生产能力有很高 |

|

加工精度高、工艺难度大 |

客户对视窗防护玻璃的厚度、外形尺寸、内部孔径、倒角处的加工精度有很高的要求,对其表面油墨层、强化层、功能薄膜层的厚度、硬度指标等也有严格的要求,玻璃基板在经过很多道加工及检测工序后才能出厂,工艺流程长、工艺难度大。 |

|

多学科技术综合应用 |

视窗防护玻璃生产过程涉及机械设计、自动化、光学、材料科学、电子工程、印刷、控制工程、工业设计、管理学等多个领域,各学科技术的综合运用才能完成现有产品的生产和新产品的研发。 |

数据来源:观研天下整理

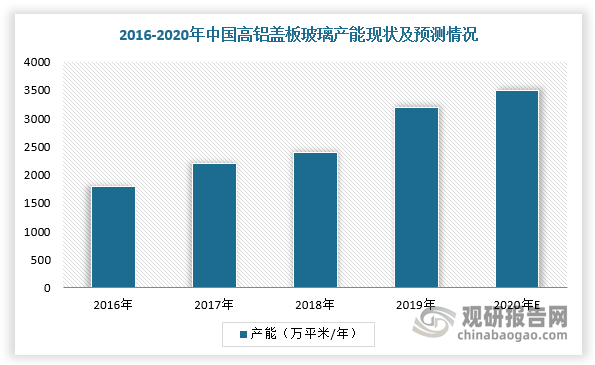

供给市场:随着国内技术研发不断取得突破,越来越多具有竞争力的电子玻璃类产品面世,这激发了东旭光电、彩虹集团(未上市)、南玻、凯盛集团等玻璃制造企业的投资热情,产能扩张迅速,截至2019年,我国高铝盖板玻璃产能达到3312万平米。

全球主要盖板玻璃企业生产线数

|

公司 |

生产线数/条 |

产品商标 |

生产工艺 |

|

康宁 |

27 |

GorillaGlass |

溢流法 |

|

AGC |

2 |

Dragongtrail |

浮法 |

|

NEG |

2 |

Dinorex |

溢流法 |

|

肖特 |

1 |

Xensation |

浮法 |

|

科立视 |

2 |

Techstone-C |

溢流法 |

|

东旭光电 |

1 |

PandaKing |

浮法 |

|

南玻 |

4 |

KirinKing |

浮法 |

|

彩虹集团 |

3 |

CaihongGlass |

溢流法 |

|

凯盛集团 |

4 |

KS |

浮法 |

|

旗滨集团 |

2 |

旗鲨 |

浮法 |

数据来源:观研天下整理

数据来源:观研天下整理

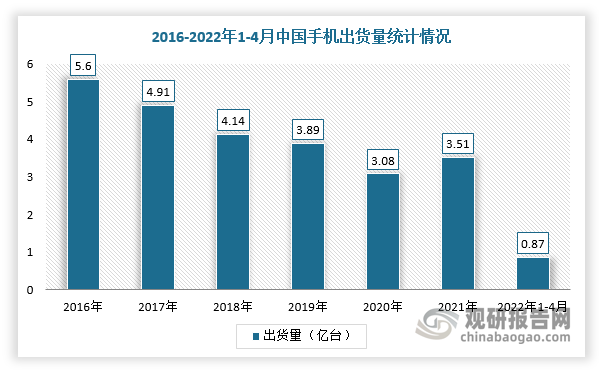

需求市场:我国盖板玻璃主要应用于手机、平板电脑、笔记本电脑、GPS导航仪等领域。以手机为例,目前我国手机市场逐渐饱和,并且叠加消费者换机意愿下降,2016-2020年出货量整体呈下降趋势,2021年小幅度回暖,但由于疫情反扑及芯片短缺的影响,导致手机行业出货量整体波动较小,没有恢复至疫情前水平。根据数据显示,2021年,我国手机总体出货量达到3.51亿部,同比增长13.9%,2022年1-4月出货量累计8742.5万部,同比下降30.3%。

数据来源:观研天下整理

四、电子玻璃行业重点细分市场—基板玻璃

基板玻璃是平板显示(FlatPanel display,FPD)产业的关键基础材料之一,可以分为低世代和高世代玻璃。目前,市场上主流需求是G5代以上基板玻璃,高世代玻璃相较于G6以下低世代,面板良率、出产率都有很大提升,且成本更低,能够顺应未来大屏、多屏的发展趋势。

基板玻璃理化性能

|

产品 |

规格 |

应用 |

|

G5 |

1100mm*1300mm |

应用于手机、平板电脑 |

|

G6 |

1500mm*1850mm |

应用于笔记本电脑、显示器的液晶屏 |

|

G8.5 |

2200mm*2500mm |

应用于大尺寸液晶电视显示屏 |

数据来源:观研天下整理

供给市场:目前,我国玻璃基板生产尺寸随着显示面板的尺寸逐步增大,例如G10.5的玻璃基板尺寸为3米长宽以上,面板厂商可以切割8片65英寸电视的面板。因此,近年来随着在玻璃基板面积不断扩大,对其质量要求逐年提高,如康宁在2017年后相继建成G10.5/G11的产线,其他厂商也自主研发并量产出G8.5的显示玻璃基板。

中国大陆高世代显示玻璃基板产线

|

公司 |

地点 |

世代 |

量产时间 |

产能(万片/年) |

类型 |

|

康宁 |

北京 |

8.5 |

2012年 |

108 |

原片+后加工 |

|

重庆 |

8.5 |

2017年 |

108 |

原片+后加工 |

|

|

合肥 |

10.5 |

2018年 |

108 |

原片+后加工 |

|

|

成都 |

8.6 |

2018年 |

132 |

后加工 |

|

|

武汉 |

10.5 |

2021年 |

120 |

原片+后加工 |

|

|

绵阳 |

8.5 |

在建 |

|

后加工 |

|

|

广州 |

10.5 |

已验收2/3 |

216 |

原片+后加工 |

|

|

AGC |

昆山 |

8.5 |

2013年 |

220 |

后加工 |

|

惠州 |

8.5 |

2017年 |

455 |

原片+后加工 |

|

|

/ |

11 |

在建 |

/ |

原片+后加工 |

|

|

深圳 |

11 |

在建 |

216 |

后加工 |

|

|

NEG |

厦门 |

8.5 |

投产三期 |

300 |

原片+后加工 |

|

南京 |

8.5 |

2016年 |

180 |

后加工 |

|

|

凯盛集团 |

蚌埠 |

8.5 |

2019年 |

150 |

原片+后加工 |

|

彩虹股份 |

合肥 |

8.5 |

投产两条 |

349 |

原片+后加工 |

|

东旭光电 |

福州 |

8.5 |

投产两条 |

360 |

后加工 |

数据来源:观研天下整理

但是需要值得注意的是,根据观研报告网发布的《中国电子玻璃行业发展深度分析与投资前景研究报告(2022-2029年)》显示,在2020年底到2021年初,由于日本NEG和AGC工厂发生事故,导致高世代产能严重受影响,玻璃基板供应进一步紧缺,同时在2021年初康宁宣布将对显示玻璃基板进行涨价,这推动了全球面板价格的持续走高。

需求市场:基板玻璃应用产品主要包括LCD面板和OLED面板,其中TFT-LCD面板由两块基板玻璃组成,应于笔记本电脑、桌面显示器、电视、移动通信设备等领域,OLED面板又称为有机发光二极管,应用于手机、可穿戴设备。

TFT-LCD和OLED对比

|

/ |

TFT-LCD |

OLED |

|

柔性显示 |

不可能 |

可能 |

|

透明显示 |

可能 |

可能,更易实现 |

|

响应速度 |

1ms |

20ms |

|

色彩饱和度 |

60%-90% |

110% |

|

对比度 |

1500:1 |

200万:1 |

|

厚度 |

2.0mm |

<1.5mm |

|

制造流程 |

复杂 |

简单 |

|

耐撞击 |

承受能力差 |

承受能力强 |

|

应用 |

桌面大尺寸屏幕显示如:电视机、笔记本电脑、台式显示器 |

移动设备中小尺寸显示如手机、曲屏手机、VR显示平板电脑 |

|

发展 |

产业规模大、技术相对成熟、市场广阔 |

朝阳产业发展迅速、潜力大,新应用方向 |

数据来源:观研天下整理

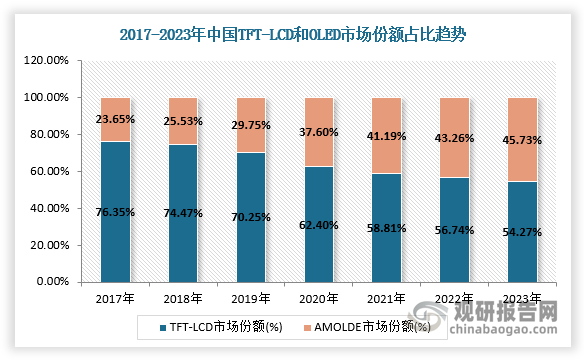

同时,OLED相较于TFT-LCD价格偏高、良品率低、技术壁垒高,所以OLED在新兴市场中份额较高,但是大尺寸平板显示应用上,短期内OLED还不能与TFT-LCD形成竞争,未来在新兴市场份额有望不断提升。

数据来源:观研天下整理

综上,未来随着大屏幕产品市场占比逐渐增加,各类型面板的平均出货尺寸也上升,单个产品对电子玻璃的需求将会持续增长。此外,面板尺寸的增加也会导致其在相同世代线中的经济切割效率降低(即平均每块显示玻璃板可切割的面板数量变少),所以在维持相同出货量的前提下会消耗更多的显示玻璃基板。(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。