白酒是我国酒类(除了果酒、米酒外)的统称,又可以称为烧酒、老白干、烧刀子等,是世界七大蒸馏酒之一。白酒是指以高粱等粮谷为主要原料,以曲类、酒母为糖化发酵剂,利用淀粉质(糖质)原料,经蒸煮、糖化、发酵、蒸馏、陈酿和勾兑而酿制而成的各类酒。

一、行业发展概述

自2002年以来,随着我国经济进入到高速发展时期、居民消费水平的不断提高、以及市场各项制度趋于稳定,白酒产业发展进入黄金时代。根据国家统计局公布的数据显示,2011年我国白酒行业收入由2002年的496 亿元增长至3747 亿元,实现了近七倍数的增长。但进入2012年,随着国家反腐倡廉运动的开展,白酒产业黄金十年期结束,产量增速逐渐放缓,白酒消费逐渐回归理性,高端白酒消费市场不断降温。

随后在经历2012-2016年市场冷静调整期后,自2017以来,我国白酒行业逐渐复苏,以茅台、五粮液为首的高端白酒销量开始大幅度回升,高端白酒行业进入新一轮涨价潮,营收快速增长,行业进入利税千亿时代。有数据显示,2020 年,纳税贡献率排名前50 的上市企业中,17 家为白酒企业,行业总体实现利税破千亿。

与此同时,这一时期,随着互联网不断向白酒行业渗透,为白酒行业商业模式带来变革,以江小白为代表的白酒创新品牌不断涌现,白酒行业持续回暖,景气度不断上升,资本频频下注白酒行业,并在2021 年迎来上市热潮。据不完全统计,2021 年对外公布资本市场规划,包括IPO 排队、IPO备案、进入辅导期、借壳等形式在内,以及提出在未来几年上市目标的酒企总数量已经超过30家。

二、市场发展现状

1、产量

自2017年以来,我国白酒行业产量总体呈现平稳下降趋势,进入2022年开始恢复增长。数据显示,2021年我国白酒(折65度,商品量)产量从2017年的1198.1万千升下降至715.6万千升。2022年1-4月全国白酒(折65度,商品量)产量为260.9万千升,同比增长4.2%。

数据来源:国家统计局,观研天下整理

2、经营情况

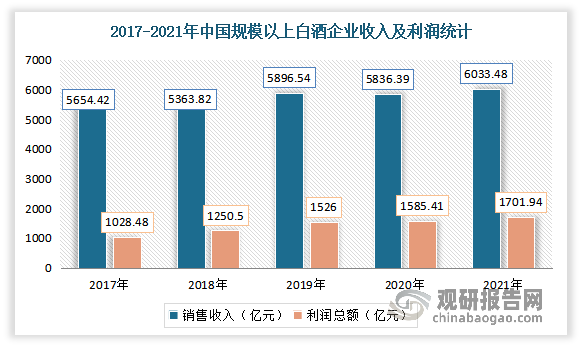

根据观研报告网发布的《中国白酒行业发展现状分析与投资前景研究报告(2022-2029年)》显示,自2017年以来,我国白酒行业逐渐复苏,以茅台、五粮液为首的高端白酒销量开始大幅度回升,营收、利润实现快速增长。数据显示,2020年我国规模以上白酒企业完成销售收入5836.39亿元,同比增长4.61%;实现利润总额1585.41亿元,同比增长13.35%。2021年全国规模以上白酒企业实现营业收入6033.48亿元,同比增长18.69%;实现利润总额1701.94亿元,同比增长32.95%。

数据来源:中国酒业协会,观研天下整理

三、消费市场情况

从消费人群来看,目前我国消费人群主要分布在30-39岁和40-49岁年龄段的年龄人群,分别占比33%、25%。由于年轻群体是当下消费主要群体,因此将是未来我国白酒市场新增长点。同时考虑到消费者的迭代,白酒走向新一代消费者的步伐加快,许多酒企在品宣和产品上都做出更加倾向年轻化、时尚化的布局。

数据来源:观研天下整理

从消费者购买渠道来看,酒类专营店由于具备丰富的酒类品牌,能够为顾客提供更多的选择,因此是多数白酒消费者的第一选择,占比为73.2%;其次是由于超市和烟酒店的酒类偏向大众型,并且店铺数量能够覆盖到消费者日生活范围,是顾客日常生活购买白酒的选择,占比分别为46.5%、46.2%。

数据来源:观研天下整理

从消费喜好品牌来看,2021年我国白酒消费者中七成为男性,超六成为中高收入群体,消费者最喜好的前三白酒品牌分别是茅台、五粮液、洋河。同时在消费升级和马太效应的影响下,市场向中高端、次高端品牌倾斜。

四、市场竞争格局

目前我国白酒行业属于完全竞争性行业,市场化程度高,竞争较为激烈。近年来我国白酒规上企业呈现减少的趋势,产业集中度不断提升。数据显示,2019年我国规上白酒企业已由2017年的1593家降至1098家;2020年受疫情冲击,白酒消费场景被阻断,白酒规上企业降至1040家,同比减少58家;2021年度全国规模以上白酒企业为965家,较上年减少75家。而这说明在一定程度上显示出我国白酒市场日益明晰的集中化趋势。

数据来源:中国酒业协会,观研天下整理

目前我国白酒市场集中度较高。有数据显示,2022年一季度CR3为61.7%,CR5为74.6%。其中贵州茅台市占率最大,占比达26.3%。其次,五粮液、洋河股份、泸州老窖、山西汾酒的占比分别19.8%、15.6%、8.2%和4.7%。

数据来源:国家统计局,观研天下整理

目前白酒市场竞争进入白热化。有相关资料显示,虽然2021年在19家上市酒企中只有7家营收超过百亿,但百亿之下的50亿阵营则有6家。从年报营收排名可以看到,营收在50亿上下的共有今世缘、口子窖、舍得、水井坊、迎驾贡酒、老白干酒六家。此外国台、金沙、四特等非上市企业也在这一区间虎视眈眈。

18家白酒上市公司2021年营收排名

|

序号 |

上市公司 |

营收(亿元) |

增速(%) |

|

1 |

贵州茅台 |

1094.64 |

11.71 |

|

2 |

五粮液 |

662.09 |

15.51 |

|

3 |

洋河股份 |

253.5 |

20.14 |

|

4 |

泸州老窖 |

206.42 |

23.96 |

|

5 |

山西汾酒 |

199.71 |

42.75 |

|

6 |

古井贡酒 |

132.7 |

28.93 |

|

7 |

今世缘 |

64.06 |

25.12 |

|

8 |

口子窖 |

50.29 |

25.37 |

|

9 |

舍得 |

49.69 |

83.8 |

|

10 |

水井坊 |

46.32 |

54.1 |

|

11 |

迎驾贡酒 |

45.77 |

32.58 |

|

12 |

老白干酒 |

40.27 |

11.93 |

|

13 |

酒鬼酒 |

34.14 |

86.97 |

|

14 |

伊力特 |

19.37 |

7.53 |

|

15 |

金徽酒 |

17.88 |

3.34 |

|

16 |

金种子酒 |

12.11 |

16.7 |

|

17 |

天佑德青稞酒 |

10.54 |

38 |

|

18 |

皇台酒业 |

0.91 |

-10.42 |

数据来源:各公司财报,观研天下整理(WW)

而拥挤的50亿赛道,也激发了各白酒品牌的位次之争,在这区间的比拼愈发激烈。其中尤为值得注意的,一是口子窖与迎驾贡酒的“徽酒”的榜眼之争,迎驾贡酒以4.5亿的优势,在时隔六年后,重新坐上徽酒的第二把交椅;二是川酒“小金花”之间较劲,舍得以83.8%的营收增幅和114.35%的利润增幅分居增幅榜首。

|

序号 |

上市公司 |

利润(亿元) |

增速(%) |

|

1 |

贵州茅台 |

524.6 |

12.34 |

|

2 |

五粮液 |

233.77 |

17.15 |

|

3 |

洋河股份 |

79.56 |

32.47 |

|

4 |

泸州老窖 |

75.08 |

0.34 |

|

5 |

山西汾酒 |

53.14 |

72.56 |

|

6 |

古井贡酒 |

22.98 |

23.9 |

|

7 |

今世缘 |

20.29 |

29.5 |

|

8 |

口子窖 |

17.27 |

35.38 |

|

9 |

迎驾贡酒 |

13.82 |

44.96 |

|

10 |

舍得 |

12.45 |

114.35 |

|

11 |

水井坊 |

11.99 |

63.96 |

|

12 |

酒鬼酒 |

8.93 |

81.75 |

|

13 |

老白干酒 |

3.89 |

24.5 |

|

14 |

金徽酒 |

3.25 |

-1.95 |

|

15 |

伊力特 |

3.12 |

-8.53 |

|

16 |

天佑德青稞酒 |

0.63 |

154.93 |

|

17 |

皇台酒业 |

-0.14 |

转亏 |

|

18 |

金种子酒 |

-1.66 |

转亏 |

数据来源:各公司财报,观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。