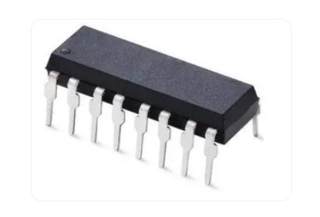

显示驱动芯片(Display Driver IC,简称DDIC)是显示面板的主要控制元件之一,被称为显示面板的“大脑”。其主要功能是通过电信号向显示面板发送驱动信号和数据,通过对屏幕亮度和色彩的控制,使得图像信息得以在屏幕上呈现。技术类型上,显示驱动芯片主要包括三种技术类型:LCD 显示驱动芯片(LCDDDIC)、触控显示整合驱动芯片(TDDI)和 OLED 显示驱动芯片(OLED DDIC)。

显示驱动芯片主要技术类型

| 类型 | 介绍 |

| LCD 显示驱动芯片(LCDDDIC) | LCD显示面板依靠正负电极间的电场驱动,引起置于两片导电玻璃之间的液晶分子扭曲向列的电场效应,以控制光源投射或遮蔽,在电源开关之间产生明暗,进而将影像显示出来。LCD显示驱动芯片主要用于液晶显示屏〈LCD),负责控制LCD面板中每个像素的亮度和色彩,它们是显示技术中应用最广泛的驱动芯片之一。 |

| 触控显示整合驱动芯片(TDDI) | 触控显示整合驱动芯片( TDDI)是将触摸屏控制器集成在DDIC中的技术,其显示原理与TFT-LCD显示驱动芯片相同,目前主要应用于LCD屏幕的智能手机。原有的双芯片解决方案采用分离的系统架构,将显示驱动芯片与触控芯片分离,存在出现显示噪声的可能,而TDDI采用统一的系统架构,实现了触控芯片与显示驱动芯片之间更高效的通信、有效降低显示噪声,更利于移动电子设备薄型化、窄边框的设计需求。 |

| OLED 显示驱动芯片(OLED DDIC) | 这类芯片专为有机发光二极管(OLED)显示屏设计,能够提供更高的对比度和更快的响应时间。OLED DDIC支持自发光像素,因此不需要背光,这使得oLED显示屏可以做得更薄。 |

资料来源:公开资料、观研天下整理

从市场规模来看,我国显示驱动芯片市场规模持续扩大。2024年中国显示驱动芯片市场规模达到约445亿元,同比增长6.93%;2025年中国显示驱动芯片市场规模将达到463亿元。

数据来源:公开资料、观研天下整理

从需求量来看,随着5G、物联网、新能源汽车等终端应用市场的不断发展,下游市场对高端显示驱动芯片的需求日益旺盛。2024年我国显示驱动芯片需求量约为53.2亿颗,同比增长4.5%;2025年需求量将达到56.1亿颗。

数据来源:公开资料、观研天下整理

需求占比来看,TFT-LCD显示驱动芯片是目前最大的细分市场,2023年约占国内显示驱动芯片市场需求量的78%;其次是TDDI,占比14.34%;AMOLED显示驱动芯片占比7.66%。

数据来源:公开资料、观研天下整理

企业排名来看,当前,我国显示驱动芯片行业重点企业包括集创北方、格科微、中颖电子、韦尔股份、明微电子、新相微、天德钰等,具体排名情况如下表:

我国显示驱动芯片行业重点企业排名

| 排名 | 企业简称 | 主要业务/优势领域 | 竞争力亮点 |

| 1 | 集创北方 | 显示驱动芯片全方案供应商 | 中国市场份额领先,覆盖LCD/OLED驱动芯片,客户包括京东方、华星光电等头部面板厂商。 |

| 2 | 格科微 | CMOS图像传感器 + 显示驱动集成芯片 | 全球手机显示驱动芯片出货量前列,技术集成优势显著(如DDIC与CIS整合)。2022年显示驱动业务营收超10亿元。 |

| 3 | 中颖电子 | 家电MCU + OLED显示驱动芯片 | 国产OLED驱动芯片先行者,切入华为、小米等供应链,技术积累深厚。 |

| 4 | 韦尔股份 | 图像传感器 + TDDI(触控与显示驱动集成芯片) | 通过收购豪威科技(OmniVision)布局TDDI,技术协同效应显著。 |

| 5 | 明微电子 | LED显示驱动芯片 | LED驱动芯片市占率领先,Mini/Micro LED技术布局积极。 |

| 6 | 新相微 | 大尺寸面板显示驱动芯片 | 国内大尺寸LCD驱动芯片主要供应商,客户覆盖惠科、群创光电等。 |

| 7 | 天德钰 | 移动智能终端显示驱动芯片(TDDI/OLED) | 华为、传音等头部手机品牌供应商,TDDI芯片快速放量,2022年营收同比增长超50%。专利数量超300项。 |

| 8 | 奕斯伟计算 | 显示驱动芯片 + 物联网芯片 | 背靠北京国资,快速切入显示驱动领域,覆盖手机、车载等多场景。 |

| 9 | 晶门科技 | 显示驱动芯片(包括电子纸、OLED) | 华大半导体旗下企业,技术积累深厚,电子纸驱动芯片全球领先。 |

| 10 | 华为海思 | 自研显示驱动芯片(用于手机/电视等终端) | 依托华为终端生态,技术自研能力强,但受制于外部供应链限制。 |

资料来源:公开资料、观研天下整理(xyl)

观研天下®专注行业分析十三年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国显示驱动芯片行业发展趋势分析与投资前景预测报告(2025-2032年)》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。