一、行业相关概述

钾肥被誉为“粮食中的粮食”,是一种以钾元素为主要养分的肥料。钾是农作物生长三大必需的营养元素之一,具有增强农作物的抗旱、抗寒、抗病、抗盐、抗倒伏的能力,对作物稳产、高产有明显作用,因此几乎每种作物都需要适量施用钾肥。钾肥主要有氯化钾、硫酸钾、硝酸钾以及硫酸钾镁等品种。其中氯化钾由于其养份浓度高,资源丰富,价格相对低廉,在农业生产中起主导作用,占所施钾肥数量的95%以上。

资料来源:观研天下整理

一、行业市场发展情况

1、化肥市场发展情况

根据观研报告网发布的《中国钾肥行业发展现状分析与投资前景研究报告(2024-2031年)》显示,钾肥是指包含主要以补充钾元素为主的化学肥料,属于化肥产业。化肥全称是化学肥料,也称无机肥料,主要是指用化学和(或)物理方法制成的含有一种或几种农作物生长需要的营养元素的肥料。

化肥是农业生产最基础而且是最重要的物资投入,与国家粮食安全息息相关。据联合国粮农组织(FAO)统计,化肥在对农作物增产的作用中约占40%~60%的功劳。我国是全球主要的农业大国,化肥需求量大,无论是化肥单亩使用量还是种植面积皆位于全球前列,因而化肥整体使用量占全球3成以上。但近年为加快推进化肥农药减量增效,健全化肥农药减量化机制,农业农村部印发的《到2025年化肥减量化行动方案》和《到2025年化学农药减量化行动方案》,提出进一步减少化肥、化学农药施用总量。

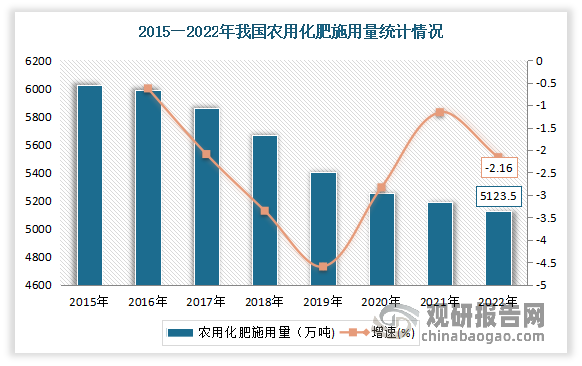

随着我国各地深入推进实施化肥使用量零增长行动,我国农用化肥施用折吨量呈现出逐年下降的趋势。数据显示,2021年我国农用化肥施用量为5191.3万吨,2022年我国农用化肥施用折吨量为5079.2万吨,较2021年下降112.06万吨,同比下降2.16%。

数据来源:观研天下整理

2、钾肥市场发展情况

1、市场规模

近年我国钾肥市场整体呈现增长态势。尤其是进入2021年由于成本和价格上升,使得我国整体钾肥市场景气度较高。数据显示,2022年我国钾肥市场规模约521.94亿元,较2021年增长54.6%左右。

数据来源:观研天下整理

目前在钾肥市场中,氯化钾是主要品类,可用于种植多种作物。近年由于下游市场消费需求持续提升,我国氯化钾产品市场销量逐年增长。数据显示,2021年我国氯化钾产品市场销量达1523万吨,占钾肥销售总量的74.3%。

数据来源:观研天下整理

2、供需规模情况

虽然2019年以来随着非洲猪瘟、疫情开始、地缘冲突、粮食危机、人工和运输成本上升等多因素导致,近几年我国钾肥整体供需波动较为剧烈,但在政府持续引导保供情况下,从年度波动来看幅度较小。整体来看,目前我国钾肥市场供不应求,供需缺口较大。

产量方面:2022年受上半年价格大增,企业开工率提升,产量为952.11万吨,较2021年小幅度提升。需求方面:近几年我国农业出现蓬勃发展,因此对钾肥需求日益增加。数据显示,2022年我国钾肥(折纯氯化钾)需求量为1695.09万吨,较2021年小幅度提升。

数据来源:观研天下整理

3、进出口情况

就我国钾肥进出口而言,由于我国钾资源总体稀缺,钾盐资源储量逐年减少,产量增长乏力,使得长期依赖于进口,且主要以氯化钾为主,进口依存度始终维持在50%以上。数据显示,2022年我国钾肥(折纯氯化钾)进口量759.5万吨左右;而出口量16.52万吨,较2021年下降明显。

数据来源:观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。