一、行业基本概述

生物制药主要是指运用微生物学、生物学、医学、生物化学等的研究成果,从生物体、生物组织、细胞、器官、体液等,综合利用微生物学、化学、生物化学、生物技术、药学等科学的原理和方法制造的一类用于预防、治疗和诊断的制品。生物药物的特点是药理活性高、毒副作用小,营养价值高。

二、行业市场发展情况

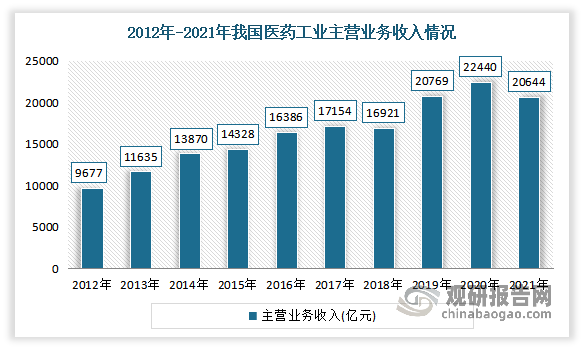

1、医药产业是国民经济的重要组成部分,近年一直保持较快的增长速度

医药产业是国民经济的重要组成部分,与人民群众的生命健康和生活质量等切身利益密切相关。近年来随着全球医药市场在保持增长的同时将继续向新兴医药市场转移,我国作为全球医药行业最大的新兴市场,市场也在不断受益,且一直保持较快的增长速度,行业主营业务收入不断增长。数据显示,2012-2021年我国医药工业主营业务收入从9,677亿元增长到20,644亿元,年复合增长率为8.78%。

数据来源:观研天下整理

从医药市场细分结构来看,我国医药市场主要包括化学药、中药及生物药三大板块。随着近年来我国生物药行业的快速发展,生物药在整体医药市场的占比也随之不断增加。据资料显示,2016年我国生物药市场占比仅为13.8%,而在2021年占比则提升到了24.6%。

数据来源:观研天下整理

2、生物医药产业是成长性最好、发展最为活跃的经济领域之一

生物药作为我国医药产业的重要组成部分,得益于近年来下游需求市场的快速发展,我国生物药行业增长势头同样十分强劲。根据相关资料分析,生物医药产业是近年来中国成长性最好、发展最为活跃的经济领域之一,且目前已初步形成了具备一定规模的专业化新药研发队伍,增强了企业技术创新能力,随着个性化医疗、数字医疗、体外诊断等行业的兴起以及国家利好政策的不断推出,生物医药产业的发展前景普遍被业界看好。据资料显示,2021年我国生物药行业市场规模达4248亿元,同比增长22.9%。预计到2022年行业市场规模将增长至5162亿元。

数据来源:观研天下整理

3、生物制药行业保持快速发展势头

虽然国内生物制药行业起步较晚,但发展快速。近年来随着国民购买能力的提升、医药内需的扩大、国家生物产业发展规划等政策的启动以及生物技术水平的提高等,我国生物制药行业保持快速发展势头。数据显示,2016-2022年我国生物制药市场规模从1836亿元增长到了5653亿元。预计到2026年我国生物制药市场规模将扩大至9577 亿元。

数据来源:观研天下整理

与此同时,我国也在逐渐加大生物药的研发投入。有相关资料显示,自2008年后,我国生物制药相关的专利申请数量便迅速上涨,2011年首次突破千件,2018年更是达到了5633件。目前我国生物药品正在逐渐打破外资企业垄断市场的局面。但整体来看,我国生物制药整体研发实力与欧美发达国家还存在较大差距。

预计随着利好政策的支持、人口老龄化加剧、医疗卫生水平提高,国内生物药需求增长,陆续有产品上市。同时,一次性工艺等相关技术的市场接受度不断提高,业内认为,在此背景下生物制药市场将迎来新的增长点。

三、行业竞争情况

根据观研报告网发布的《中国生物医药行业发展现状分析与投资前景研究报告(2023-2030年)》显示,我国生物医药行业现有企业数量较多、产品同质化程度较高,行业尚未出现龙头企业。综合来看,我国生物医药行业市场集中度处于较低水平。目前我国生物医药市场企业主要有复星医药、华海药业、东北制药、华兰生物、天坛生物、达安基因、恒瑞医药、博瑞医药等。

我国生物医药市场主要企业竞争优势情况

|

竞争优势 |

|

|

复星医药 |

研发创新优势:集团通过自主研发、合作开发、许可引进、深度孵化等多元化、多层次的合作模式对接全球优秀科学人才、领先技术及高价值产品,通过全球研发中心对创新研发项目的一体化管理,丰富创新产品管线,提升 FIC 与 BIC 新药的研究与临床开发能力,加快创新技术和产品的研发和转化落地。 |

|

人才优势:目前集团研发人员超过 3,600 人,其中超过 1,900 人拥有硕士及以上学位。 |

|

|

国际化优势:集团在创新研发、许可引进、生产运营及商业化等多维度践行国际化战略,全球BD 团队通过合作开发、许可引进等方式布局前沿领域,美国、非洲、欧洲及印度的药品临床及注册团队持续加强海外药品注册申报能力,国内产线加速推进国际质量体系认证,同时深化国际营销能力建设,持续拓展国际市场。 |

|

|

营销优势:集团持续强化营销体系的建设与整合,已形成与现有产品及拟上市产品相配套的专业化、品牌化、数字化及合规化的分线营销体系。 |

|

|

华海药业 |

产业链优势:公司以特色原料药及高级医药中间体为发展起点,在做大、做强特色原料药产业的同时,将产业链向下游高附加值的制剂领域延伸,拥有了从中间体、原料药到制剂的垂直一体化优势,从仿制药到创新药、生物药、细胞治疗等品类齐全,且具备研产销相对闭环的产业链、价值链和供应链优势。 |

|

研发创新优势:华海创新科技体系包含“两大中心三大体系”(两大中心为全球注册中心和集团科技管理中心;三大体系为创新研发体系、工艺开发体系和临床研究体系),并形成了以华海美国为前沿技术信息平台,以上海张江研发中心为自主仿创平台,以临海总部技术中心为基础技术创新和科技转化平台的创新体系,以湖北武汉研发中心为抗病毒药物研发平台,具备固体缓控释、复杂注射剂、难溶药物增溶、首仿和挑战专利产品等高端仿制药以及生物药、创新药的研发能力,并设立了杭州、南京研究院,开展复杂制剂和改良型新药开发,有效实现了信息、人才、技术等研发资源的互动与整合。 |

|

|

生产规模优势:截至 2022 年末,公司在国内已形成年产 220 亿片固体制剂生产能力,并已通过中国及欧美等多个国际主流官方质量体系认证,拥有抗肿瘤固体制剂车间、水针车间及冻干粉针车间。 |

|

|

东北制药 |

全产业链产品优势:截至目前,公司积累了多个全产业链产品(原料药+制剂+中间体),涉及10多个产品,20多个品规。 |

|

生产优势:公司多年来持续进行中间体、原料药以及制剂全产业链布局,实现原料药和制剂双轮驱动战略,拥有制剂、原料药两大生产基地。其中,原料药生产基地占地91万平方米,是国家大宗原料药和医药中间体智能制造示范工厂,主要产品全面向公司下游制剂产业链延伸;制剂生产基地占地18万平方米,设置生产线30多条,年产能100亿单位(片、支、丸、粒、枚、瓶)。 |

|

|

研发创新优势:公司在科技研发体系建设中强化了专家委员会在科技创新中的顶层设计作用,成立了东北制药专家委员会,成员为国内知名科研院所、医疗机构、重点高校的行业学术领域领军专家。通过产学研合作加速了新产品、新工艺、新技术、新装备的研究开发进度,促进了公司科技创新能力的提升。 |

|

|

品牌优势:公司近年先后荣获“影响世界的中国力量品牌500强”、“亚洲十大最具创新品牌”、“亚洲500最具价值品牌”、商务部“重点培育和发展的出口品牌”、“新中国成立70周年医药产业脊梁企业”等荣誉。 |

|

|

华兰生物 |

产品种类优势:公司目前的血液制品已经覆盖了白蛋白类、免疫球蛋白类及凝血因子类三大类共计11个产品,是国内同行业中综合利用率最高和凝血因子类产品种类最为齐全的生产企业之一。 |

|

产品研发优势:近年来公司始终坚持自主研发和产学研结合并重,以实施国家、省、市重大项目为主要抓手,突破了一批关键核心技术,目前公司已建立“一站、两中心、多个联合实验室和重点实验室”,为血液制品、疫苗制品及基因工程类产品的研发、生产提供了强有力的科研技术平台。目前已形成了重组蛋白的表达和纯化、多肽、多糖的结合、生物信息和基因工程、生化分析与制剂、细胞培养与纯化、病毒性疫苗、细菌性疫苗、动物评价及分析等多个相对独立而又相互关联的研发平台,负责组织对影响公司中、长期发展的前瞻性生物技术和产品进行研究。 |

|

|

品牌优势:凭借20多年来安全、稳定、高效的产品赢得了广大用户的信任,现已发展成为国内品牌影响力最强、最具竞争力的大型生物医药企业之一。在国内血液制品、疫苗行业起到引导市场、带动产业发展和科技创新的龙头作用,“华兰”商标被认定为中国驰名商标,并荣膺“国家高技术产业化示范工程企业”、“河南省先进高新技术企业”、“河南省高新技术产业化项目实施先进单位”等称号。 |

|

|

生产基地优势:公司在涪陵投资兴建的亚洲最大的血液制品生产基地于08年8月建成,这一血液生产基地总投资2.8亿元,建设时间1.5年,占地90多亩,厂房面积1万平方米。基地投产后,每年可处理血浆1000吨,年产值将达4.8亿元,创利税2.5亿元。这一规模也将使该基地跻身亚洲最大,世界第三大血液制品生产基地。 |

|

|

天坛生物 |

品牌优势:公司是中国最早形成血液制品工业化生产的企业之一,长期以来“蓉生”牌系列血液制品在中国血液制品市场占有较大的市场份额,具有质量、安全性和品牌等综合优势,曾被卫生部誉为“血液制品典范”,赢得了极高的市场美誉度;上海血制“上生”品牌是上海市著名商标,在长江三角洲和珠江三角洲一带具有较强品牌影响力,在全国享有盛誉,上海血制人血白蛋白、静丙产品被多次评为名优产品;武汉血制“武生”产品在中南地区、湖北、湖南、广东、广西等省份有较高认可度,在全国有良好声誉;兰州血制“兰生”品牌在西北地区、河南、广东、广西等省份具有较高认可度;贵州血制“卫士”牌静丙、白蛋白多次被评为名牌产品,在华东华南华中等地区有较高的认知度。 |

|

规模优势:公司主营业务规模处于国内领先地位,拥有人血白蛋白、静注人免疫球蛋白、人凝血因子Ⅷ,破伤风人免疫球蛋白、狂犬病人免疫球蛋白、乙型肝炎人免疫球蛋白等14个品种,年采浆量、投浆量、销售收入均居于全国首位,规模优势明显。 |

|

|

技术工艺优势:公司拥有先进的生产工艺,在制造工艺、产品质量和接种后反应性及免疫原性方面均达到国内先进水平,亦庄基地建成后将推动公司生产水平的整体升级。公司建立了以自主创新为主体、以技术革新、技术改造、产品升级换代为补充的创新发展战略,通过建立关键技术平台,加大研发投入,不断完善创新体系,提高创新能力。 |

|

|

达安基因 |

研发创新优势:公司立足于自主创新,积极建设没有围墙的研究院,以平台化建设为基本定位,构建了核酸诊断技术平台、测序诊断技术平台、生物芯片技术平台、免疫学诊断技术平台、细胞学诊断技术平台、生化诊断技术平台和其他新兴先进的诊断技术平台并行发展的技术及产品研发体系,形成了具有国内领先水平的研发平台,多年来承担了生物技术领域中多项国家、部、省、市等各级重大专项和研究课题,拥有卫生部医药生物工程研究中心、国家地方联合工程实验室及省市技术研发中心,并与众多的国内外科研机构、院校、企业以及国内医院建立了各层次、多领域的科研合作平台。 |

|

平台优势:公司是国内分子诊断行业的龙头企业,具有完整、高效的产品研发、注册、报批、生产、质量控制平台,形成了自主开发、完整贯通的具有国内领先水平的核酸检测技术全产业链平台,具备强大的生产能力,保证了公司的产品能够高质量、及时地提供给客户,充分满足市场需求。 |

|

|

产品线优势:公司已经拥有以达安基因为核心的PCR、仪器、病理、时间分辨荧光免疫产品(TRF)、免疫、公共卫生、传染病、优生优育、精准医学、血筛、科研服务等众多产品线。 |

|

|

恒瑞医药 |

技术平台优势:公司建立了国家级企业技术中心和博士后科研工作站、国家分子靶向药物工程研究中心、“国家重大新药创制”专项孵化基地,通过持续的研发投入,在保障新药发现和临床开发项目的同时,产生了一批具有自主知识产权、国际一流的新技术平台,如蛋白水解靶向嵌合物(PROTAC)、分子胶、抗体偶联药物(ADC)、双/多特异性抗体、基因治疗、mRNA、生物信息学、转化医学等,并不断优化和发展,为创新研发和国际化提供强大的基础保障。 |

|

销售网络优势:历经多年沉淀,公司拥有一支专业精干的市场销售团队,队伍久经锻炼、执行力强、灵活应变,销售网络遍布全国30多个省(自治区、直辖市),与各类医院、零售药房、商业公司建立了稳固、长期的合作关系,通过合规发展、提质增效、整合资源,建立起高效协调与专业互补的全新组织架构模式,以适应不断变化的竞争环境。 |

|

|

质量优势:公司建有高标准的生产基地,形成了分工明确、统一协作的生产体系,依据中国GMP、美国cGMP、欧盟GMP、ICH等国内外质量管理法规要求建立了完善的质量管理体系文件和管理制度并持续改进。在质量标准严格遵从国家法定标准的基础上,还对部分关键质量指标进行严控和提高,制定了高于法定标准的企业内控标准。 |

|

|

博瑞医药 |

质量优势:公司生产和质量体系与国际接轨,cGMP生产质量体系通过美国FDA、欧盟EUGMP、日本PMDA、韩国KFDA等多个国家及地区的官方认证及国内新版GMP认证,以国际标准的药品质量管理规范和严格的药品生产质量管理体系保证药品质量。 |

|

全链条优势:公司逐步打通“原料药起始物→cGMP高难度中间体→特色原料药→制剂产品”的全链条,构建原料药和制剂一体化的业务模式,通过产业链的扩展,享受产业链下游部分更广阔的利润空间。 |

|

|

专利优势:公司已累计申请发明专利约300余项,累计取得境内外专利89件。 |

|

|

技术优势:依托公司强大的技术平台优势,公司攻克了多项重磅药物的关键合成技术,包括恩替卡韦、磺达肝癸钠、卡泊芬净、阿尼芬净、米卡芬净等中间体或原料药产品的制备技术和合成工艺。 |

资料来源:观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。