一、铝塑膜主要原材料供给充足

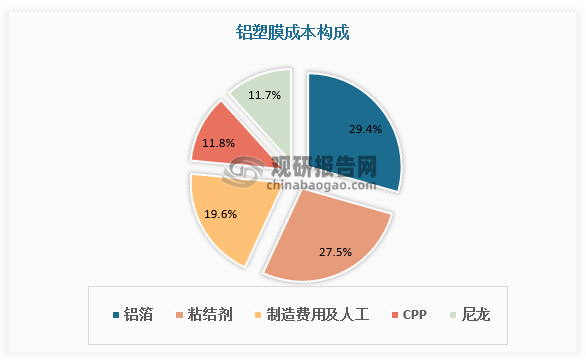

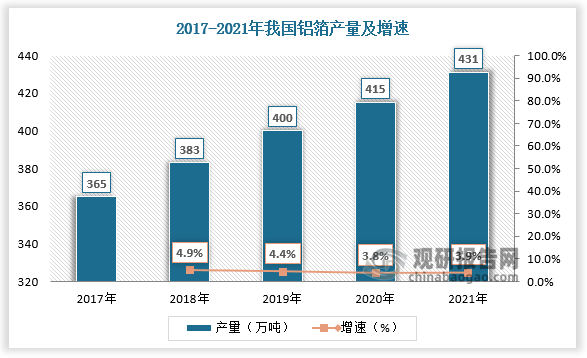

铝塑膜的上游原料主要有压延铝箔、尼龙、粘合剂、聚丙烯等。其中铝箔为铝塑膜核心材料,成本占比近30%。我国是铝箔主要生产国,生产线领先于日韩等国,占全球总量的一半,作为铝塑膜的主要原材料,铝箔供给充足,保障铝塑膜生产。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

二、动力软包电池成为铝塑膜核心推动力

根据观研报告网发布的《中国铝塑膜行业运营现状分析与投资战略预测报告(2022-2029年)》显示,+铝塑膜由于其质量轻、厚度薄、外形设计灵活等优点而被广泛地用于3C消费电子、动力电池、储能等领域。当前铝塑膜的需求主要来自于软包装电池的产能,铝塑膜成本占软包电池总成本的18%,是软包电池前五大主要材料之一。

数据来源:观研天下数据中心整理

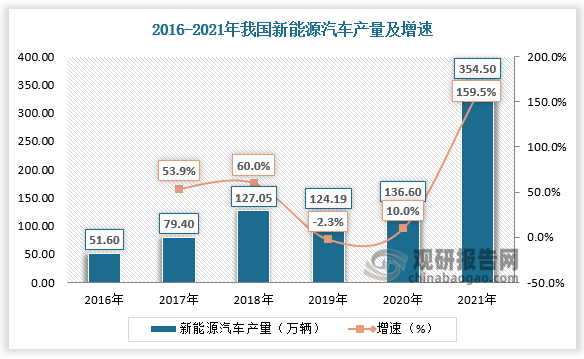

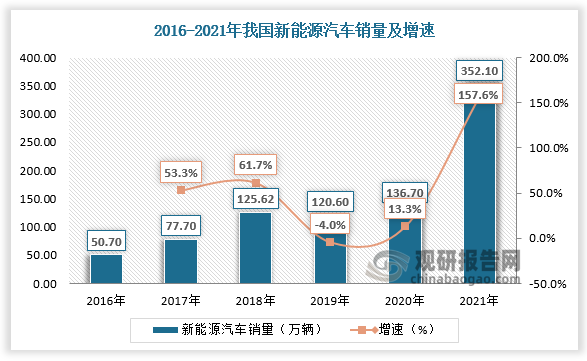

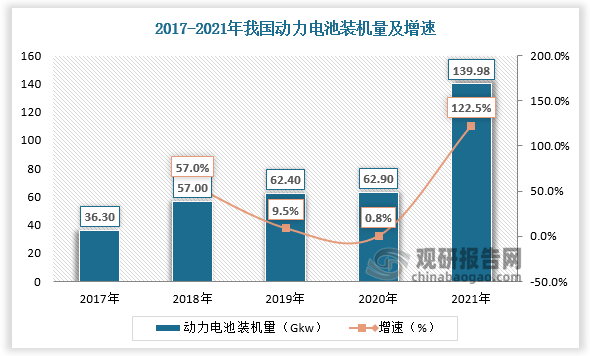

软包电池最早应用于3C数码领域,随着手机、笔记本电脑等产品市场饱和以及新能源汽车行业发展,动力软包电池成为铝塑膜核心推动力。动力软包电池系统比能量较高、安全性较高以及设计灵活性,成为新能源汽车厂商的一大主流选择,近年来我国新能源汽车产业快速发展下动力电池装机量猛增,2021年我国新能源动力电池产销分别为354.5万辆、352.1万辆,增速为159.5%、157.6%,我国动力电池装机量为139.98Gkw,增速为122.5%,带动铝塑膜需求规模增长。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

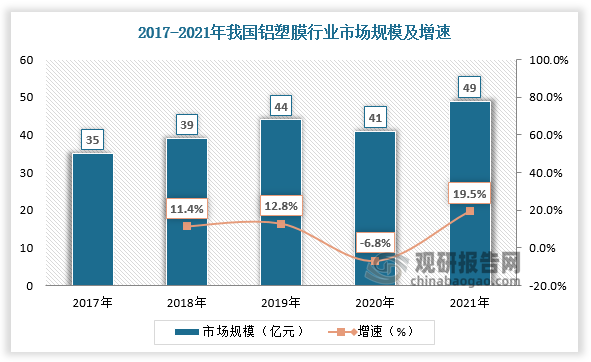

数据显示,2020年我国铝塑膜行业市场规模为41亿元,较上年同比下降6.8%;2021年我国铝塑膜行业市场规模为49亿元,较上年同比增长19.5%

数据来源:观研天下数据中心整理

三、国产铝塑膜需求有望大幅增长

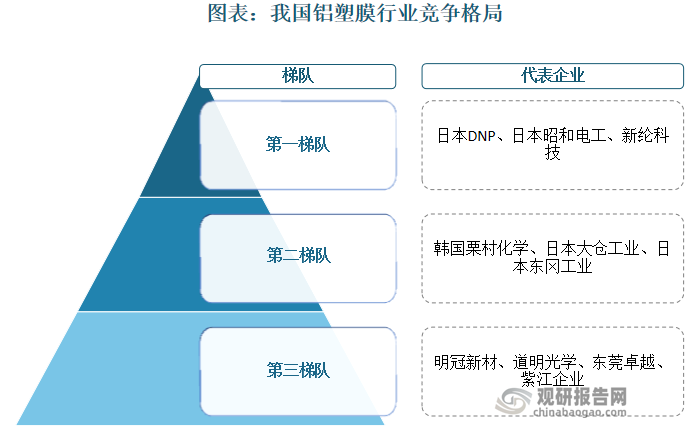

从竞争情况看,我国铝塑膜行业起步较晚,市场基本被日韩企业所垄断,行业呈现梯队化竞争格局:日本DNP和日本昭和电工处于第一梯队,占垄断地位,市场份额占比为70%,新纶科技于2016年收购日本T&T铝塑膜业务的三重工厂,成功迈入铝塑膜市场第一梯队。铝塑膜市场第二梯队包括韩国栗村化学、日本大仓工业、日本东冈工业等。明冠新材、道明光学、东莞卓越、紫江企业位于铝塑膜市场的第三梯队,铝塑膜国产化率仅为10%。

资料来源:观研天下整理

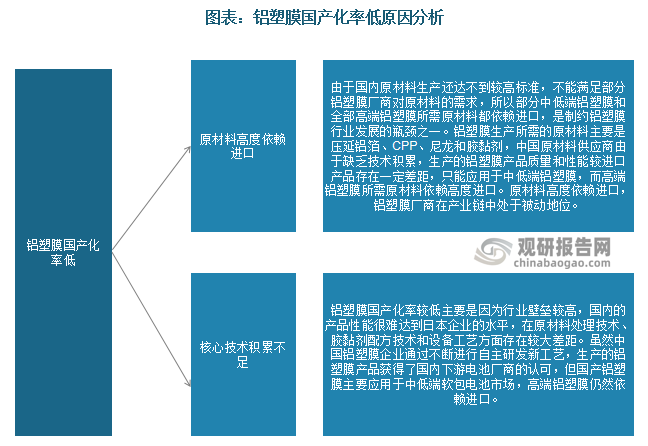

造成这一情况的主要原因在于:一方面,铝塑膜部分中低端原材料以及全部高端原材料高度依赖进口,铝塑膜厂商在产业链中处于被动地位;另一方面,铝塑膜行业壁垒较高,国内产品核心技术积累不足,与日本企业相比在原材料处理技术、胶黏剂配方技术和设备工艺方面存在较大差距。

资料来源:观研天下整理

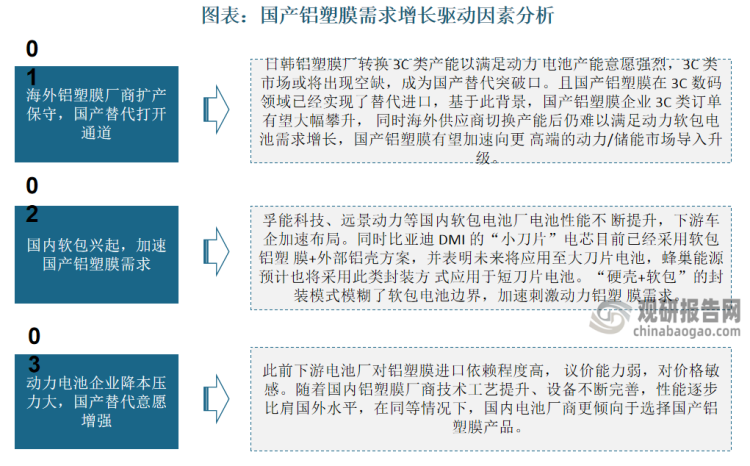

但近年本土铝塑膜企业通过自主研发新工艺和新设备,在技术工艺、材料设备等方面正不断突破行业壁垒,生产的铝塑膜产品在质量和性能方面都有了很大的提升。未来,在海外铝塑膜厂商扩产保守,国内软包兴起加速国产铝塑膜需求以及动力电池企业降本压力持续增大背景下,国产铝塑膜需求有望迎来大幅增长,铝塑膜国产化率将不断提升。

资料来源:观研天下整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。