航空装备是指用于航空企业和机场等场地安全正常运营的设备、工具和材料,主要包括飞机、飞行员用的设备、地面设备等。

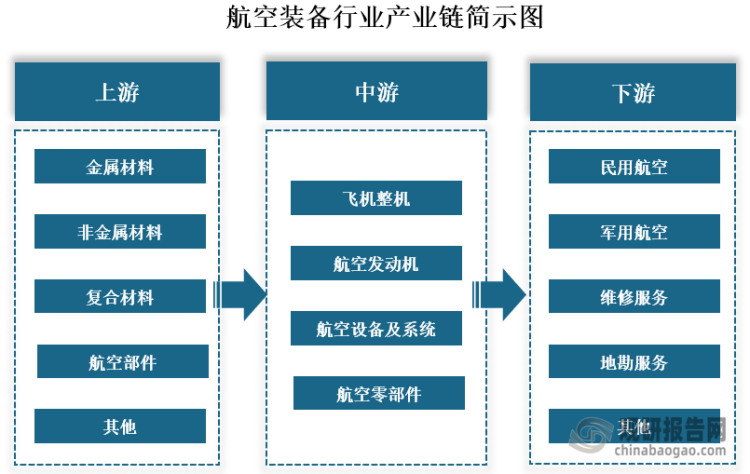

一、航空装备产业链

从产业链来看,航空装备主要由金属材料、非金属材料、复合材料和航空部件等原材料和部件;中游则是航天装备产品,主要由飞机整机、航空发动机、航空设备及系统和航空零部件;下游则是各应用场景及相关配套领域,主要是民用航空、军用航空、维修服务和地勘服务等。

资料来源:观研天下整理

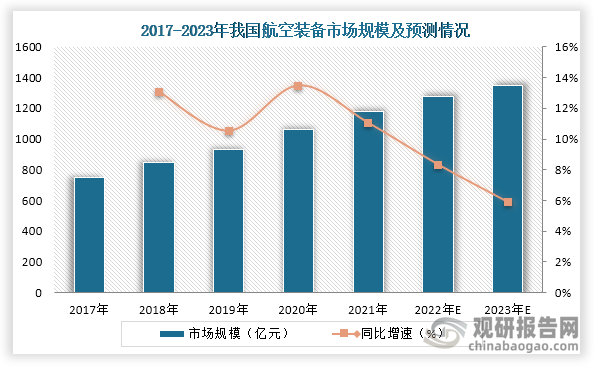

二、我国航空装备市场规模及预测

航空装备的发展对我国经济发展有着重要意义,为此我国发布了一系列行业政策来支持其发展,对相关产品研发也在不断提升,市场规模也在不断扩大。数据显示,到2021年我国航空装备市场规模到了1177亿元,而在政策支持环境下,我国航空装备市场规模将不断扩大,预测到2023年我国航空装备市场规模将达到1350亿元。

资料来源:观研天下整理

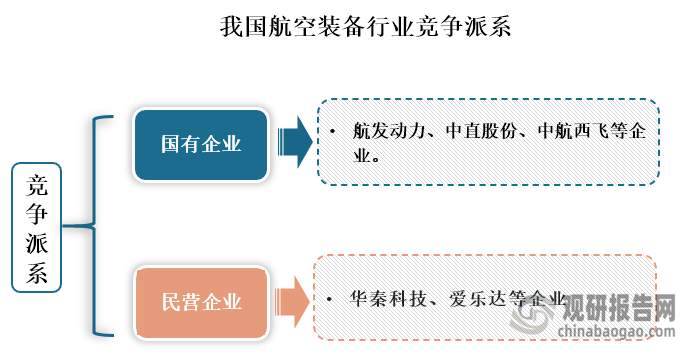

三、我国航空装备行业企业情况

从企业竞争来看,目前我国航空装备主要可分为国有企业和民营企业,其中国有企业主要包括航发动力、中直股份、中航西飞等企业;民营企业主要有华秦科技、爱乐达等企业。

资料来源:观研天下整理

2023年我国航空装备相关上市企业情况

|

公司简称 |

成立时间 |

主营业务 |

|

航发动力 (600893) |

1993-12-23 |

技术优势:公司是国内唯一能够研制涡喷、涡扇、涡轴、涡桨、活塞等全谱系军用航空发动机的企业。在国际上,公司是能够自主研制航空发动机产品的少数企业之一。 |

|

生产优势:近年来,公司持续深入推进AEOS建设,体系架构基本搭建、体系要素基本健全,建立起成熟度等级评价体系,实现初步建成目标,全面转入推广应用阶段。 |

||

|

中直股份 (600038) |

1999-07-30 |

生产优势:基本完成天津AC312E、AC332生产线建设,取得AC312E生产许可证,实现AC332铆接下架,民用直升机发展平台已初步建成。 |

|

产品优势:公司研发制造多型不同吨位、满足各类用途的AC系列民用直升机,以及运12和运12F系列通用飞机。 |

||

|

中航西飞 (000768) |

1997-06-18 |

产品优势:公司积极开展基础应用研究,前沿技术研究,拥有多项国家发明专利,实用新型专利,形成了以大中型运输机、轰炸机、特种飞机、大型部件为代表的飞机数字化设计、数字化制造、数字化总装集成能力。 |

|

客户优势:公司与欧洲空中客车公司、美国波音公司以及中国商用飞机有限责任公司、中航通用飞机有限责任公司等国内外知名航空公司拥有长期而稳定的合作关系。 |

||

|

华秦科技 (688281) |

1992-12-28 |

技术优势:公司核心技术成果先后获得"军队关键技术与工程化研究一等奖"、"国家科学技术进步一等奖"、"国防技术发明一等奖"、"国家技术发明二等奖"。 |

|

质量优势:公司产品质量合格率非常高,且通过军工科研生产能力建设以及快速的售后服务技术团队建设保障响应的及时性,在客户的供应商评价中取得了良好成绩。 |

||

|

爱乐达 (300696) |

2004-03-01 |

专利优势:截止目前,公司拥有专利36项,其中发明专利3项,实用新型33项,另有12项发明专利及1项实用新型正在审核中。 |

|

客户优势:公司客户覆盖中航工业下属多家军机主机厂、多家民用客机分承制厂、多家科研院所以及航空发动机制造单位,是多个客户单位的A级供应商,与多个客户建立了战略协作关系,是中航工业下属某主机厂机加和热表处理领域的战略合作伙伴。 |

资料来源:公司资料、观研天下整理

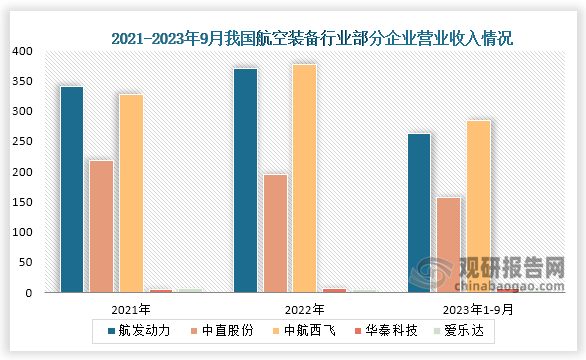

从各企业近三年营业收入来看,目前我国航空装备市场主要还是以国有企业为主,民营企业营业收入相较于国有企业营业收入还有较大差距。

资料来源:公司资料、观研天下整理(XD)

观研天下®专注行业分析十一年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国航空装备行业发展现状研究与投资前景分析报告(2024-2031年)》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。