一、行业相关定义

5G基站是专门提供5G网络服务的公用移动通信基站。5G基站主要用于提供5G空口协议功能,支持与用户设备、核心网之间的通信。按照逻辑功能划分,5G基站可分为5G基带单元与5G射频单元,二者之间可通过CPRI或eCPRI接口连接。

2019年6月6日,工信部向中国电信、中国移动、中国联通、中国广电四家企业发放了5G商用牌照,标志着我国5G正式进入商用推广发展新阶段。我国IMT-2020推进组将5G的应用场景主要分为:连续广域覆盖、热点高容量、低功耗大连接、低时延高可靠,四种场景分别对应5G的高、低频资源。

根据覆盖范围,5G基站分为宏基站和小基站,5G小基站是指覆盖范围在200m内的基站。

二、行业市场规模现状

5G起源于2013年,欧美日韩等发达国家先后开始进行5G的研发,我国也对5G放眼未来,由科技部、发改委、工信部组织成立IMT-2020(5G)推进组,组织运营商、设备商、器件商等厂商加速我国5G标准技术的产业化发展,2016年提出了发展的三个阶段:关键技术验证(2015年9月—2016年9月),单点关键技术样机性能测试;技术方案验证(2016年6月—2017年9月),面向ITU5G技术要求,试验样机进行5G通讯测试;系统验证(2017年9月—2018年10月),验证系统的组网性能,实现低频和高频混合组网,构建5G典型应用场景,开展多业务演示。2019年6月,随着工信部正式发放5G牌照,我国正式步入5G商用阶段。

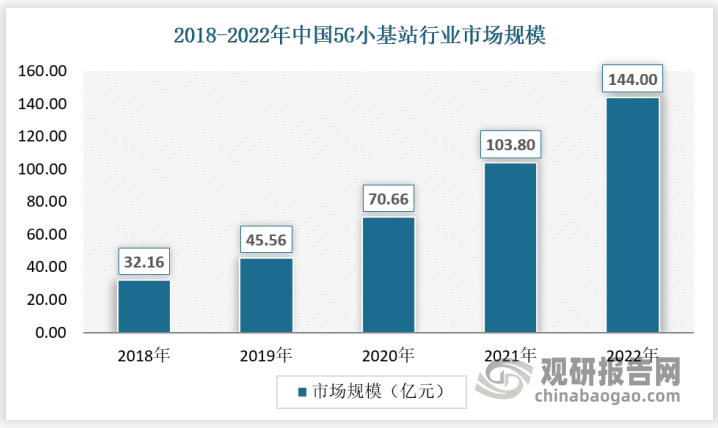

2019年,中国移动通信集团青海有限公司宣布,青海西宁已建成并开通了首个5G基站。10月31日,在2019中国国际信息通信展览会开幕式上,工信部与中国电信、中国联通、中国移动、中国铁塔共同宣布启动5G商用。随着5G进入商用阶段,5G小基站是5G网络建设在多种场景下极具潜力的解决方案,建设规模持续扩大。行业进入快速增长阶段。2018-2022年,市场规模从32.16亿元增长到144亿元,复合增长率达到34.96%。

数据来源:观研天下数据中心整理

三、行业供需规模现状

1、供应规模

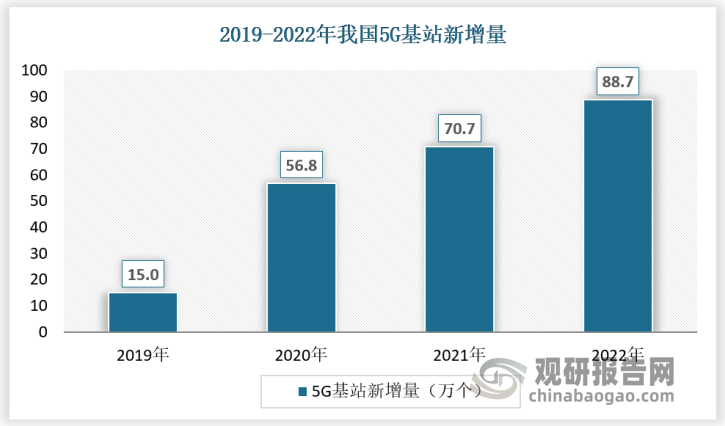

国家政策的推动始终是行业发展的重要驱动力。我国政府将 5G 纳入国家战略,视为实施国家创新战略的重点之一。2019年,随着工信部正式发放 5G 牌照,我国5G基站建设规模不断扩大。2019年5G基站建设为15万个,2022年我国5G基站新增88.7万个。

数据来源:工信部,观研天下数据中心整理

另外,云计算厂商持续推进边缘节点建设,“5G+边缘算力”模式有望得到推广,拉动小基站需求。边缘计算是5G应用实现低延迟、大带宽的关键设施。各大云厂商正加快推进边缘节点建设,并构建大规模分布式云架构。

根据观研报告网发布的《中国5G小基站行业发展现状分析与投资前景研究报告(2023-2030年)》显示,目前,国内主流云厂商边缘节点规划数为:阿里云(含CDN)2800,腾讯云300,中国移动500,中国电信400。

国内主流云厂商边缘节点规划数量及边缘云战略

| 公司 | 节点数(个) | 边缘云战略 |

| 阿里云(含CDN) | 2800 | 分布式架构云平台 |

| 腾讯云 | 300 | 分布式云 |

| 中国移动 | 500 | 移动云技术内核2.0分布式云 |

| 中国电信 | 400 | 分布式云天翼云4.0技术架构 |

资料来源:互联网平台,观研天下数据中心整理

2、需求规模

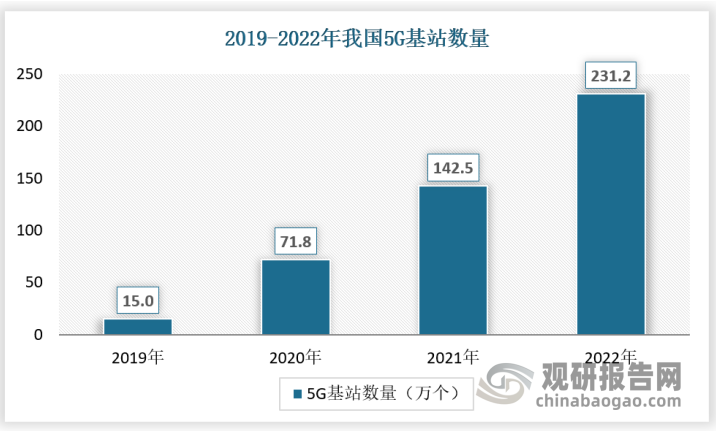

2019-2022年,我国5G基站数从15万个激增至231.2万个,CAGR为98.14%。2022年5G基站数占移动基站总数的21.3%,占比较2021年末提升7个百分点,5G网络广覆盖基本完成。面对不断增长的场景化需求后续5G建设重点是推动深度覆盖,启动补盲小基站和室分的建设,加快5G等新兴技术规模化应用。

数据来源:工信部,观研天下数据中心整理

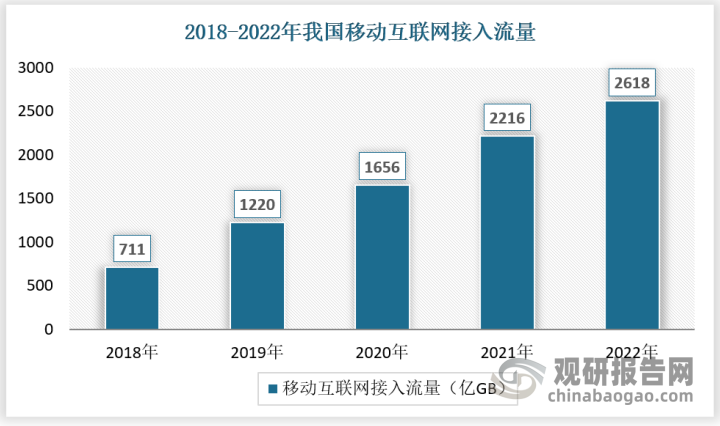

在终端应用方面,根据工信部发布资料显示,至 2022年底,移动互联网接入流量达2618亿GB,比上年增长18.1%。全年移动互联网月户均流量(DOU)达15.2GB/户·月,比上年增长13.8%;12月当月DOU达16.18GB/户,较上年底提高1.46GB/户。

数据来源:工信部,观研天下数据中心整理

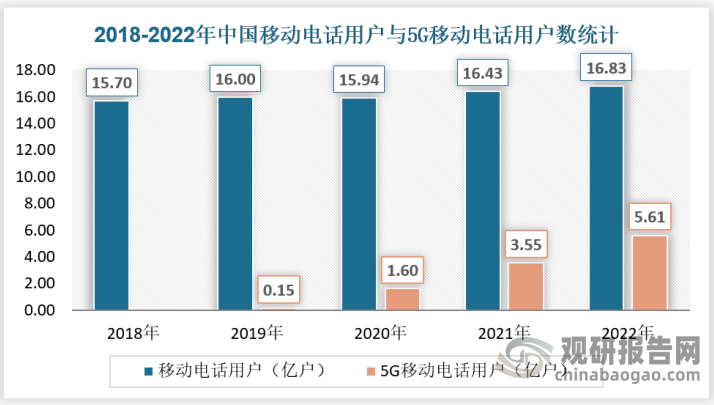

2022年,全国移动电话用户总数16.83亿户,全年净增4062万户,普及率2为119.2部/百人,比上年末提高2.9部/百人。其中,5G移动电话用户达到5.61亿户,占移动电话用户的33.3%,比2021年末提高11.7个百分点。

数据来源:工信部,观研天下数据中心整理

四、行业细分市场

1、微基站

微基站在室内环境中(包括办公场所、商场、高铁站、住宅区等)具有高度部署灵活性。微基站的产品特点轻便、功耗低、部署简易,使得运营商可在有效控制成本的前提下,获得基站设备的投资收益。因此,基于区域的微基站超密集组网有望成为5G时代的主流模式。

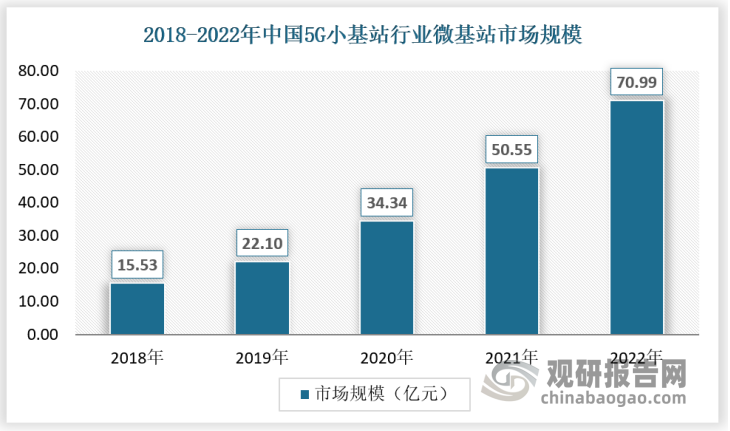

近年来,我国5G小基站行业微基站市场规模保持快速增长,2018至2022年,市场规模从12.53亿元增长到70.99亿元,复合增长率为35.52%。

数据来源:观研天下数据中心整理

2、皮基站

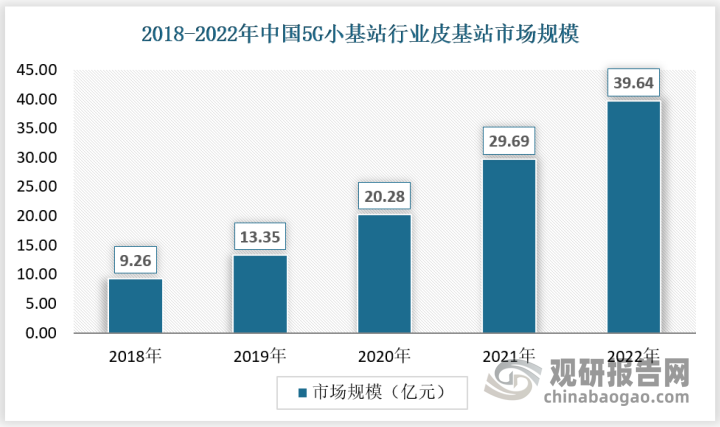

皮基站是一种比微基站更小的基站,主要是为了解决特定区域的室内无线覆盖问题,例如某一建筑物内(办公楼,购物中心,火车站,证券交易所等)。该技术也被应用于机舱内。截至2022年,我国皮基站市场规模达到39.64亿元,近年来保持快速增长。

数据来源:观研天下数据中心整理

3、飞基站

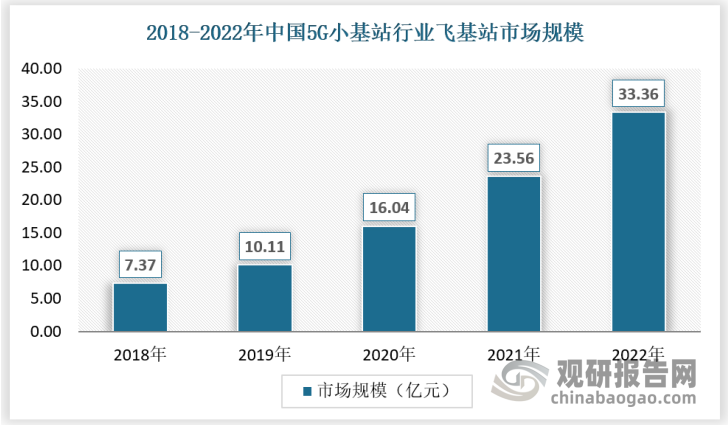

飞基站(Femto Site)是四种基站中最为小型的基站,飞基站是为家庭基站使用,由家庭宽带接入。近年来,随着5G技术的发展,5G飞基站的普及率不断提升,市场规模保持快速增长,2022年达到33.36亿元。

数据来源:观研天下数据中心整理

五、行业竞争格局

目前我国5G小基站行业的企业可分为三类:中小设备厂商、主流设备厂商和ODM厂商。

不同类型厂商对比

| 类型 | 公司 | 优势 | 劣势 |

| 集成商 | 华工科技、京信通信、锐捷网络等 | 具有前期技术积累优势、客户资源优势、品牌优势,生产工艺成熟,有丰富的项目运作经验和流程优势 | 后续发展的资金规模、研发实力不见得能跟上主流电信设备厂商 |

| 主流设备厂商 | 阿朗、爱立信、华为、中兴、NEC、诺西等 | 高层客户关系好、公司整体品牌好、通过多组合策略性补贴抢占小基站市场、资金雄厚 | 与中基层客户关系较薄弱,运营商主观不愿意主设备厂商垄断全网设备 |

| ODM厂商(原始设计制造商) | 阿尔法、亚旭、广达、富士康、盟创科技等 | 有一定技术能力,在生产和成本上有经验和优势,和家庭消费电子类似的经验,特别适合家庭小基站的研发和生产 | 没有品牌、缺乏小基站核心技术能力,尤其是无线方面 |

资料来源:观研天下数据中心整理(WWTQ)

从竞争力来看,主流通信设备厂商华为、中兴的产品可靠性高,售后维护能力强,是运营商的首选。但由于产品均为自研,研发投入大,品牌力强,价格较高,这在一定程度上影响运营商的选择策略。集成商大多使用英特尔x86服务器配加速卡的架构搭配,成本、价格优势明显。加上国内芯片、射频器件国产替代加速,芯片不再紧张且价格下降幅度明显,成本有进一步下降的空间,这给了集成商成本优势。

从2022年移动招标集采结果来看,5G小基站行业前五市场份额合计占比为76.36%,可以推算出市场集中度CR5超过50%,行业的集中度较高,处于充分竞争的市场状态。随着先进入行业企业经营和客户资源的累积,市场集中度将有可能持续提高,除非新进入企业者有较强的技术和方案解决能力。

2022年运营商市场小基站供应商格局

|

企业名称 |

中标总规模(站) |

中标份额 |

中标项目 |

|

京信网络统股份有限公司 |

4149 |

20.75% |

2 |

|

赛特斯信息科技股份有限公司 |

3116 |

15.58% |

2 |

|

中信科移动通信技术股份有限公司 |

2807 |

14.04% |

2 |

|

深圳国人无线通信有限公司 |

2608 |

13.04% |

2 |

|

联想(北京)有限公司 |

2590 |

12.95% |

2 |

|

锐捷网络股份有限公司 |

1468 |

7.3% |

1 |

|

新华三技术有限公司 |

1268 |

6.3% |

1 |

|

中国移动通信集团设计院有限公司 |

1088 |

5.4% |

1 |

|

杭州平治信息技术股份有限公司 |

906 |

4.5% |

1 |

资料来源:观研天下数据中心整理(WWTQ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。