一、企业服务投融资年度概况

据相关数据显示,2021年我国企业服务市场共发生2417笔投融资事件,其中,1753笔项目已披露融资金额。从月度分布来看,3月、6月、7月、8月和12月的融资数量均在200起以上,其中,12月获投数量最多,达258起(已知金额数量228起、未知金额数量30起)。

数据来源:公开资料整理

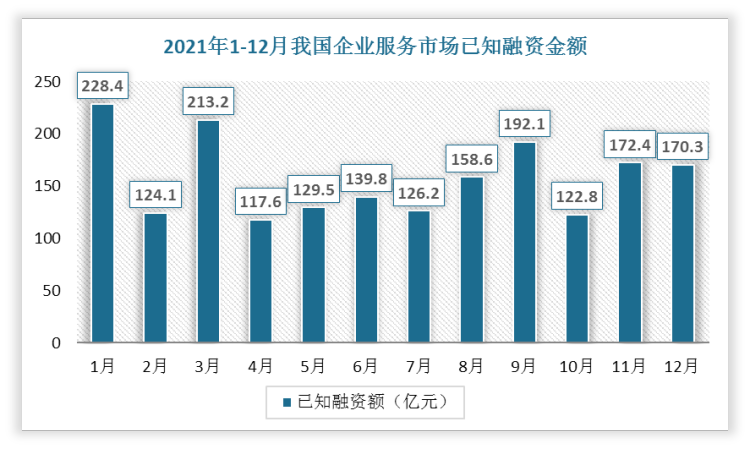

从已披露的金额来看,2021年我国企业服务市场累计融资额为1895亿元,从月度分布来看,1月、3月获投金额最多,分别达228.4亿元、213.2亿元。

数据来源:公开资料整理

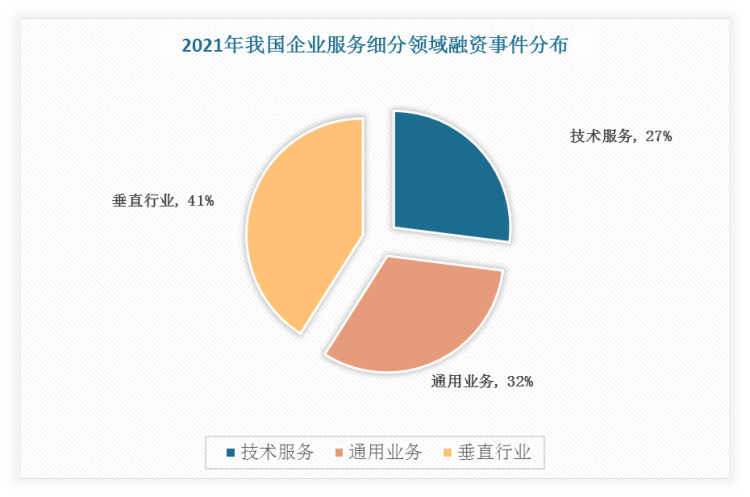

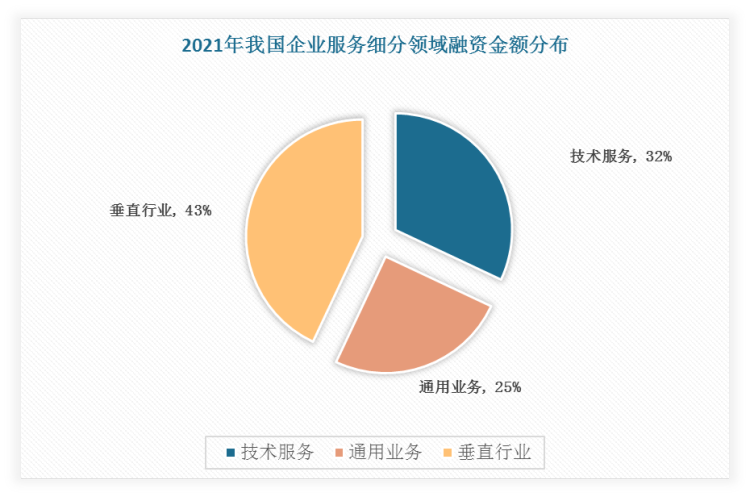

二、企业服务投融资细分领域概况

根据观研报告网发布的《中国企业服务市场现状深度研究与发展前景分析报告(2022-2029年)》显示,从细分领域来看,2021年垂直行业类融资笔数与金额占比均超过四成,位居第一。通用业务类融资笔数和金额均居中,单笔融资均额最小,为0.8亿元。技术服务类单笔融资均额最大,为1.3亿元。

数据来源:公开资料整理

数据来源:公开资料整理

在技术服务领域中,人工智能融资规模最大,其中 ,商汤科技以10亿美元单笔融资占该类总融资额的24.9%,使得单笔融资均额相对较高,其次,第四范式、摩尔线程均获得超20亿元融资。

2021年我国企业服务市场技术服务领域典型融资案例

| 融资企业 | 融资金额(亿元) | 融资轮次 | 小类 |

| 商汤科技 | 63.6 | Pre-IPO | 人工智能 |

| 第四范式 | 44.5 | D | 人工智能 |

| 摩尔线程 | 20 | A | 人工智能 |

| 燧原科技 | 18 | C | 人工智能 |

| 达阔科技 | 10 | B+ | 人工智能 |

| 摩尔线程 | 10 | Pre-A | 人工智能 |

| 安天科技 | 9 | C | 信息安全 |

| 星辰天合 | 7.1 | E | 数据服务 |

数据来源:公开资料整理

在通用业务领域,协同办公单笔融资均额相对较大,其中,容联云、e签宝分别获得19.1亿元、12亿元的融资金额。

2021年我国企业服务市场通用业务领域典型融资案例

| 融资企业 | 融资金额(亿元) | 融资轮次 | 小类 |

| 容联云 | 19.1 | 战略 | 协同办公 |

| 智慧芽 | 19.1 | E | 工费税法 |

| 北森 | 16.5 | F | 人力资源 |

| e签宝 | 12 | E | 协同办公 |

| 蓝湖 | 10 | C+ | 协同办公 |

| 易快报 | 10 | D | 工费税法 |

| 弘玑 | 9.5 | C | IT及开发者服务 |

| 云智慧 | 9.5 | E | IT及开发者服务 |

数据来源:公开资料整理

在垂直行业中,金融、零售电商、医疗健康、工业融资规模表现较佳,其中,分属零售电商的行云获得融资金额最高,达38.2亿元;其次是分属金融的百融云创,获得融资额达32.3亿元;分属金额的领创、医疗健康的微医获得融资额并列第三,为25.4亿元。

2021年我国企业服务市场垂直行业典型融资案例

| 融资企业 | 融资金额(亿元) | 融资轮次 | 小类 |

| 行云 | 38.2 | C+ | 零售电商 |

| 百融云创 | 32.3 | Pre-IPO | 金融 |

| 领创 | 25.4 | D | 金融 |

| 微医 | 25.4 | Pre-IPO | 医疗健康 |

| 能链 | 20 | E | 汽车交通 |

| 远度云 | 20 | 天使 | 物流 |

| 众安科技 | 20 | 战略 | 金融 |

| 慧策 | 19.8 | D | 零售电商 |

数据来源:公开资料整理

三、企业服务投融资阶段分布

2021年我国企业服务早期融资笔数最多,共1145笔,占总融资笔数的47.4%;其中A轮融资662笔,占总融资笔数的27.4%。中期融资规模最大,为755.6亿元,占总融资金额的39.9%,其中,B轮融资笔数和金额额高于C轮,B单笔融资均额为1亿元,C轮单笔融资均额为1.4亿元。

2021年我国企业服务市场投融资阶段分布

| 融资阶段 | 融资轮次 | 融资数(起) | 融资额(亿元) |

| 早期 | 天使轮 | 483 | 80.2 |

| A轮 | 662 | 295.4 | |

| 合计 | 1145 | 375.6 | |

| 中期 | B轮 | 285 | 392.1 |

| C轮 | 121 | 363.4 | |

| 合计 | 406 | 755.6 | |

| 后期 | D轮 | 45 | 245.6 |

| E轮- Pre-IPO | 30 | 292.9 | |

| 合计 | 75 | 538.5 |

数据来源:公开资料整理

在技术服务领域,人工智能、信息安全、数据服务融资笔数均超过150笔,多分布于早中期,其中信息安全后期融资笔数最多,为16笔;融资额均超过100亿元,多分布于中后期,其中人工智能后期融资额占比较大,信息安全和数据服务中期融资额占比较大。

2021年我国企业服务市场技术服务领域融资阶段及金额分布

| 小类 | 天使轮 | A轮 | B轮 | C轮 | D轮 | E-Pre-IPO | 总计 |

| 人工智能 | 1.8 | 53.2 | 37.8 | 40.3 | 56.9 | 63.6 | 257.4 |

| 信息安全 | 3.7 | 16.3 | 33.6 | 33.3 | 28 | 12.8 | 138.8 |

| 数据服务 | 5.2 | 16.7 | 36.9 | 19.3 | 9.9 | 11.1 | 115.2 |

| 云服务 | 2.3 | 7.5 | 9.5 | 4 | 9 | 10 | 55 |

| 区块链 | 0.2 | 2.4 | 5.5 | 2 | / | / | 11.9 |

| 其他 | 0.3 | 4.4 | 1 | 2 | / | / | 10.9 |

| 物联网 | 0.3 | 0.7 | 4.2 | 2 | / | / | 10.8 |

| 地理信息 | 2.2 | 5.7 | 2 | / | / | / | 9.9 |

| 合计 | 16.1 | 107 | 130.4 | 102.9 | 103.8 | 97.5 | / |

数据来源:公开资料整理

在通用业务领域,工费税法、人力资源、协同办公后期融资额依次位列前三;IT及开发者服务融资笔数以天使轮最为明显,占其总融资笔数超一半,但融资额集中于后期阶段;营销营销融资额主要分别于中期的B轮阶段。

2021年我国企业服务市场通用业务领域融资阶段及金额分布

| 小类 | 天使轮 | A | B | C | D | E-Pre-IPO | 总计 |

| 营销销售 | 2.5 | 18.4 | 32.3 | 15.3 | 17 | 2 | 95.4 |

| 协同办公 | 1.6 | 3.7 | 14.8 | 26.5 | 9 | 17 | 91.8 |

| 工费税法 | 1.7 | 9.1 | 12.3 | 12.9 | 15.1 | 24.1 | 76.1 |

| 人力资源 | 0.9 | 9.8 | 7.2 | 20.3 | 11.9 | 16.5 | 69.9 |

| IT及开发者服务 | 17.9 | 15.7 | 13.2 | 6.8 | / | 14.5 | 69.8 |

| 其他 | 2.6 | 9.5 | 7.7 | 21.1 | 0.6 | 5 | 48.4 |

| 供应链及采购 | 0.9 | 5.7 | 5.7 | 10.8 | / | / | 23.1 |

| 合计 | 28.2 | 72 | 93.1 | 113.7 | 53.6 | 79.2 | / |

数据来源:公开资料整理

在垂直行业,工业、医疗健康、金融、零售电商融资笔数相对较多,多集中于早中期。融资额多集中于中后期,医疗健康、金融位列后期融资额前二,零售电商融资额主要分布于中期,工业融资额主要分布于A、B、C轮,物流主要分布于天使轮。

2021年我国企业服务市场垂直行业融资阶段及金额分布

| 小类 | 天使轮 | A | B | C | D | E-Pre-IPO | 总计 |

| 金融 | 2.5 | 14.2 | 28.9 | 24 | 37 | 32.3 | 173.9 |

| 零售电商 | 1.5 | 21 | 31.4 | 52 | 21.8 | / | 132.8 |

| 医疗健康 | 1.8 | 14.5 | 32.1 | 14 | 7.3 | 40.4 | 128.2 |

| 工业 | 2.3 | 23.6 | 33.9 | 24 | / | 0.2 | 98 |

| 物流 | 22.2 | 9 | 5.7 | 2 | 7 | / | 50.8 |

| 能源水利 | 0.2 | 1.7 | 2 | 1 | / | 25 | 49.7 |

| 交通运输 | 0.6 | 3 | 5.7 | 2 | / | / | 34.1 |

| 建筑及房产家居 | 1.4 | 4.7 | 7 | 18 | / | / | 32.9 |

| 城市&政务 | 0.5 | 4.4 | / | / | 10 | 5 | 28.14 |

| 餐饮酒店 | 0.4 | 0.8 | 6.4 | / | 5 | 13.4 | 27.3 |

| 教育 | 1 | 12 | 4.7 | 6.2 | / | / | 25.4 |

| 其他 | 1 | 6 | 4.1 | 3.8 | / | / | 17.8 |

| 农业 | 0.5 | 1.5 | 6.7 | 3 | / | / | 11.9 |

| 合计 | 35.9 | 116.4 | 168.6 | 146.9 | 88.2 | 116.3 | / |

数据来源:公开资料整理

四、企业服务投融资城市分布

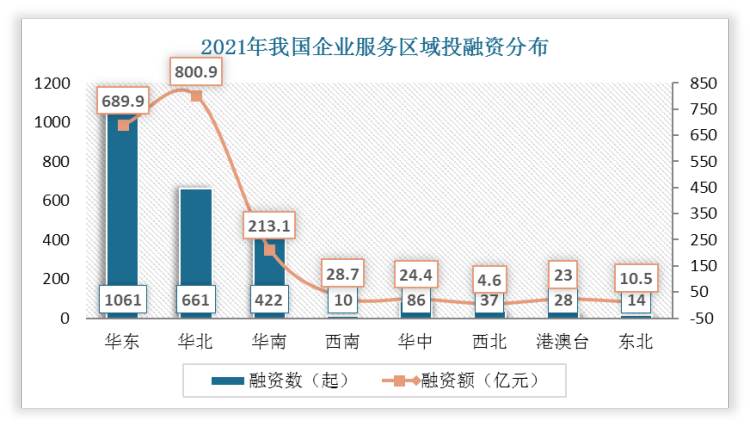

从区域分布来看,2021年我国企业服务投融资主要发生于华东、华北、华南地区,其中华东区域融资1061笔,占比达42.9%,位列第一,融资额为689.9亿元;华北区域融资额最高,为800.9亿元,占比达42.3%,融资笔数为661笔。

数据来源:公开资料整理

从省(直辖市)分布来看,北京地区投融资数量最大,达628起;其次是上海地区,发生441起融资数;排名第三的是广东地区,融资数量共404起。

2021年我国企业服务省(直辖市)投融资数量分布

| 省(直辖市) | 投融资数量(起) |

| 北京 | 628 |

| 上海 | 441 |

| 广东 | 404 |

| 浙江 | 293 |

| 江苏 | 217 |

| 四川 | 80 |

| 福建 | 42 |

| 安徽 | 33 |

| 湖北 | 31 |

| 湖南 | 31 |

| 山东 | 27 |

| 陕西 | 27 |

| 河南 | 24 |

| 天津 | 23 |

| 香港 | 20 |

| 贵州 | 13 |

| 重庆 | 10 |

| 广西 | 9 |

| 海南 | 9 |

| 江西 | 8 |

| 辽宁 | 8 |

| 河北 | 5 |

| 云南 | 5 |

| 新疆 | 5 |

| 台湾 | 5 |

| 山西 | 3 |

| 宁夏 | 3 |

| 澳门 | 3 |

| 黑龙江 | 3 |

| 吉林 | 3 |

| 内蒙古 | 2 |

| 甘肃 | 2 |

数据来源:公开资料整理(TC)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。