一、氨基酸产业链上游

氨基酸,是一类含有碱性氨基和酸性羧基的两性有机化合物,是生物功能大分子蛋白质的基本组成单位。氨基酸产业链上游为原料供给环节。氨基酸生产原材料主要从粮食产品中提取,我国玉米、大豆和小麦等粮食产品供应充足,具有原材料优势,利好氨基酸产业发展。

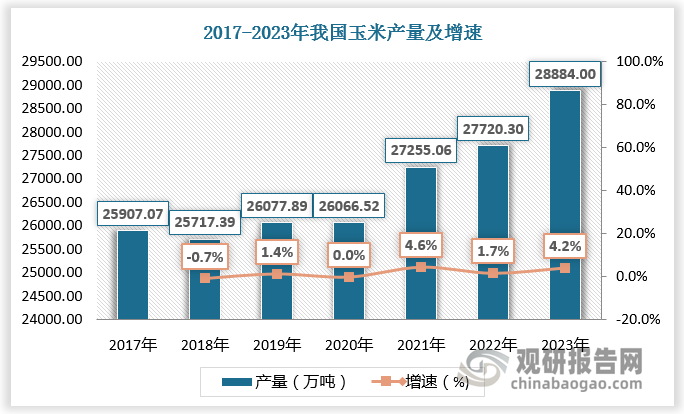

根据数据,2022年我国玉米产量达27720.3万吨,较上年同比增长1.7%;2023年我国玉米产量达28884万吨,较上年同比增长4.2%。

数据来源:观研天下数据中心整理

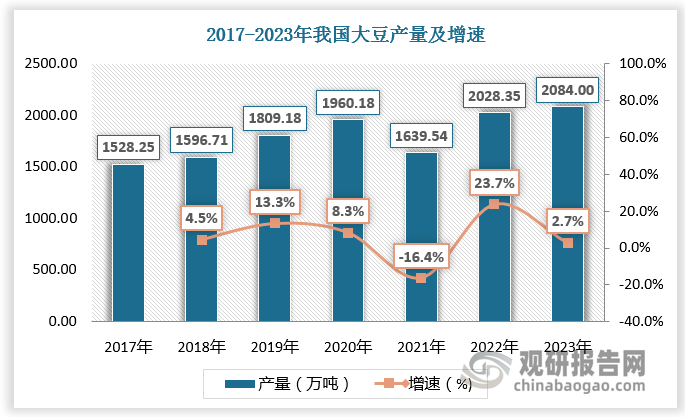

2022年我国大豆产量达2028.35万吨,较上年同比增长23.7%;2023年我国大豆产量达2084万吨,较上年同比增长2.7%。

数据来源:观研天下数据中心整理

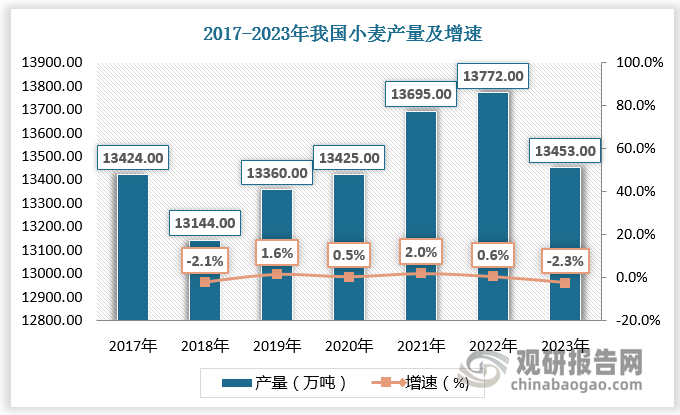

2022年我国小麦产量达13772万吨,较上年同比增长0.6%;2023年我国大豆产量达13453万吨,较上年同比下降2.3%。

数据来源:观研天下数据中心整理

二、氨基酸产业链中游

根据观研报告网发布的《中国氨基酸行业发展趋势分析与投资前景研究报告(2024-2031年)》显示,氨基酸产业链中游为生产环节,生产方法主要包括蛋白质水解法、化学合成法、微生物发酵法和酶催化法四类。其中发酵法和酶催化法凭借经济可行和生态优势成为氨基酸主流生产方式。

氨基酸生产方法

| 生产方法 | 简介 |

| 微生物发酵法 | 利用微生物的生长和代谢活动来生产氨基酸。这种方法是现代氨基酸工业生产的主要技术,可以通过直接发酵或添加前体发酵法来生产特定的氨基酸。 |

| 酶转化法 | 使用微生物细胞产生的酶来制造氨基酸。这种方法适用于那些难以通过发酵或化学合成生产的氨基酸,具有工艺简便、转化率高、副产物少的特点。 |

| 化学合成法 | 通过有机化学合成途径生产氨基酸。这种方法不受氨基酸品种的限制,可以生产天然和非天然氨基酸,但生产成本较高。 |

| 蛋白质水解法 | 利用酸、碱或酶将蛋白质水解成氨基酸的混合物,然后通过分离纯化制备各种氨基酸。 |

资料来源:观研天下整理

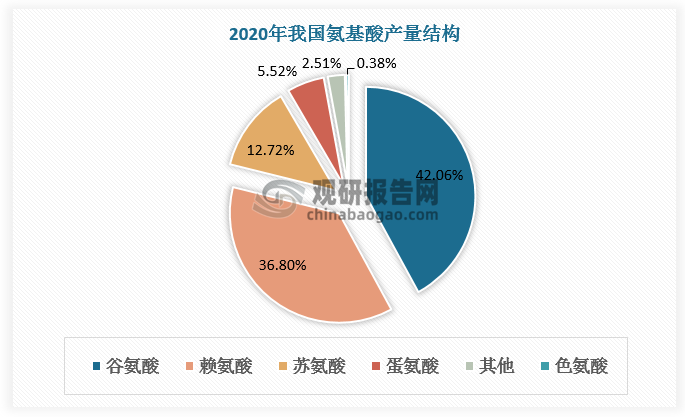

我国氨基酸产业整体发展快速,已成为全球氨基酸生产大国。2020年中国氨基酸产量达570.62万吨,其中谷氨酸占比最大,达42.06%;其次是赖氨酸,占比36.80%;此外,苏氨酸占比12.72%,蛋氨酸占比5.52%,色氨酸占比0.38%。

数据来源:观研天下数据中心整理

三、氨基酸产业链下游

氨基酸产业链下游为需求环节。氨基酸在生物体中是用于制造抗体蛋白、血红蛋白、酶蛋白、激素蛋白、神经递质物质等的原材料,甚至可以为生物体提供能量来源。氨基酸与生物生命活动息息相关,在饲料、食品、医药等营养健康领域发挥着至关重要作用。

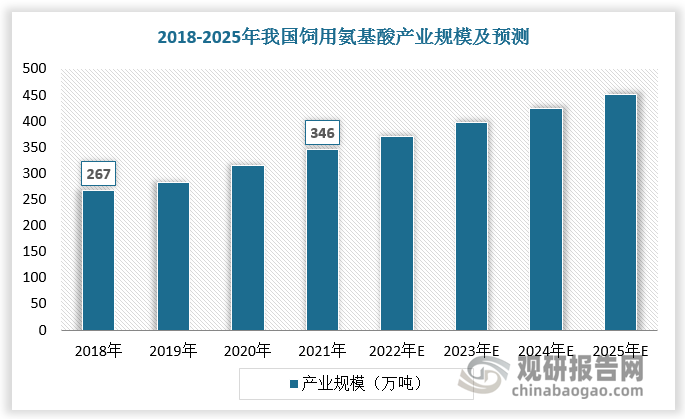

目前医药用氨基酸、食品用氨基酸占比较大,但在国家提出“豆粕减量替代”目标和路径的背景下,饲用氨基酸需求有望增长。饲料中豆粕用量减少,会增加杂粕的用量,为保证饲料中整体氨基酸平衡,提高饲养效率,相应需加大饲料氨基酸的添加量,豆粕减量方案增加了饲料类氨基酸的需求,刺激饲用氨基酸产业发展。2018-2021年,我国饲用氨基酸产业规模由267万吨增长至346万吨,预计2025年我国饲用氨基酸产业规模将达450万吨左右。

“豆粕减量替代”相关政策

| 时间 | 政策 | 发布部门 | 主要内容 |

| 2021年3月 | 《饲料中玉米豆粕减量替代工作方案》 | 农业农村部畜牧兽医局 | 主要目的是推进饲料中玉米豆粕减量替代,促进料粮保供稳市。 |

| 2023年4月 | 《饲用豆粕减量替代三年行动方案》 | 农业农村部 | 进一步明确了豆粕减量替代的目标和路径,提出“一降两增”的行动目标,即豆粕用量占比持续下降、蛋白饲料资源开发利用能力持续增强、优质饲草供给持续增加。饲料中豆粕用量占比要在确保畜禽生产效率稳定的前提下,每年下降0.5个百分点以上,到 2025 年要降至 13%以下。 |

资料来源:观研天下整理

数据来源:观研天下数据中心整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。