一、概述

苯酚(俗称石炭酸)主要由异丙苯经氧化、分解制得,是重要的有机化工原料,可用于生产酚醛树脂、双酚A等多种化工产品和中间体,也用作溶剂、消毒剂。苯酚是一种有机化合物,是具有特殊气味的无色针状晶体,有毒,是生产某些树脂、杀菌剂、防腐剂以及药物(如阿司匹林)的重要原料。2017年,世界卫生组织国际癌症研究机构将苯酚列入3类致癌物清单中。

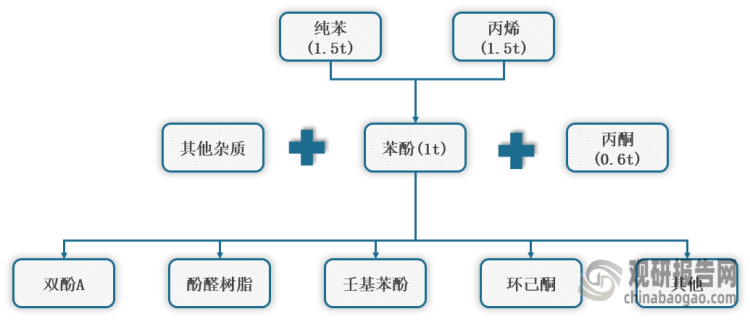

根据观研报告网发布的《中国苯酚行业发展趋势研究与投资前景预测报告(2023-2030年)》显示,苯酚一般由纯苯和丙烯制成,生产工业医疗产品。1.15t的纯苯和0.6t的丙烯可以制成1t的苯酚,苯酚可以再生产双酚A、酚醛树脂、壬基苯酚等,进而生产PC、环氧树脂、增粘树脂、合成洗涤剂、染料及水杨酸等工业或医疗产品。

苯酚产业链

数据来源:观研天下整理

二、市场发展概况

1、苯酚行业产能稳步增长,消费端需求旺盛

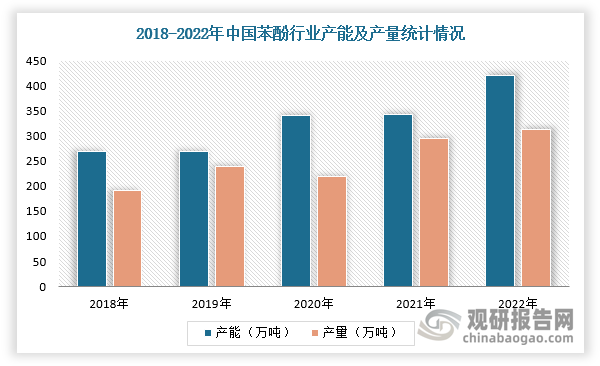

近年来,随着下游双酚A行业扩张及石化行业一体化发展战略实施,我国苯酚行业产能保持增长态势,截止2022年底总产能提升至421万吨,其中2022年浙江石油化工有限公司二期装置65万吨、上海西萨化工有限公司技改8万吨、万华化学集团股份有限公司65万吨。在产量方面,我国苯酚行业产量从2018年190.67万吨增长至2022年312.41万吨,2021年增速达36%。

数据来源:观研天下整理

我国苯酚行业相关企业产能情况

| 企业名称 | 酚酮产能 | 苯酚产能 |

| 燕山石化 | 30 | 18 |

| 中沙天津 | 35 | 22 |

| 利华益维远 | 70 | 44 |

| 蓝星哈尔滨 | 15 | 9 |

| 吉林石化 | 15 | 9 |

| 高桥石化 | 24 | 15 |

| 宁波台化 | 63 | 39 |

| 浙江石化在(一二期) | 130 | 80 |

| 实友(扬州) | 32 | 20 |

| 万华化学 | 65 | 40 |

| 常熟长春 | 48 | 30 |

| 中石化三井 | 40 | 25 |

| 西萨(上海) | 40 | 25 |

| 惠州忠信 | 30 | 18 |

| 中海壳牌 | 35 | 22 |

| 盛虹炼化 | 65 | 402 |

数据来源:观研天下整理

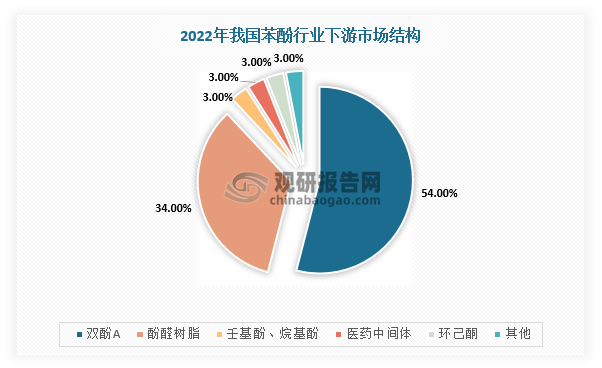

在消费端,目前,我国苯酚行业主要应用于双酚A、酚醛树脂等领域,其中双酚A是最大的应用领域,消费量占比高达54%,其次是酚醛树脂,消费量占比34%。

数据来源:观研天下整理

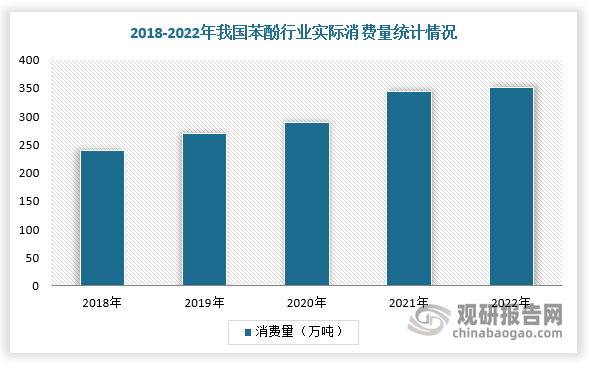

根据相关资料可知,2022年我国双酚A产量241.17万吨,折合苯酚消耗量约204.99万吨,而酚醛树脂领域不温不火,对苯酚的需求量有所减少。因此,整体来看,2022年,我国苯酚行业实际消费量达到351.22万吨,五年增长超过54%。

数据来源:观研天下整理

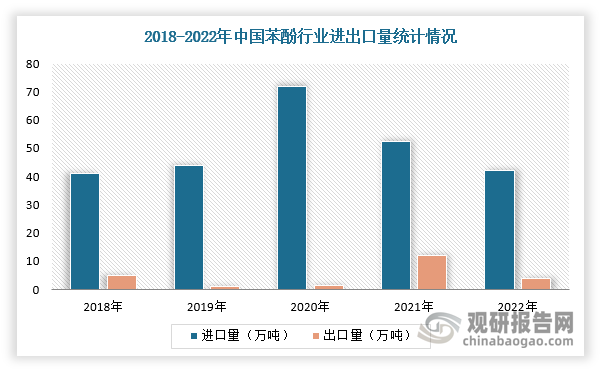

2、苯酚行业为进口依赖型,但出口量逐渐增加

根据上述产量及消费量可知,我国苯酚行业生产不能满足国内市场需求,产销比始终超过1,则需要依靠进口填补需求缺口。目前,我国苯酚行业进口量远超出口,进口量始终保持在40万吨以上,出口量基本在10万吨以下,进口额维持在4.5-6亿之间,2022年出口额虽然与2019、2020年相比有所上升有明显提升,但仍低于1亿美元。

数据来源:观研天下整理

三、市场竞争

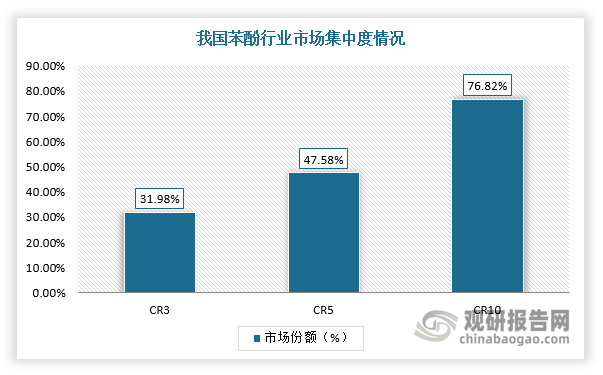

1、苯酚行业市场集中度较高

目前,我国苯酚行业市场高度集中,CR10接近80%。根据相关资料可知,我国苯酚行业产能前三企业有浙江石化、利华益维远和瑞恒新材料,产能分别达到80、44和40万吨,产能占比为15.6%、8.58%和7.8%。

我国苯酚行业前十大企业产能及市场份额占比情况

| 企业 | 产能 | 占比 |

| 浙江石化 | 80 | 15.60% |

| 利华益维远 | 44 | 8.58% |

| 瑞恒新材料 | 40 | 7.80% |

| 盛虹炼化 | 40 | 7.80% |

| 宁波台化 | 40 | 7.80% |

| 万华化学石化 | 40 | 7.80% |

| 西萨化工 | 30 | 5.85% |

| 长春化工(江苏) | 30 | 5.85% |

| 中石化三井 | 25 | 4.87% |

| 高桥石化 | 25 | 4.87% |

| 其它 | 118.9 | 23.18% |

数据来源:观研天下整理

数据来源:观研天下整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。