一、国家及资本对医疗机器人关注度不断提升,行业迎来发展机遇

医疗机器人是指用于医院、诊所的医疗或辅助医疗的机器人,是一种智能型服务机器人。近年来,在老龄化程度加深和护理社会压力提升背景下,我国明确提出要发展医用机器人等高性能诊疗设备。

2017年7月《新一代人工智能发展规划》提出开发人机协同的手术机器人、智能诊疗助手,研发柔性可穿戴、生物兼容的生理监测系统。2021年2月《医疗装备产业发展规划(2021-2025年)》(征求意见稿)提出攻关智能手术机器人,提升治疗过程视觉实时导航、力感应随动等智能控制功能,推进手术机器人在重大疾病治疗中的规范应用。研发临床逻辑、传感测控技术、人工智能算法融合的保健康复装备,发展基于机器人、智能视觉与语音交互、脑机接口、人--机--电融合与智能控制技术的新型护理装备和康复装备。

我国医疗机器人行业相关政策

|

时间 |

政策 |

主要内容 |

|

2021年4月 |

《“十四五”智能制造发展规划》(征求意见稿) |

提高产品质量和安全性,满足多样化、高品质需求,大力推广面向工序的专用制造装备和专用机器人。 |

|

2021年2月 |

《医疗装备产业发展规划(2021-2025年)》(征求意见稿) |

攻关智能手术机器人,提升治疗过程视觉实时导航、力感应随动等智能控制功能,推进手术机器人在重大疾病治疗中的规范应用。研发临床逻辑、传感测控技术、人工智能算法融合的保健康复装备,发展基于机器人、智能视觉与语音交互、脑机接口、人-机-电融合与智能控制技术的新型护理装备和康复装备。 |

|

2019年1月 |

《关于成立手术机器人临床应用管理专家委员会的通知》 |

为规范手术机器人临床应用,提高医疗质量,保障医疗安全,决定成立国家卫生健康委手术机器人1临床应用管理专家委员会。 |

|

2018年4月 |

《关于促进“互联网+医疗健康”发展的意见》 |

加强临床、科研数据整合共享和应用,支持研发医疗健康相关的人工智能技术、医用机器人、大型医疗设备、应急救援医疗设备、生物三维打印技术和可穿戴设备等。 |

|

2017年12月 |

《促进新一代人工智能产业发展三年行动计划(2018-2020年)》 |

到2020年,智能家庭服务机器人、智能公共服务机器人实现批量生产及应用,医疗康复、助老助残、消防救灾等机器人实现样机生产,完成技术与功能验证,实现20家以上应用示范。 |

|

2017年7月 |

《新一代人工智能发展规划》 |

开发人机协同的手术机器人、智能诊疗助手,研发柔性可穿戴、生物兼容的生理监测系统。 |

|

2016年12月 |

《关于促进机器人产业健康发展的通知》 |

引导企业加强机器人细分市场研究,理性和差异化发展机器人,避免一哄而上,低水平重复。注重引导各项资源向机器人优势企业集聚。集中有限资源攻短板。大力培育龙头企业,保护企业研发投入积极性提高企业可持续发展能力。 |

资料来源:观研天下整理

站在机器人和医疗健康两大风口的交汇处,资本市场对医疗机器人关注度也不断提升,医疗机器人行业进入高速增长期。2021年医疗机器人领域共产生55起融资事件,融资总额为15.91亿美元,融资额环比上涨100%。

数据来源:观研天下数据中心整理

2017-2021年医疗服务机器人市场规模由24.80亿元增长至79.60亿元,医疗服务机器人呈现快速增长态势,预计2022年我国医疗服务机器人市场规模达97.10亿元。

数据来源:观研天下数据中心整理

二、医疗机器人中康复机器人占比最高,服务机器人增长潜力大

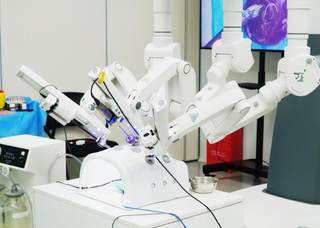

医疗机器人能独自编制操作计划,依据实际情况确定动作程序,然后把动作变为操作机构的运动,分为多种类型。从应用场景划分,医疗机器人分为手术机器人、康复机器人、辅助机器人、服务机器人四大类。

资料来源:观研天下整理

康复机器人主要针对失能及失智人群,如瘫痪、老年痴呆、阿尔兹海默症等,可分为辅助替代型和训练治疗型机器人。其中,辅助替代型机器人主要面向老年群体和残疾群体,针对患有老年慢性病以及永久残疾患者等存在行动障碍的人群,主要包括外骨骼机器人、上下肢康复机器人和移动式机器人。训练治疗型机器人主要面向术后康复群体,针对具有四肢、脊椎等术后康复人群的复健需求,辅助运动和锻炼的上下肢康复机器人和肢体训练机器人。老龄人口的持续增多带动康复机器人需求增长,根据观研报告网发布的《中国医疗机器人行业发展现状分析与投资趋势预测报告(2022-2029年)》显示,目前康复机器人是我国医疗机器人细分市场中的最大品类,2021年占比达47%。

辅助机器人分为诊断机器人、胶囊机器人、配药机器人、培训机器人等,主要用于扩展医护人员能力,目前全球辅助机器人市场均处于起步阶段,在我国医疗机器人市场中占比超20%。

手术机器人技术难度和技术壁垒最高,且应用风险大,开发周期长。手术机器人分为腹腔镜手术机器人、骨科手术机器人、神经外科手术机器人、血管介入手术机器人、口腔手术机器人等,其中腹腔镜机器人技术难度最复杂。目前我国手术机器人在神经外科、骨科、心脑血管和口腔赛道与国外团队基本处于同一起跑线,在医疗机器人市场中占比17%。

服务机器人在我国医疗机器人市场中占比最小,为13%。与其他三类医疗机器人相比,服务机器人具有医院服务、健康护理、情感陪伴等功能,使用场景更为广泛,未来随着应用场景从医院拓展到家庭,服务机器人市场规模及其占医疗机器人的比重将不断提升。

数据来源:观研天下数据中心整理

三、医疗机器人相关企业注册量不断增多,多数产品仍处于研发和临床阶段

随着医疗机器人行业的不断发展,相关企业注册量不断增多。2021年我国医疗机器人相关企业注册量为20595.0家,较5年前增长16095.0家。

数据来源:观研天下数据中心整理

目前国内多数医疗机器人企业的产品仍处于研发和临床阶段,仅有天智航、安翰医疗、柏惠维康、华科精准、大艾机器人等少数企业的产品通过NMPA审批。

从细分领域看,我国手术机器人以创新型企业为主,同时影像设备类企业依托影像技术与手术导航技术融合,进行产品衍生进入该领域,如深圳安科。康复机器人领域,高端康复机器人被外资垄断,北京大爱机器人于2018年获批上市了我国首款外骨骼机器人。服务机器人主要依托于传统机器人制造企业,如沈阳新松和哈尔滨博实。辅助机器人领域以创新型企业自主研发为主,开发特色产品,代表企业为金山科技。

我国医疗机器人行业代表企业基本情况

|

企业名称 |

主要布局领域 |

简介 |

|

天智航 |

骨科手术机器人 |

2020年7月在科创板上市,技术依靠中国北京航天航空大学和北京积水潭医院的合作研发,是典型的“产、学、研、医”结合的技术研发路线。现拥有三款已上市产品,分别应用于长骨骨折、创伤骨科、创伤及脊柱外科,第三代“天玑”与2016年获批上市。 |

|

傅利叶 |

智能康复机器人 |

成立于2015年,总部位于上海张江,是目前国内首家批量出口欧美的康复机器人公司。现拥有一款“上肢关节训练系统”于2019年获批上市。公司已与上海华山医院、瑞金医院等国内外顶尖医疗机构进行“产学研用”深度合作,现已完成C轮融资。 |

|

安翰医疗 |

囊内镜机器人 |

安翰医疗独特技术在于其拥有磁场精确控制及光电成像等一系列世界独创的专利,对于胶囊内窥镜实现了革命性的的控制及定位功能,从而实现了胶囊内窥镜对胃部的全面精确检查。 |

|

柏惠维康 |

口腔手术机器人 |

北京柏惠维康科技有限公司成立于2010年,是专业从事高端医疗器械研发、生产、运营的高科技公司,于2018年取得神经外科手术导航定位系统医疗器械注册证,2020年第二款产品顺利获批。公司同时担任中国医疗装备人工智能联盟理事单位,中关村前沿科技与产业服务联盟理事单位。 |

|

华科精准 |

手术机器人 |

华科精准是一家手术机器人研发商,基于临床图像处理算法、医学影像技术,从事医疗机器人、医学临床分析系统的研发,临床主要用于癫痫、帕金森病、脑出血、颅内肿瘤等神经外科手术领域,并为医生和医疗机构提供手术定位解决方案。 |

|

大艾机器人 |

康复机器人 |

北京大艾机器人是一家康复医疗器械公司,产品有脑瘫康复机器人,下肢康复训练机器人等康复医疗器械。 |

资料来源:观研天下整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。