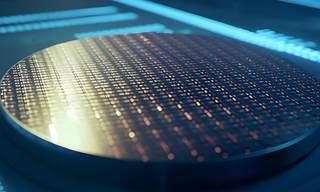

柔性光学导电材料具有良好导电性、高透光性、柔性和轻薄性等特点,因而广“泛应用于各类型的触摸屏、建筑调光玻璃、太阳能电池、汽车玻璃、电磁干扰屏等领域,其中,触摸屏是ITO导电膜最主要的应用领域。

柔性光学导电材料属于功能性薄膜的一个细分行业。目前,柔性光学导电材料行业为充分市场竞争行业,其竞争格局经过了行业初期的日系厂商垄断;行业发展期的日本、韩国、中国(含台湾地区)厂商多元竞争;行业成熟期的领先厂商行业集中度提升等几个阶段。

根据观研报告网发布的《中国ITO导电膜行业现状深度分析与投资战略预测报告(2022-2029年)》显示,在ITO导电膜刚兴起时,其技术门槛较高,市场主要被日东电工株式会社、尾池工业株式会社、积水化学工业株式会社等几大日本厂商所占据。随着ITo导电膜市场需求的逐渐扩大以及行业技术的逐渐发展,韩国企业陆续进入该行业,包括韩国LG、韩国SKC等企业。具备一定技术实力的中国台湾地区、中国大陆企业也陆续进入这一行业。此时,日、韩领先企业覆盖高端市场,日、韩部分企业以及中国台湾地区和中国大陆的企业覆盖中低端市场,形成了多元化的市场竞争局面。

随着国内企业的技术突破与生产工艺的成熟,为实现快速进口替代,国内企业通过降价抢占日韩等国际厂商的市场份额。并且随着In-Cell等其他触控技术路线的冲击及终端厂商将降价压力向上游供应商传导,ITO导电膜产品价格逐渐下降,导致利润空间减少。一些不具备核心技术或生产成本较高的厂家逐步退出该市场。下游触控模组厂商使用国产ITO导电膜的意愿不断增强,随着这一过程,国内企业进行产能扩张,进一步实现进口替代。随着生产工艺进步和产品质量提高,国内ITO导电膜的市场占有率逐渐提高。2016 年之后,大部分日本、韩国、中国台湾地区厂商陆续退出ITO导电膜市场。同时,日东电工仍维持Ito导电膜行业的市场占有率第一,中国领先厂商如日久光电的行业集中度提升,行业逐渐进入成熟期。

ITO导电膜行业部分领先企业介绍

|

序号 |

企业名称 |

企业简介 |

|

1 |

日东电工株式会社 |

日东电工株式会社(Nitto Denko Corporation),成立于1918年,是日本领先的多元化材料生产商。该公司业务遍及全球各地,在美洲、欧洲、东亚、东南亚和大洋洲均有制造基地、办事处、销售部门及研究开发中心。该公司的光电事业部主要产品有液晶显示相关产品等信息功能材料、半导体用材料、印刷线路板及工艺材料等,主营业务之一为以高分子薄膜胶粘技术、涂布技术等核心技术为基础,生产多种薄膜产品。日东电工是全球最大的ITO导电膜供应厂商。 |

|

2 |

万顺新材 |

万顺新材,成立于1998年,主营业务为纸包装材料、铝箔和功能性薄膜。该公司的功能性薄膜产品主要为ITO导电膜及节能膜。ITO导电膜主要应用于触摸面板、液晶调光膜(玻璃)、电子黑板,节能膜主要应用于各类建筑物的门窗、幕墙、隔断、顶棚玻璃及各类交通运输工具的门窗玻璃。 |

|

3 |

苏州诺耀光电科技有限公司 |

苏州诺耀光电科技有限公司,成立于2013年12月。该公司的主要产品有电容触摸屏用ITO导电薄膜、导电铜膜和APC导电膜等,以及按客户要求进行定制化的各类导电薄膜的研发和加工服务。 |

|

4 |

江苏日久光电股份有限公司 |

江苏日久光电股份有限公司是一家专业从事透明导电膜(ITOFilm)、光学硬化膜产品的开发、生产、销售为一体的企业。主要从事柔性光学导电材料的研发、生产和销售,并定制化开展相关功能性薄膜的研发和加工服务。主要产品为高低方阻ITO导电膜、光学装饰膜、OCA光学胶、铜膜等金属类导电膜、其他配套产品。 |

资料来源:观研天下整理(YYJ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。