根据中国烹饪协会联合多家单位共同参与起草的《预制菜》团体标准,预制菜的定义是“以一种或多种农产品为主要原料,运用标准化流水作业,经预加工(如分切、搅拌、腌制、滚揉、成型、调味等)和/或预烹调(如炒、炸、烤、煮、蒸等)制成,并进行预包装的成品或半成品菜肴”。

资料来源:公开资料整理

一、预制菜行业产业链上游

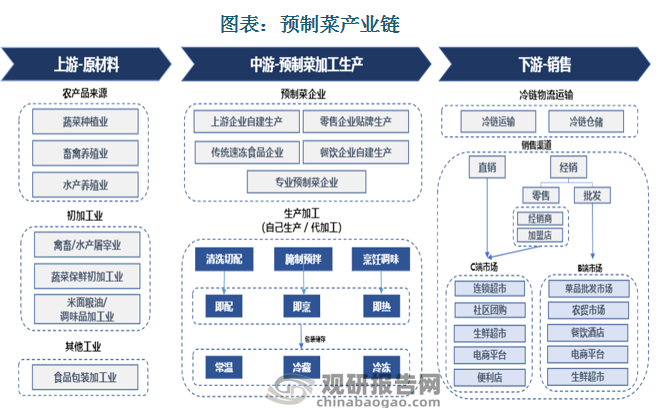

预制菜产业链上游是原材料资源企业,主要包括蔬菜种植业、水产养殖业、畜禽养殖业、调味生产行业等,整体分布分散。有实力的预制菜中游厂商会介入上游原材料环节,农业企业则依托原材料和渠道积累优势纷纷布局预制菜业务。

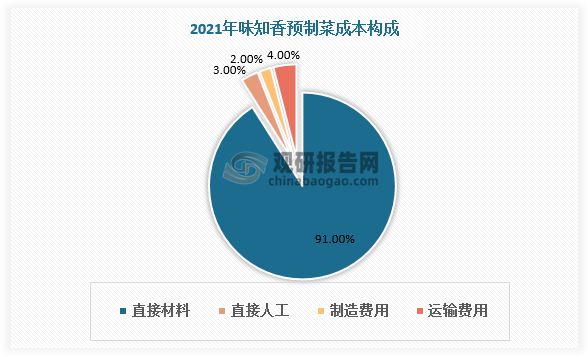

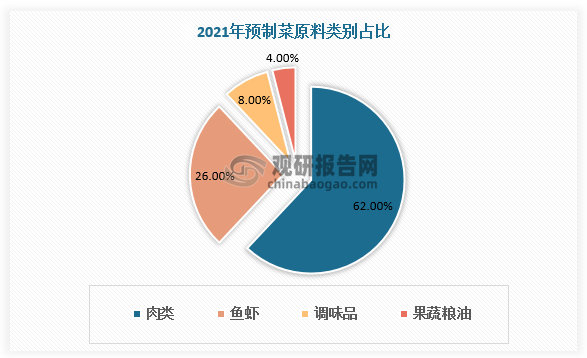

预制菜中主材、辅材及调味品等直接原材料投入占总成本的比重较大,以行业龙头味知香为例,其预制菜直接原材料成本占总成本比例近91%,所有原料中肉类占比最高,为62%。预制菜行业的快速发展推动上游种植/养殖产业化、标准化、集约化。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

二、预制菜行业产业链中游

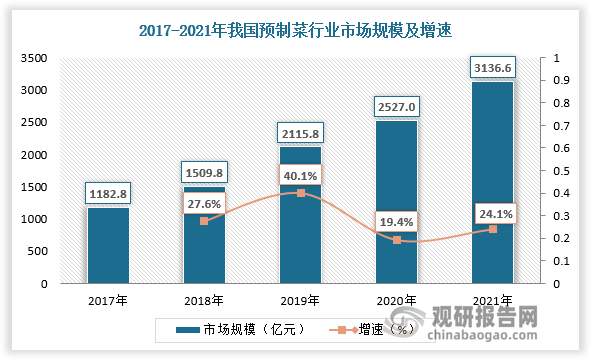

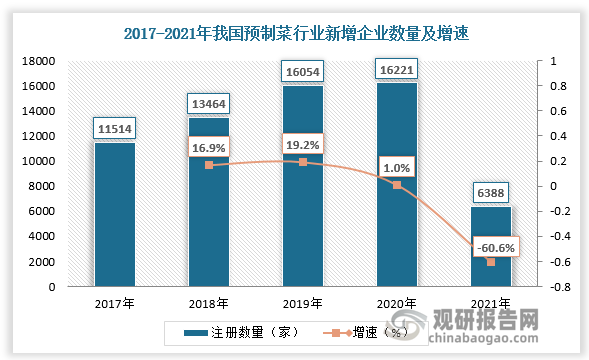

我国预制菜市场规模从2017年约1000亿元增长到2021年超过3000亿元。预制菜行业向好相关企业数量也随之不断增长。据统计,全国预制菜相关企业从2018年的8000家激增到2022年超6万家。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

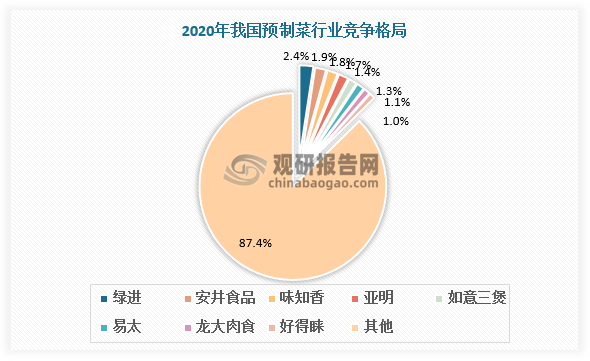

我国预制菜行业已经初具规模,但相较发达市场而言整体还较为落后。我国预制菜行业内注册资本0-100万的相关企业数量超过54.7%,注册时长5年以内的企业占56.6%,中小预制菜企业占据多数,行业呈现参与者众多但规模以上企业较少现状,市场集中度较低。根据数据,2020年我国预制菜行业CR10仅为13.6%,头部企业如绿进(2.4%)、安井食品(1.9%)、味知香(1.8%)、亚明(1.7%)、如意三煲(1.4%)、易太(1.3%)、龙大肉食(1.1%)、好得睐(1.0%)市占率仅有1%-2%左右。

数据来源:观研天下数据中心整理

根据观研报告网发布的《中国预制菜行业发展现状分析与未来投资研究报告(2022-2029年)》显示,目前预制菜行业参与者主要分为原料供应企业、预制菜生产企业、速冻食品企业、连锁餐饮企业和零售商五大类,涵盖产业链上中下游,各具优劣势。上游玩家具有成本、渠道优势,但产品研发能力、品牌力相对薄弱;中游玩家产品、品牌、盈利能力差异性较大;下游玩家品牌力和运营能力强。

预制菜参与者分类及其优劣势

|

类别 |

代表企业 |

优势 |

劣势 |

|

原料供应企业 |

国联水产、双汇发展、圣农发展、龙大美食 |

具备生产加工能力,原材料成本把控能力强,具备成本优势 |

品牌力较弱,对终端消费者把握能力弱 |

|

预制菜生产企业 |

味知香、珍味小梅园、信良记、好得味 |

产品研发能力强,具备大单品研发能力,具备成熟销售渠道,B端客户粘性大;具备产品研发经验,产品种类丰富,满足消费者个性化需求。 |

供应链深度较浅,受上游原材料成本影响较大。规模化生产企业数量较少,大多为作坊式生产,自动化水平较低;多为区域性品牌,单品存在天花板。 |

|

速冻食品企业 |

安井食品、三全食品、千味央厨 |

速冻食品生产出身,生产标准化程度高,生产能力强,具备冷链加工和运输优势;大单品打造能力强。 |

易受上游成本影响;生产以区域性为主。 |

|

连锁餐饮企业 |

海底捞、广州酒家、同庆楼、西贝贾国龙 |

深耕餐饮业多年,具备菜品研发经验;拥有专业厨师资源,菜肴烹饪具备专业性,口味品质更受消费者信赖;品牌知名度高,消费者基础强大。 |

门店销售渠道有限;处于中下游位置,供应链程度较浅,受原材料价格波动影响。 |

|

零售商 |

叮咚买菜、盒马生鲜、永辉超市、每日优鲜 |

有成熟零售渠道,直接面向终端消费者,具备产品推广优势;提供“最后一公里”服务,满足消费者配送需求。 |

食品加工方面缺乏经验,依赖第三方工厂,食品安全监管能力较弱,供应链体系较欠缺。 |

资料来源:观研天下整理

三、预制菜行业产业链下游

1.冷链物流运输

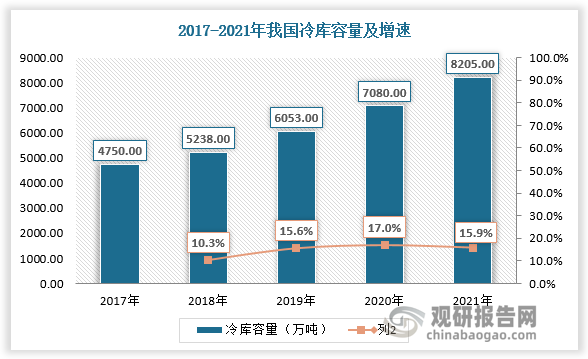

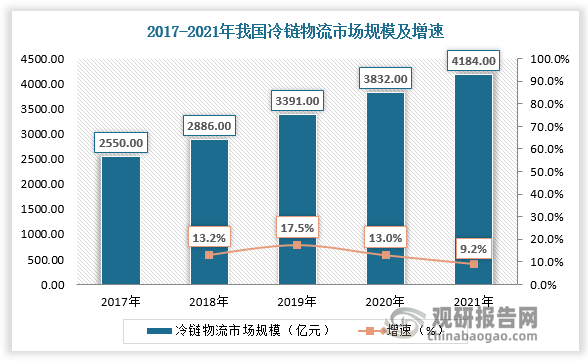

通常预制菜需要在冷链条件下贮存或运输,供消费者或餐饮环节加工者简单加热或烹饪后食用。预制菜对食材保鲜程度要求较高,冷库容量的提高及冷链物流的发展是预制菜行业迈向标准化、产业化的重要前提条件。2017-2021年我国冷藏车保有量由14万台增长至34.16万台,冷库容量由4750万吨增长至8205万吨,冷链物流市场规模由2550亿元增长至4184亿元,为我国预制菜行业提供良好的发展条件。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

2.消费渠道

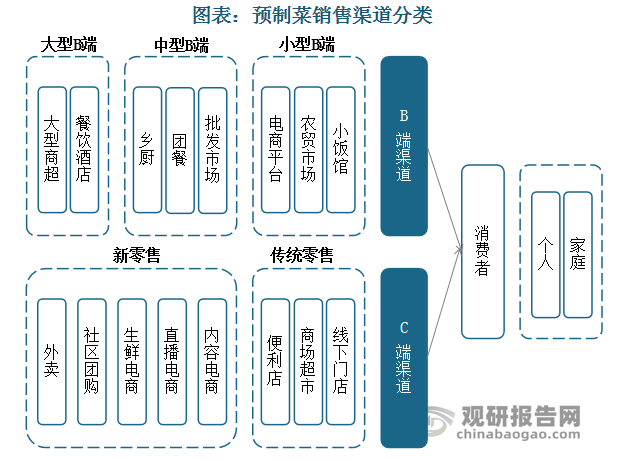

预制菜下游通过各类销售渠道触达B、C端目标群体。目前我国预制菜销售渠道以B端为主、C端为辅,B端和C端的份额占比为8:2。

资料来源:公开资料整理

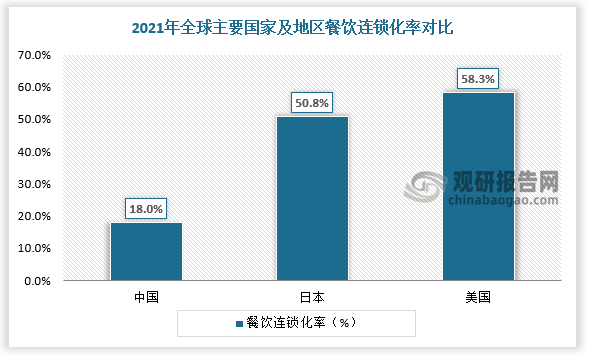

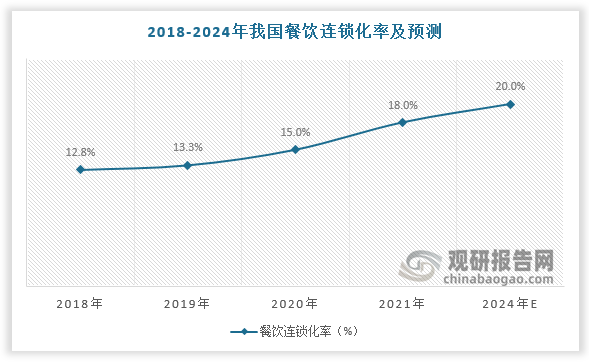

B端市场主要是指预制菜流入到餐饮、商超和企业团餐等使用场景中,该部分消费者并不是最终消费者,而是由B端加工成成品销售给个人消费者,B端分为大中小型。随着我国餐饮连锁化率的逐步提升,外卖行业的蓬勃发展,及租金和人工成本的不断提高,预制菜成为餐饮企业降本增效的有效方案。餐饮连锁化趋势催生对成本优化和餐品标准化的需求。对比美国、日本等主要发达国家,我国餐饮连锁化率处于较低水平,仅为15%,但是其增速却毫不逊色,2024年我国餐饮连锁化率有望达到20%,预制菜B端市场发展空间仍然较大。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

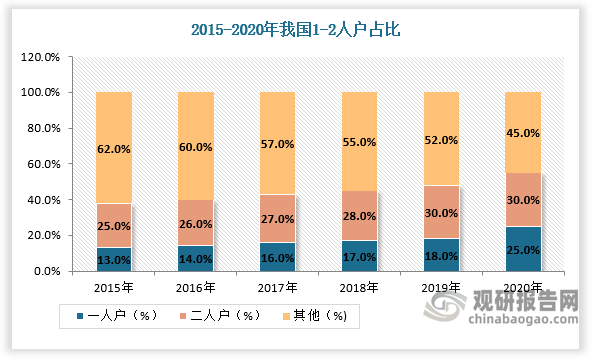

C端方面,大型商超、便利店、外卖直接触达消费者,分为新零售渠道和传统渠道。家庭小型化、生活节奏加快推升C端消费需求崛起,根据国家统计局数据,1-2人户占比从2015年的38%提升至2020年的55%,C端成为预制菜销售的重要渠道,目前新零售和电商直播平台正在刺激C端消费新活力,总体来看,多因驱动下B/C端需求将持续高涨。

数据来源:观研天下数据中心整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。