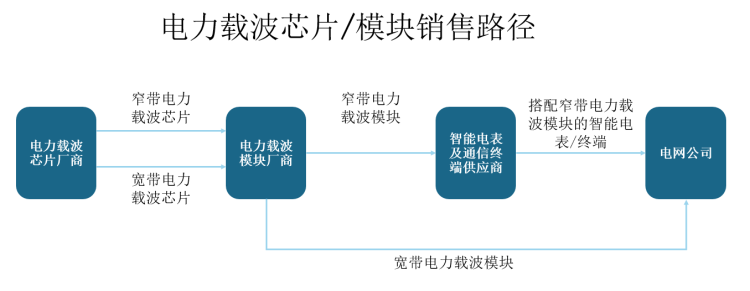

根据观研报告网发布的《2022年中国电力载波芯片市场分析报告-产业竞争环境与发展潜力评估》显示,电力载波芯片是实现电力载波通信功能和算法的核心器件,以电力载波芯片为核心,外加芯片工作所需要的外围电路电子元器件,组成的电路板级功能单元即为电力载波通信模块。目前,国家电网、南方电网是电力载波芯片及模块的最终用户,数量以国家电网为主,两者产品需求及采购模式存在差异。

数据来源:观研天下整理

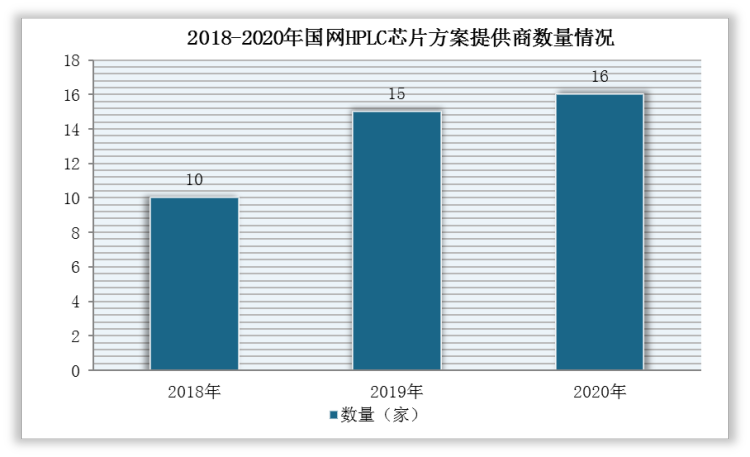

目前,我国电力载波芯片供应商较多,智芯微、海思占据绝对份额。国网方面,根据国网资料,电力载波芯片方案提供商既可以直接作为模块厂商生产模块参与招标,也可以将HPLC芯片方案授权给其它模块厂商进行模块生产并参与招标。根据相关数据,2020年,国家电网有16家HPLC芯片方案提供商。其中,智芯微(国网体系内全资子公司)与海思半导体占据主要份额,市场份额分别为63.56%、12.21%。

数据来源:观研天下整理

2018-2020年国网HPLC芯片市场份额占比

|

|

2018年 |

2019年 |

2020年 |

|||

|

|

排名 |

市占率 |

排名 |

市占率 |

排名 |

市占率 |

|

智芯微 |

1 |

67.30% |

1 |

68.06% |

1 |

63.56% |

|

海思半导体 |

2 |

10.40% |

2 |

9.69% |

2 |

12.21% |

|

东软载波 |

3 |

6.74% |

3 |

4.55% |

3 |

3.69% |

|

中宸泓昌 |

10 |

0.76% |

6 |

2.55% |

4 |

3.36% |

|

鼎信通讯 |

|

|

10 |

1.50% |

5 |

2.45% |

|

中创电测 |

7 |

2.58% |

8 |

1.97% |

6 |

2.18% |

|

力合微 |

4 |

4.00% |

5 |

2.67% |

7 |

2.15% |

|

航天中电 |

6 |

2.57% |

7 |

2.47% |

8 |

2.13% |

|

前景无忧 |

5 |

2.72% |

4 |

2.78% |

9 |

1.90% |

|

杰思微 |

8 |

1.83% |

13 |

0.45% |

10 |

1.61% |

|

北京思凌科 |

|

|

11 |

0.78% |

11 |

1.41% |

|

溢美四方 |

9 |

1.10% |

9 |

1.60% |

12 |

1.16% |

|

深圳智微 |

|

|

12 |

0.50% |

13 |

1.11% |

|

珠海中慧 |

|

|

15 |

0.13% |

14 |

0.65% |

|

江苏米特 |

|

|

14 |

0.29% |

15 |

0.31% |

|

上海矽久 |

|

|

|

|

16 |

0.12% |

数据来源:观研天下整理

1、力合微

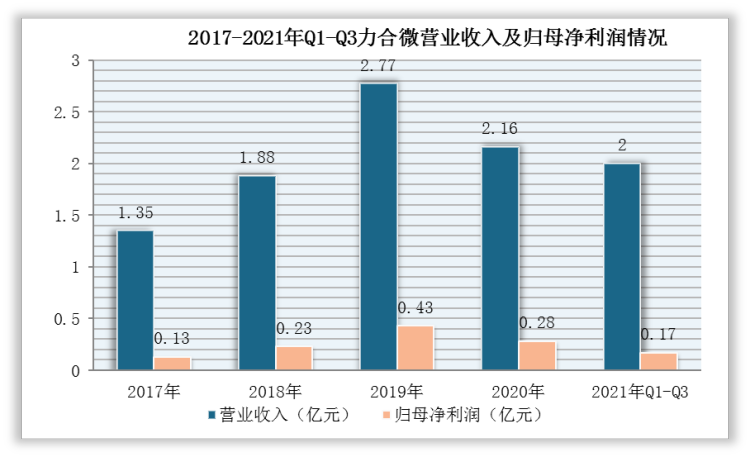

力合微是一家专注于物联网通信技术及专用芯片设计开发的超大规模集成电路及SOC芯片设计企业,大力拓展物联网市场应用,为智能电网/智能电表、智能家电/智能家居控制、智慧城市/智慧路灯、综合能效管理、高铁用电智能管理、充电桩等工业及消费类物联网应用提供基于PLC的芯片、通信模块、整机终端及系统解决方案。根据数据显示,2021年前三季度,力合微实现营收2.00亿元,同比增长36.53%,归母净利润0.17亿元,同比增长116.61%。

数据来源:观研天下整理

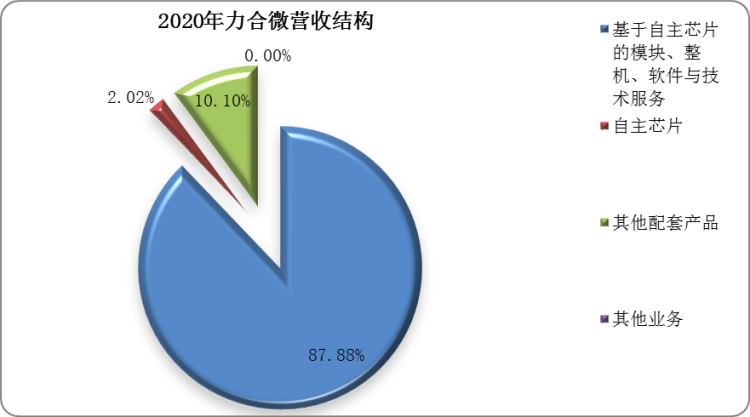

力合微业务主要包括三部分:一是自主芯片,是其自主研发的核心产品,包含窄带载波芯片、窄带双模芯片及高速载波芯片等,2020年营收为0.05亿元,占比2.25%,毛利率66.52%;二是基于自主芯片的模块、整机、软件与技术服务,2020年营收1.88亿元,占比87.03%,毛利率52.51%;三是其他配套产品,是公司采购部分第三方厂家生产的元器件产品配合公司的软件技术,以满足客户个性化需求,2020年营收0.22亿元,占比10.26%,毛利率22.40%。

数据来源:观研天下整理

2、东软载波

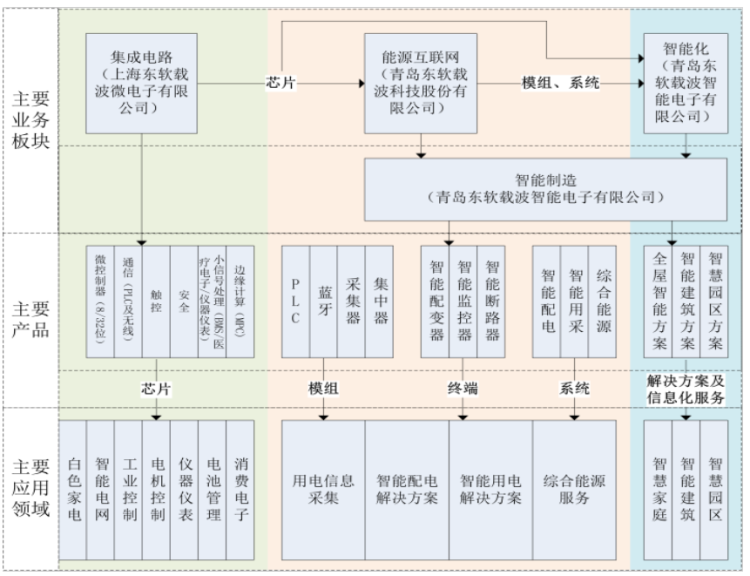

东软载波于1996年起开始进行电力载波通信技术研究,打破海外技术垄断,引领行业技术发展,先后推出第1代至第6代通信芯片,形成了集成电路、能源互联网和智能化三个业务板块,构建了从芯片、软件、模组、终端、系统到信息服务完整独立、自主可控的研发-生产-销售体系。截止目前,东软载波电力载波芯片累计销售超过3亿片,在网运行的东软载波方案超过1亿。同时,东软载波还向外部客户提供面向物联网需求的芯片产品组合,包括MCU控制芯片、安全芯片、载波芯片、射频芯片、触控芯片等。

东软载波业务布局

数据来源:公开资料整理

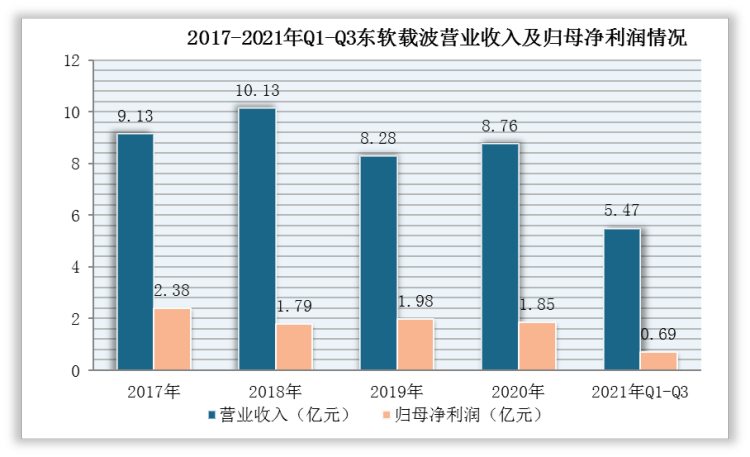

近年来,东软载波芯片业务增长迅速。根据数据显示,2020年,东软载波实现营收8.76亿元,同比增长5.73%,归母净利润1.85亿元,同比下降6.31%,毛利率49.82%,同比下降1.10%,净利率21.16%。不过,2021年上半年实现营收1.22亿元,同比增长40.30%,并且现阶段在手订单饱满,后期有望带动业绩向好。

数据来源:观研天下整理

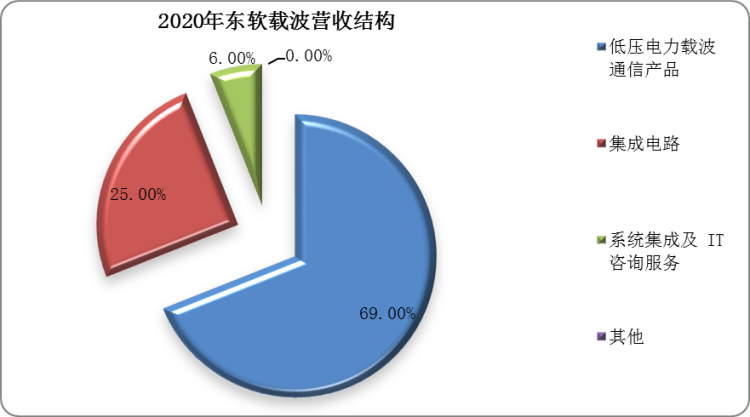

具体从业务领域来看,2020年,东软载波芯片低压电力载波通信产品营收6.03亿元,占比68.86%,毛利率56.68%;集成电路营收2.15亿元,占比24.51%,毛利率32.58%;系统集成及IT咨询服务营收0.51亿元,占比5.80%,毛利率33.99%。

数据来源:观研天下整理(WYD)

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。