一、全球光刻胶市场规模持续增长,中国市场发展潜力大

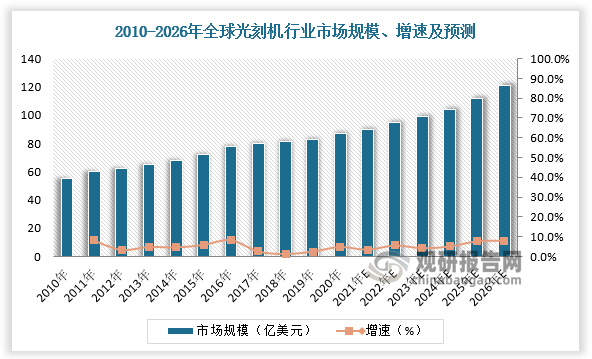

光刻胶又称光致抗蚀剂,是指通过紫外光、电子束、离子束、X射线等的照射或辐射,其溶解度发生变化的耐蚀剂刻薄膜材料。全球光刻胶的生产销售起步于20世纪50年代,市场规模总体保持增长。2010-2020年全球光刻胶市场规模由55.5亿美元增长至87亿美元,CAGR保持在4.6%左右。随着汽车、人工智能、国防等电子技术的进步,预计2020-2026年光刻胶CARG将达5.5%,到2026年将超过120亿美元。

数据来源:观研天下数据中心整理

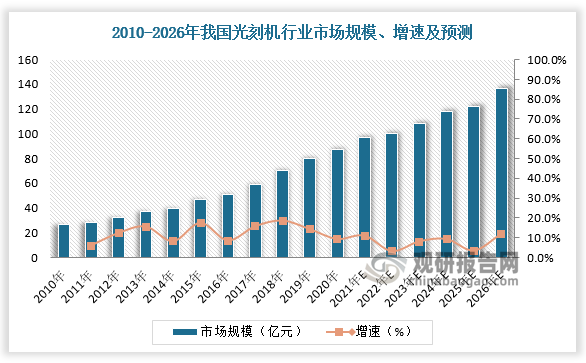

根据观研报告网发布的《中国光刻胶行业现状深度分析与发展趋势预测报告(2022-2029年)》显示,从国内发展情况看,随着光刻胶下游产业向亚太地区转移,我国光刻胶行业增长迅速,增速快于全球。据数据,2010-2020年市场规模由26.9亿元增长至87.4亿元,CAGR达到12.5%。目前国内光刻胶市场规模占全球市场规模的比重不高于20%,增长空间较大。预计2020-2026年我国光刻胶CARG将高达7.2%,2026年市场规模将达156.4亿元。

数据来源:观研天下数据中心整理

二、光刻胶下游市场分布均衡,其中半导体光刻胶占比持续增长

作为电子产品细微加工技术的关键性电子产品,光刻胶被广泛应用于半导体、液晶显示(LCD)、印刷电路板(PCB)等领域。LCD光刻胶分为彩色光刻胶及黑色光刻胶、触摸屏光刻胶、TFT-LCD光刻胶等,PCB光刻胶分为干膜光刻胶、湿膜光刻胶、光成像阻焊油墨等,半导体光刻胶包括G线光刻胶、I线光刻胶、KrF光刻胶、ArF光刻胶、EUV光刻胶等。

光刻胶分类

| 分类 | 细分类别 |

| 半导体光刻胶 | G线光刻胶、I线光刻胶、KrF光刻胶、ArF光刻胶、EUV光刻胶等 |

| LCD光刻胶 | 彩色光刻胶及黑色光刻胶、触摸屏光刻胶、TFT-LCD光刻胶等 |

| PCB光刻胶 | 干膜光刻胶、湿膜光刻胶、光成像阻焊油墨等 |

| 其他用途 | CCD摄像头彩色滤光片彩色光刻胶、触摸屏透明光刻胶、MEMS光刻胶、生物芯片光刻胶等 |

资料来源:观研天下整理

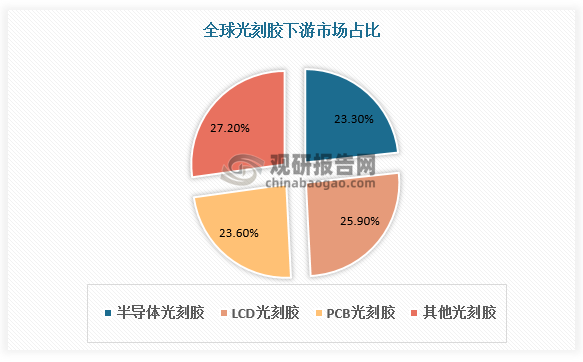

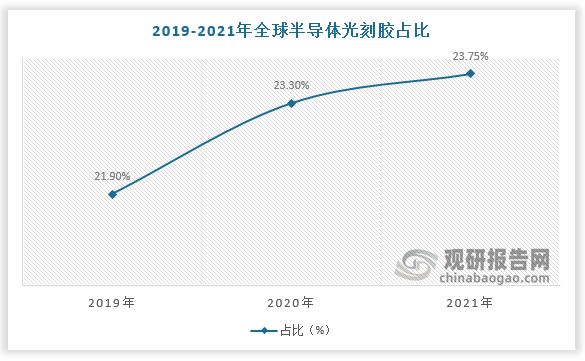

半导体、液晶显示(LCD)、印刷电路板(PCB)三大领域光刻胶需求占比超70%,分别占全球总消费量的23.3%、25.9%和23.6%。光刻胶中半导体光刻胶应用需求提升速度较快,主要原因在于,随着新能源汽车、5G通讯、物联网等行业的发展,下游应用功率半导体、传感器、存储器等需求的扩大,半导体行业快速发展,也带动上游半导体材料需求增长。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

三、光刻胶行业高度集中,日本企业占据龙头地位

光刻胶的性能指标包括分辨率、对比度、灵敏度、粘度、粘附性、抗蚀性和表面张力等,对生产技术要求较高,主要体现在配方技术、质量控制技术和原材料技术三个方面。除技术壁垒外,光刻胶行业还存在客户壁垒、原料壁垒。光刻胶行业进入门槛高,市场高度集中,CR4约70%。

光刻胶行业壁垒

| 壁垒 | 具体情况 |

| 技术壁垒 | 光刻胶技术壁垒主要体现在配方技术、质量控制技术和原材料技术三方面。配方技术方面,光刻胶下游应用广泛,不同的客户会有不同的应用需求,同一个客户也有不同的光刻应用需求。一般一块半导体芯片在制造过程中需要进行10-50 道光刻过程,由于基板不同、分辨率要求不同、蚀刻方式不同等,不同的光刻过程对光刻胶的具体要求也不一样,即使类似的光刻过程,不同的厂商也会有不同的要求。针对以上不同的应用需求,光刻胶的品种非常多,这些差异主要通过调整光刻胶的配方来实现。因此,通过调整光刻胶的配方,满足差异化的应用需求,是光刻胶制造商最核心的技术。质量控制技术方面,由于用户对光刻胶的稳定性、一致性要求高,需要光刻胶对感光灵敏度、膜厚的一致性保持在较高水平,因此,光刻胶生产商不仅仅要配置齐全的测试仪器,还需要建立一套严格的QA 体系以保证产品质量稳定。原材料技术方面,光刻胶是一种经过严格设计的复杂、精密的配方产品,由树脂、光引发剂、溶剂和添加剂等不同性质的原料,通过不同的排列组合,经过复杂、精密的加工工艺而制成。因此,光刻胶原材料的品质对光刻胶的质量起着关键作用。 |

| 客户壁垒 | 下游客户认证过程复杂、周期长,更换合作商意愿不强。由于光刻胶技术壁垒较高且对电子元器件、部件的功能和稳定性影响大,下游客户对光刻胶专用化学品供应商的选择非常谨慎,通常采用认证采购的模式。认证过程包括“小试、样品认证、中试、工厂现场审核、批量生产”等多个环节,将对相关供应商的质量水平、研发实力、技术保障和售后服务进行详尽的考察和认证。认证所需时间周期较长,通常LCD光刻胶的验证周期为1-2年,半导体光刻胶的验证周期为2-3年左右。由于认证成本较高、更换风险比较大,下游客户非常重视与其合格供应商建立长期稳定的合作关系,切换原有光刻胶供应的意愿不强。 |

| 原材料壁垒 | 光刻胶专用性强。不同用途的光刻胶曝光光源、反应机理、制造工艺、成膜特性、加工图形线路的精度等性能要求不同,导致对于材料的溶解性、耐蚀刻性、感光性能、耐热性等要求不同,因此每一类光刻胶使用的原料在化学结构、性能上都比较特殊。 |

资料来源:观研天下整理

数据来源:观研天下数据中心整理

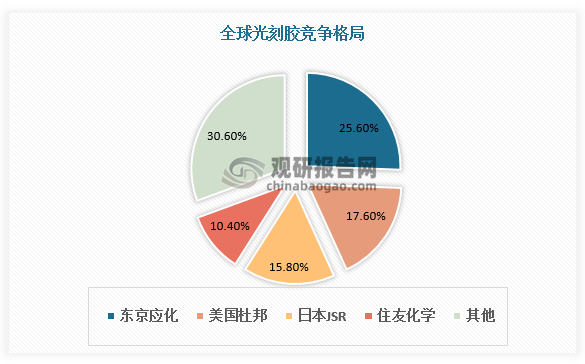

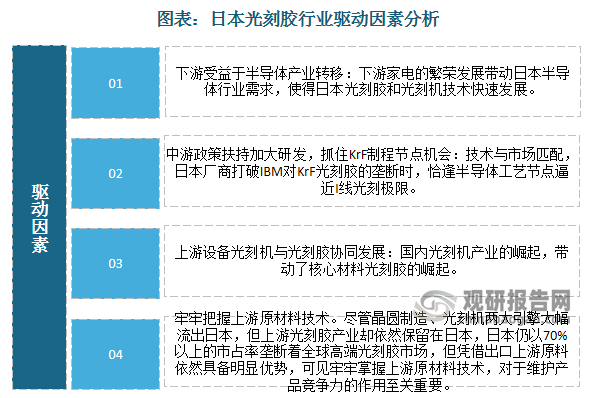

从竞争情况看,全球光刻胶市场主要被日美企业垄断,其中日本企业基于政策扶持力度加大实现上下游协同发展,从而牢牢占据龙头地位。数据显示,2020年,日本企业在半导体光刻胶市场中占据的份额至少在60%以上。在半导体光刻胶的细分市场中,2020年,日本东京应化在G/I线、KrF和EUV光刻胶市场的份额位列全球第一,分别是25.2%、31.4%和51.8%;而在ArF光刻胶产品市场中,日本JSR以24.9%的市场份额位列全球第一;此外,美国杜邦公司在G/i 线光刻胶市场中也占据明显优势,市场份额位列全球前二。

资料来源:观研天下整理

全球半导体光刻胶细分市场竞争格局

| 企业 | G/I线光刻胶 | ArF光刻胶 | KrF光刻胶 | EUV光刻胶 |

| 东京应化 | 25.2% | 15.8% | 31.4% | 51.8% |

| 美国杜邦 | 19.1% | 24.9% | 10.9% | 48.2% |

| 日本JSR | 15.7% | 20.9% | ||

| 住友化学 | 40% | 16.8% | ||

| 信越化学 | 21.8% | 21.9% | ||

| 其他 | 20.7% | 14.9% |

数据来源:观研天下数据中心整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。