一、行业发展基本概述

新型显示泛指LCD(液晶显示器)、高世代 OLED(有机发光二极管)、AMOLED(主动矩阵有机发光二极管)、Mini/Micro-LED(微发光二极管)、QLED(电致发光量子点)、印刷显示、激光显示、3D(三维)显示、全息显示、电子纸柔性显示、石墨烯显示等技术。

新型显示主要是与CRT(阴极射线管)相区别的新一代显示,且在使用中不与平板显示(FPD)相区别,即二者通常被认为是都包含相同类型的主流显示器。

|

技术 |

特性 |

|

LCD |

低成本、高解析度、像清晰精确、平面显示、厚度薄、重量轻、无辐射、低能耗、工作电压低 |

|

OLED |

功耗低、响应快、视角宽、分辨率高、宽温度、可软屏、质量轻等 |

|

AMOLED |

色域广、对比度高、可在屏幕中集成触摸层、户外可读性高 |

|

Mini/Micro -LED |

可实现局部调光,大幅提升液晶画面效果、价格较低、应用范围广 |

|

QLED |

可以改变光源发出的颜色,节能效果更好 |

|

印刷显示 |

材料利用率高、更加精准、适用于大尺寸领域 |

|

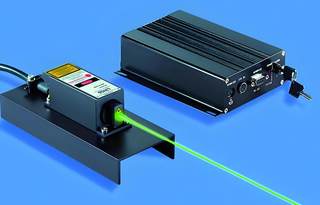

激光显示 |

色彩丰富、饱和度高、对比度强、光源寿命长、环保节能、成本下降潜力大 |

资料来源:观研天下数据中心整理

LCD: LCD 的构造是在两片平行的玻璃基板当中放置液晶盒,下基板玻璃上设置TFT(薄膜晶体管),上基板玻璃上设置彩色滤光片,通过TFT上的信号与电压改变来控制液晶分子的转动方向,从而达到控制每个像素点偏振光出射与否而达到显示目的。LCD与传统CRT相比最大的优点还是在于耗电量和体积,对于传统17寸CRT来讲,其功耗几乎都在80W以上,而17寸液晶的功耗大多数都在40W上下,液晶在节能方面优势明显。

OLED:是一种利用多层有机薄膜结构产生电致发光的器件,发光强度与注入的电流成正比。相较于 LED 或 LCD 的晶体层与使用玻璃基层的发光层,OLED 采用更轻薄的有机塑料层,富于柔韧性可实现软屏设计。OLED 不需要逆光系统可自发光,故耗电量小于 LCD 技术。适用于手机、平板屏幕等领域。

AMOLED :AMOLED 不需要背光源、彩色滤光片等部件。集成触摸技术也让其显示屏更轻薄。每个像素都可以被独立控制,变色反应速率快,且无需恒定背光,能耗显著小于传统液晶屏。适用于大型显示屏幕和快刷新率屏幕。

Mini/Micro-LED:采用无机材料制成的,首先解决了屏幕寿命的问题,解决上述两种技术屏幕永久性偏色问题,延长使用寿命。Mini/Micro LED 的耗电量仅为 LCD 的10%,OLED 的 50%,但亮度却比 OLED 还要高出 3 倍。未来将应用于自可穿戴设备的小屏、笔记本及电脑显示器、电视及会议室屏幕至商用级与军工级大屏。

QLED :通过蓝色LED光源照射量子点来激发红光及绿光,可以使色域达到或超过OLED 的水平,甚至可以省去光源侧的偏光片,有效降低液晶显示产品的制造成本。量子点能够将 LED 光源发出的蓝光完全转化为白光,在同样的亮度下,量子点 QLED所需的蓝光更少,在电光转化中需要的电力更少,有效降低背光系统的功耗总成,令电视亮度有效提升 30~40%。据 Samsung Display 科学家的说法,QLED 生产成本仅为 OLED 显示屏的一半。

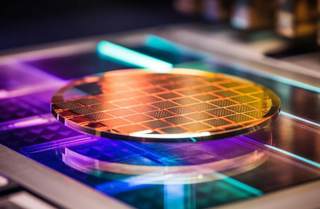

印刷显示 :采用可溶液化加工材料使用印刷或涂布技术,代替传统半导体技术或真空技术来制作显示器件。印刷显示工艺步骤简单,材料利用率较传统制程更为高效,可达 95%,有效降低生产成本、缩短生产周期,在大尺寸 OLED 产品应用普及方面更具优势。

激光显示:激光投影使用具有较高功率的三基色单色激光器为光源,混合成全彩色,利用多种方法实现行和场的扫描,当扫描速度高于所成像的临界闪烁频率,人眼就可清晰观察。临界闪烁频率应不低于 50Hz。人眼所能看到的色域中,液晶只能再现27%,等离子为 32%,而激光的理论值超过 90%。由于目前家电相关业务多与激光显示关联,下文将以激光显示作为主要探讨对象。

二、行业发展现状

1、市场规模

在笔记本电脑、智能手机、平板电脑、大尺寸高清电视以及车载和工控等专业显示历次应用浪潮的推动下,全球新型显示行业发展稳定,市场空间巨大。

2017年我国新型显示产业市场规模为3360亿元,2018年由于宏观经济环境变化、产能快速增长导致价格剧烈下降等因素影响,但市场规模仍高达1144.26亿元。随着4K/8K技术的成熟、AMOLED产能释放以及5G、物联网的推进对新型显示产业的拉动,2021年我国新型显示产业产值达5241亿元,保持稳定回升态势。

数据来源:观研天下数据中心整理

2、产量

根据观研报告网发布的《中国新型显示行业发展深度研究与投资前景调研报告(2022-2029年)》显示,目前,我国已成为全球LCD 显示面板的主要生产基地,来自中国大陆的 LCD面板已占据了全球近半的产量。根据统计,我国 LCD 面板产量自 2017年的5614百万平方米增长至 2021 年的9733百万平方米,占全球市场出货量比重超过三分之一,年均复合增长率达到11.64%。未来,我国 LCD 面板生产能力将稳步提升。

我国在 OLED 领域的起步较晚,受制于行业较高的技术壁垒,早期在 OLED 领域的发展较为缓慢。然而,近年来,随着我国在显示与集成电路领域的投入不断加大,我国 OLED 产能已呈现出快速增长的态势。

根据统计,经历了多年的快速发展,2021年我国 OLED 面板产量月为227万平方米,占全球产量约10%。

数据来源:Frost&Sullivan,观研天下数据中心整理

三、市场需求情况

OLED 技术逐渐实现商业化生产,开始应用于手表、手机等小尺寸领域。OLED 全称为有机发光二极管(Organic Light-Emitting Diode),OLED 通过自发光成像,具有能耗低、对比度高、具有柔性且工艺过程相对简单的特质。目前 OLED 显示器主要以主动矩阵 AMOLED 为代表的折叠屏搭载智能手机为主。

在LCD方面,市场上普遍应用 TFT-LCD,(Thin Film Transistor LCD)技术,通过加入薄膜晶体管来使每个液晶分子的开关独立,达成更加稳定的薄膜晶体管液晶显示器。目前,电视大尺寸化是LCD显示面板需求增长的最大推动力。

从销量来看,截至2021年我国LCD显示面板销量为9640万平方米,OLED销量为220万平方米。

数据来源:观研天下数据中心整理

新型显示行业的需求变化情况受下游应用市场需求变化情况的影响较大。随着下游应用产品对于显示效果要求的持续提升,中高端显示面板将面临较大的结构性机会,而低端显示面板的应用空间将不断被挤压,新型显示企业需要具备对市场需求准确预判的能力,不断进行技术创新和产品创新,并加快新技术的产业化进程,及时调整原有产线的定位,完善产线规划,更好地匹配下游细分市场的需求与产品的供给能力。

1、智能手机

随着国家网络基础设施建设的完善升级,我国智能手机用户规模呈稳中上升趋势,出货量不断增长,到目前我国已拥有全球第一大规模智能手机市场。但近几年来,智能手机行业表现不景气,出货量逐渐跌落。数据显示,2020年国内智能手机出货量跌落为近五年最低值3.26亿部,2021年出货量较上年增长0.03亿部。

数据来源:IDC,观研天下数据中心整理

2、VR/AR市场

VR一般指虚拟现实,也称为虚拟技术、虚拟环境,是利用计算机模拟产生一个三维空间的虚拟世界,提供用户关于视觉等感官的模拟,让用户感觉身历其境,可以即时、没有限制地观察三维空间内的事物。

AR一般指增强现实(科技术语),是一种将虚拟信息与真实世界巧妙融合的技术,广泛运用了多媒体、三维建模、实时跟踪及注册、智能交互、传感等多种技术手段,将计算机生成的文字、图像、三维模型、音乐、视频等虚拟信息模拟仿真后,应用到真实世界中,两种信息互为补充,从而实现对真实世界的“增强”。

近年来随着科技的发展,虚拟现实技术也取得了巨大进步,并逐步成为一个新的科学技术领域。且在5G商用进程加速下,开启了VR/AR产业发展的新一轮热潮,推动VR、AR的应用范围从直播、游戏等消费娱乐领域,加速向工业、医疗、教育等垂直领域渗透,实现规模化发展。数据显示,2020年我国VR/AR行业市场规模约278.9亿元,同比增涨88.83%,预计2021年为580.1 。

数据来源:观研天下数据中心整理

3、可穿戴设备

可穿戴设备不仅仅是一种硬件设备,更是通过软件支持以及数据交互、云端交互来实现强大的功能。而其语音交互作为智能设备接收信息和指令的重要方式,也推动了MEMS麦克风不断拓展。

2017-2021年我国可穿戴设备市场出货量整体呈现增长态势。根据数据显示,2021年我国可穿戴设备市场出货量从2017年的0.57亿台增长到了1.4亿台。2022年第一季度中国可穿戴设备市场出货量为0.26亿台。

数据来源:IDC,观研天下数据中心整理

4、平板电脑

近年来我国经济的快速发展、人均消费能力的不断提升、以及行业内平板专利技术持续更新,作为一种小型、便捷的微型电脑,平板电脑受到越来越多的人追捧,引发了市场对平板电脑爆发性的需求增长。尤其是新冠疫情期间,在线教育迅速普及,人们对于将平板电脑作为教育工具的接受度逐渐提高,一定程度上带动了中国对平板电脑需求的增长。数据显示,2021年我国平板电脑出货量达2846万台,同比增长21.8%。

数据来源:IDC,观研天下数据中心整理

总体而言,下游用户多元化的应用需求是新型显示产业链长期以来的核心驱动力,目前,新型显示产业的显示应用还在外延,产业的发展潜力仍巨大。

四、行业竞争情况

1、行业竞争格局

(1)市场竞争格局概述

新型显示行业集中度较高,三星电子、LGD、京东方作为行业内巨头,各拥有多条涵盖高低世代各类基底材料技术TFT-LCD及AMOLED生产线,具备各技术全领域产品生产能力。友达光电和群创光电两家中国台湾企业具有较大的TFT-LCD产能,但在AMOLED技术领域投入较少。其余如深天马、龙腾光电等企业均寻求差异化竞争,通过深耕一种或几种显示技术,在特定的细分产品领域形成差异化竞争优势。

(2)大尺寸领域竞争格局

在大尺寸的电视面板市场,市场主要竞争参与者为拥有多条高世代线的厂商。根据IHS数据,按照出货量排名,前五位依次为京东方、LGD、群创光电、华星光电和三星,均占据10%以上的市场份额,其他主要厂商为友达光电、中电集团、惠科和夏普。而按照出货面积排名,前五位依次为LGD、京东方、三星、华星光电和群创光电。

(3)中小尺寸领域竞争格局

中小尺寸显示领域主要包括智能手机、笔记本电脑、平板电脑和车载显示等应用,三星、京东方等行业巨头仍占据主要市场份额,而深天马、JDI、深超光电及龙腾光电等体量较小的企业凭借主攻细分市场的差异化竞争策略获得了一定的市场份额。

2、市场集中度

(1)OLED

在OLED领域,三星拥有成熟的AMOLED技术和充足的产能,并且三星、LG等老牌韩系厂商在OLED领域耕耘多年,建设多条产线拥有完整的上下游供应商与客户,同时在更多原材料以及面板制造技术上仍然领先于国内厂商。

目前,国内厂商以京东方、深天马、维信诺为代表的龙头厂商积极布局多条生产线,行业以龙头企业布局生产线为核心,产线不断建设,国内厂商OLED面板产能不断提升。

数据来源:公司财报,观研天下数据中心整理

(2)LCD

2021年,全球G5以上LCD产能Top5企业均为中国企业。其中京东方凭借着价格优势和资金优势快速在中国市场迅速扩展,成为国内TFT-LCD市场份额占比最高的厂商,全球市场份额约为28.9%;其次是华星光电和群创,市场份额均超过10%,占比分别为16%和11.5%;友达和惠科市场份额分别为9.9%和9.1%。

数据来源:企业财报,观研天下数据中心整理(WWTQ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。