一、光学镜头需求分析

1.光学镜头总需求保持增长

光学镜头也叫摄像镜头或摄影镜头,简称镜头,其功能就是光学成像。光学镜头是光学成像系统中的必备组件,近年来光学镜头市场需求保持增长。数据显示,2020年,全球光学镜头行业市场规模为495.9亿元,较上年同比增长9.49%;2021年,全球光学镜头行业市场规模为548.3亿元,较上年同比增长10.57%。预计2023年全球光学镜头行业市场规模将达到682.8亿元。

数据来源:观研天下数据中心整理

2.光学镜头市场需求以手机镜头、视频监控镜头和车载镜头为主

按下游应用划分,光学镜头应用领域可分为消费级应用市场和工业领域应用两大类,其中消费级市场应用包括专业相机镜头、手机相机模组镜头、安防监控镜头、车载镜头和AR/VR设备镜头等,工业领域应用则以机器视觉为主,主要应用在机械零件测量、塑胶零件测量、玻璃及药用容器测量和电子组件测量等。

资料来源:观研天下整理

其中,手机镜头、视频监控镜头和车载镜头是光学镜头最大的终端市场,在很大程度上影响全球光学镜头模组的整体出货趋势。数据显示,2018年全球手机、监控和车载镜头模组收入占比分别为70%、15%和15%,预计2023年全球手机、监控和车载镜头模组收入占比分别为69%、13%和18%。

数据来源:观研天下数据中心整理

3.下游需求革新将加快光学镜头产业升级

根据观研报告网发布的《中国光学镜头行业现状深度研究与未来投资预测报告(2022-2029年)》显示,随着手机镜头、视频监控镜头和车载镜头等下游应用领域保持快速增长,其对光学镜头的成像质量、实际应用场景等综合需求也在不断提升。下游需求革新将加快光学镜头产业升级,对厂商的生产能力提出更高要求。

资料来源:观研天下整理

二、光学镜头供给分析

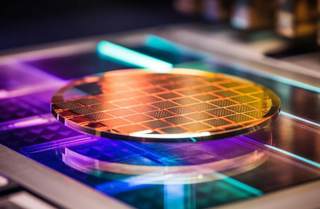

1.光学镜头中塑胶镜头量产能力较高

光学镜头分为塑胶镜头、玻璃镜头和玻塑混合镜头三大类。相比之下,塑胶镜头工艺难度和成本较低,量产能力高,供给充足,主要用于手机摄像头、数码相机两大领域。

三类光学镜头特性对比

| 镜头种类 | 工艺难度 | 成本 | 量产能力 | 应用范围 |

| 塑胶镜头 | 低 | 低 | 高 | 手机摄像头、数码相机 |

| 玻璃镜头 | 高 | 高 | 低 | 单反相机、高端扫描仪 |

| 玻璃塑胶混合镜头 | 高 | 高 | 低 | 车载、数码相机、安防监控 |

资料来源:观研天下整理

2.全球光学镜头产业逐渐向中国转移

此前,全球光学镜头市场基本上被日本、德国品牌占据。随着镜头制造工业日益成熟,光学产品成本逐步降低,日本的光学技术逐渐扩散到邻近国家和地区,包括中国台湾、韩国以及中国大陆在光学镜头生产上的规模日益扩大,涌现出像台湾大立光、亚洲光学等具有世界先进水平的企业。高分辨率定焦、星光级定焦、大倍率变焦、超高清、光学防抖、安防监控一体机镜头等中高端光学镜头方面,以舜字光学、联合光电、宇瞳光学等为代表的中国企业经过持续研发积累,逐步打破了日本、德国技术垄断,迎来发展良机。

3.全球光学镜头市场集中度高

目前国际上能够量产高水准镜头的企业仍然较少,光学镜头市场集中度较高,主要由于光学镜头行业存在专利、生产工艺、模具三大壁垒。具体来看,大立光、舜宇光学、玉晶光电占据塑胶镜头主要市场,CR5>60%;玻璃镜头则被佳能、尼康等几家国际巨头垄断;舜宇光学、宇瞳光学在玻璃塑胶混合镜头中位于重要地位。未来,随着下游需求领域对光学镜头的要求不断提高,市场将进一步向龙头企业集中。

光学镜头产业集中度及主要优势厂商

| 镜头种类 | 产业集中度 | 主要优势厂商 |

| 塑胶镜头 | 较高,CR5>60% | 大立光、舜宇光学、玉晶光电 |

| 玻璃镜头 | 高,被几家国际巨头垄断 | 佳能、尼康 |

| 玻璃塑胶混合镜头 | 较高 | 舜宇光学、宇瞳光学 |

资料来源:观研天下整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。