一、喷淋头行业相关概述

消防喷淋头用于消防喷淋系统,当发生火灾时,水通过喷淋头溅水盘洒出进行灭火,分为下垂型洒水喷头、直立型洒水喷头、普通型洒水喷头、边墙型洒水喷头等。当发生火灾时,堵塞在出水口的热敏玻璃管会受热爆裂,水通过喷淋头溅水盘洒出进行灭火,能有效控制、扑灭初期火灾。一般安装在车间、仓库、餐厅、厨房、商店、地下车库、办公室、走廊等地方。

不同喷淋头的应用场景

| 种类 | 应用场景 |

| 下垂型喷淋头 | 下垂型喷淋头是使用最广泛的一种喷头,下垂安装于供水支管上,洒水的形状为抛物体型,将总水量的80~100%喷向地面。主要用于不需要装饰的场所,如车间、仓库、停车库、厨房等地。 |

| 直立型喷淋头 | 适宜安装在移动物较多、易发生撞击的场所如仓库,还可以暗装在房间吊顶夹层中的屋顶处以保护易燃物较多的吊顶顶硼。直立型喷淋头直立安装在供水支管上,洒水形状为抛物体型,将总水量的80~100%向下喷洒,同时还有一部分喷向吊顶。 |

| 普通型喷淋头 | 适用于餐厅、商店、仓库、地下车库等场所。普通型洒水喷淋头既可直接安装,又可下垂安装于喷水管网上,将总水量的40%-60%向下喷洒,较大部分喷向吊顶。 |

| 边墙型喷淋头 | 适宜于布管较难的场所,边墙型洒水喷淋头靠墙安装。主要用于办公室、门厅、休息室、走廊客房等建筑物的轻危险部位。 |

资料来源:观研天下数据中心整理

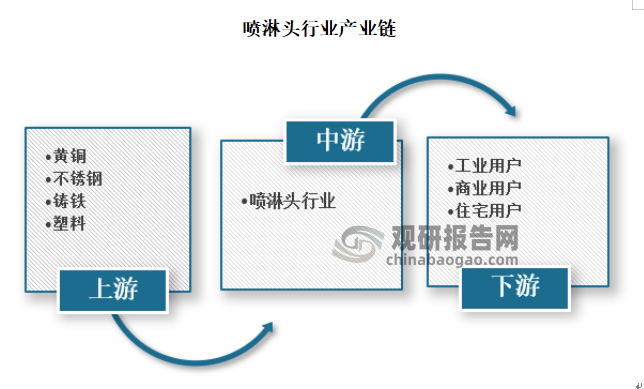

二、喷淋头行业产业链

根据观研报告网发布的《中国喷淋头行业现状深度研究与发展前景分析报告(2024-2031年)》显示,喷淋头行业上游产业主要为原材料行业,喷淋头行业生产使用的原材料主要包括黄铜、不锈钢、铸铁、塑料等;中游为喷淋头行业;行业下游消费主要包括工业用户、商业用户、住宅用户等。

资料来源:观研天下数据中心整理

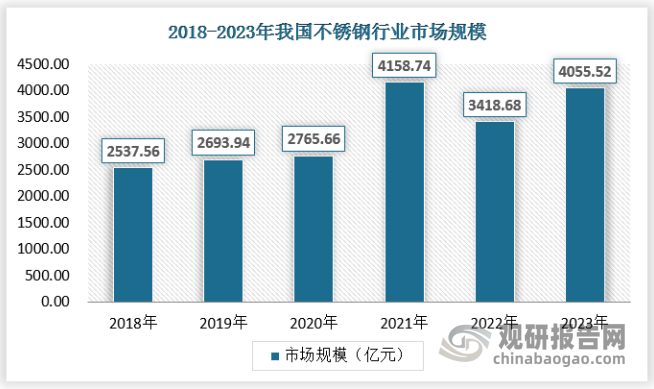

1、上游产业发展现状—不锈钢

不锈钢是不锈耐酸钢的简称。根据GB/T20878-2007中定义,不锈钢是以不锈、耐蚀性为主要特性,且铬含量至少为10.5%,碳含量最大不超过1.2%的钢。

进入21世纪后,我国不锈钢产业依然保持高速增长,正式确立了我国在世界不锈钢行业中的重要地位。2020年后,我国不锈钢行业进入调整转型阶段,寻求更有效、更绿色、更高端的发展道路。2021年由于全球通胀,原材料价格飞涨,带动不锈钢行业价格上涨,从而导致当年市场规模暴涨,2021年我国不锈钢行业市场规模为4158.74亿元,2022年由于不锈钢价格回落以及表观消费量的下降,行业市场规模有所下滑,为3418.68亿元,2023年我国不锈钢产品价格、销量逐步提升,行业市场规模也呈现一定的増长。

资料来源:观研天下数据中心整理

产量方面,2010年以来,中国不锈钢粗钢产量保持着较为稳定的增长,且在全球不锈钢产量中的占比不断提升。截至2020年,我国不锈钢粗钢产量在全球产量占比高达59%。2023年1-9月全国不锈钢粗钢产量为2660.56万吨,与2022年同期同口径相比增加279.86万吨,增长11.93%。其中,Cr-Ni系不锈钢产量1355.53万吨,增加166.41万吨,增长13.99%,所占份额同比上升1个百分点至50.95%;Cr-Mn系不锈钢产量为803.12万吨,增加62.26万吨,增长8.40%,所占份额同比下降0.93个百分点至30.19%;Cr系不锈钢产量为475.72万吨,增加49.94万吨,增长11.73%,所占份额同比持平,为17.88%;双相不锈钢产量261954 吨,同比增加12460吨,增长5.00%。2023年全国不锈钢粗钢产量约在3237.91万吨左右。

资料来源:观研天下数据中心整理

2、下游产业发展现状

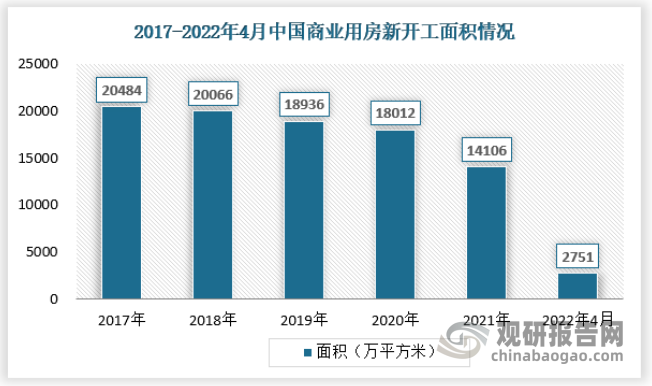

(1)商业用地

一方面从我国商业营业用房供给来看,近年来商业营业用房新开工面积增长步伐放缓,2017-2021年商业营业用房新开工面积从20484万平方米减少为14106万平方米;2021年新开工面积同比减少21.7%,至2022年4月累计新开工面积2751万平方米,同比增速-27.3%。表明我国商业营业用房去库存持续长周期但已取得不错成效。

资料来源:国家统计局,观研天下数据中心整理

同时国内商业营业用房销售额逐年递减,2020年销售额首次跌破10000亿元,同比增速为-11.2%;2021年商业营业用房销售额持续下跌到9692亿元,至2022年4月累计销售额2334亿元,比同期增加1.0%。

资料来源:国家统计局,观研天下数据中心整理

无独有偶,随着城市可用土地资源的日趋减少,土地竞争愈发激烈,会进一步压缩房企利润空间;另外电商的快速发展严重冲击传统商业,因此行业内投资积极性降低,我国商业营业用房开发投资力度逐年下降,从2017年的15640亿元缩减为2021年的12445亿元;至2022年4月商业营业用房行业共投资3259亿元,累计增长-5.3%。未来后疫情时代,在三四线城市商业的不断发展下,商业营业用房投资市场会逐渐恢复常态。

资料来源:国家统计局,观研天下数据中心整理

另一方面从我国办公楼行业来看,2017-2021年国内办公楼新开工面积波动变化,2019年新开工面积达到近几年的最大值,为7084万平方米,同比增长17.1%;此后办公楼新开工面积连续下滑,2020、2021年新开工面积分别为6604万平方米、5224万平方米,2021年下降幅度扩大到20.9%;至2022年4月累计办公楼新开工面积1023万平方米,较同期同比降低19.5%。

资料来源:国家统计局,观研天下数据中心整理

(2)工业用地

工业地产是指工业类土地使用性质的所有毛地、熟地,以及该类土地上的建筑物和附属物,有别于住宅、商业和综合类用地以外的第四种性质用地。工业类土地上的可建建筑物用途有较大的范围,其中包括工业制造厂房、物流仓库及工业研发楼宇等。在我国,工业房地产的土地批租年限为50年。此外,工业地产还是指在新经济、新型工业化背景下,以产业为依托,地产为载体,以工业楼宇、工业厂房、高新技术研究与发展用房为主要开发对象,集投资、开发、经营管理和服务等为一体的工业物业总称。工业地产可以分为物流仓储、工业厂房和工业研发楼宇等。

我国工业地产经历了从冷到热,从无序到逐渐规范的过程。随着国家政策的频频颁布,及打造制造业强国进程的推进,市场对工业地产的需求正逐年增加,再加上相对于其他方面,工业地产自身具有较高的投资回报,进而使工业地产的发展充满了机遇。2022年,全国300城共推出工业用地规划建筑面积11.32亿平方米,同比上升13.8%;共成交工业用地10.43亿平方米,同比上升16.8%,推出和成交较去年均有小幅上涨。(WWTQ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。