一、金属萃取剂技术路线

根据观研报告网发布的《中国金属萃取剂行业发展现状研究与投资前景预测报告(2024-2031年)》显示,金属萃取剂是一种用于分离主金属与杂质金属离子、提纯金属离子、改变阴离子种类的化学试剂,可以起到净化、分离、产品制备等作用。金属萃取剂技术路线分为火法冶金和湿法冶金两类,其中湿法冶金分为磷酸类萃取剂、羟肟类萃取剂,是指将金属矿石置入酸性溶液中,经过“浸出-萃取-电积”等一系列的生产工序,使其中的目标金属离子进入液相,利用有机溶剂萃取分离、富集来实现金属提纯的过程,是一种通过萃取等化学反应提纯金属的工艺技术。

金属萃取剂技术路线分类

|

项目 |

火法冶金 |

湿法冶金 |

|

|

磷酸类萃取剂 |

羟肟类萃取剂 |

||

|

技术路线 |

在火法冶炼装置中完成,通过对目标金属矿石或金属制品进行高温灼烧,去除杂质,实现金属提纯,进而完成金属冶炼/回收 |

包括“漫出-溶剂萃取-电积”三个环节,向含有目标金属的溶液中加入酸性萃取剂,通过多次萃取和反萃,实现金属提纯,进而完成金属冶炼/回收 |

与磷酸类萃取剂的技术路线总体类似,萃取剂的具体类型为羟肟类萃取剂 |

|

核心技术 |

通过高温灼烧,控制温度,使得金属与脉石或其他杂质分离 |

磷酸类萃取剂具有羟基结构,羟基上的氢与目.标金属阳离子发生交换作用,生成易溶于有机溶液的萃合物,实现金属提纯和分离 |

羟肟类萃取剂中的肟基结构,可以与金属离子配位结合,形成稳定的络合物或螯合物,实现金属提纯和分离 |

|

环保能耗 |

高温灼烧耗能、造成碳的排放,同时对矿石中硫、氮等杂质的灼烧还会造成空气污染 |

与火法相比,能耗较低,亦不会造成大规模污染,但是磷酸副产品会造成磷污染 |

能耗低、无污染 |

|

适用范围 |

适用于纯度较高、杂质较少的矿石或金属制品,以及对抬炼或回收场所的环保要求较低、对提纯后金属的纯度要求较低、处理规模较大、处理成本较低的冶炼/回收场景 |

由于其对矿石中钙、镁、 锰等杂质或伴生物的提纯能力差,适合于对上述杂质含量较少或对金属纯度要求不高的冶炼/回收场景 |

原则上适用于各种品位和金属纯度要求的冶炼场景,特别适用于杂质含量高、矿石品位低或对环保要求高的冶炼/回收场景 |

|

市场 |

技术成熟,应用广泛 |

技术成熟,有一定应用.场景 |

技术已经逐渐成熟,市场处于快速推广阶段 |

|

处置成本 |

原材料成本较低,处理量大、规模化处理可以降低综合运营成本 |

萃取剂价格较低,但是萃取工艺相对复杂,流程多,萃取工艺一次性投入较大,具有一定的综合运营成本 |

萃取剂价格较高,处理的原材料成本较高,但萃取流程有所简化,降低了综合运营成本 |

资料来源:观研天下整理

相较于火法冶金,湿法冶金不需要高温灼烧的反应过程,具有能耗更低、污染更少、操作友好等优点,此外,湿法冶金由于提纯效率高,更适用于含矿量较低的贫矿、尾矿的冶炼提纯。在节能环保的政策支持以及全球矿石品位逐渐下降的背景下,湿法冶金有望逐渐替代火法冶金,成为冶金工艺的主流。

火法冶金和湿法冶金主要特点

| 项目 | 火法冶金 | 湿法冶金 |

| 能源消耗 | 高温,能耗高 | 常温常压,能耗低 |

| 环境污染 | 二氧化碳、硫酸雾排放高 | 排放少,生产废水可集中处理 |

| 资源循环利用率 | 低 | 高,萃取剂可循环使用 |

| 矿石品位要求 | 高 | 基本无要求 |

资料来源:观研天下整理

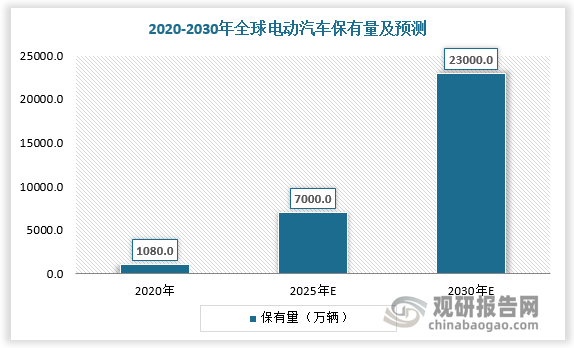

二、全球电动汽车保有量

1992年《联合国气候变化框架公约》明确要求控制二氧化碳排放开始,到 2020年《巴黎协定》国际气候治理格局的形成,节能环保已经成为全球工业化进程中的共同目标。金属萃取剂行业注重生产过程的绿色化,排放少,能耗低为环境治理、可持续发展的前沿课题,符合绿色发展的要求,受到政策鼓励而快速增长。近几年,在降碳政策和市场需求的双轮驱动下,全球汽车电动化趋势显著,新能源汽车行业处于快速发展阶段,带动金属萃取剂行业进一步增长。

数据来源:观研天下数据中心整理

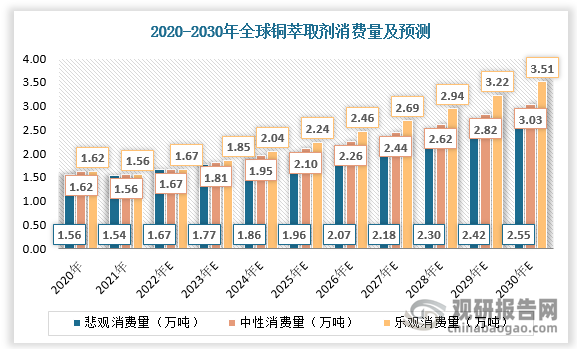

三、全球铜萃取剂消费量

金属萃取剂作为湿法冶金的重要助剂,在铜、钴、锌、金、银、镉、镍、锂、铂系等金属的除杂、分离、净化场景中获得广泛应用。其中,铜金属凭借其用途广泛、用量大等优势,成为金属萃取剂的主要应用领域。铜作为一种工业基础原料,具有强度大、耐腐蚀、导热性和导电性好等优势,多用于生产发电机、变压器垫片、螺母、换热器、结晶器等产品,在电力、家电、汽车、建筑、机械、运输、通信、电子领域获得广泛应用。在下游市场需求带动下,全球铜萃取剂消费量总体保持增长,预计2030年全球铜萃取剂悲观、中性、乐观消费量将达2.55万吨、3.03万吨、3.51万吨。

全球产量最大五种金属主要生产路线

| 金属种类 | 主要生产路线 |

| 铁 | 高炉法、直接还原法 |

| 铝 | 电解法 |

| 铜 | 火法冶金、湿法冶金(萃取) |

| 锰 | 火法冶金、电解法 |

| 铬 | 金属热还原法、电解法、其他高温牾金法网 |

资料来源:观研天下整理

数据来源:观研天下数据中心整理

从区域发展情况看,全球铜矿主要分布在南美洲和非洲,因此铜萃取剂的销售存在一定的区域性,以南美洲和非洲为主,辅以北美洲和亚洲等地区。新能源电池金属萃取剂的市场以相关金属矿产所在地为主,具有一定的区域性分布特征。

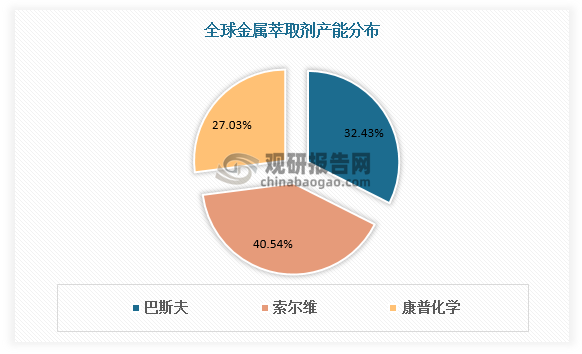

四、全球金属萃取剂产能分布

在金属萃取剂领域,由于对研发和生产的要求较高,需要具有深厚精细化工产业积累的企业才能提供合格产品,且下游客户多为大型跨国集团,对供应商的选取较为严格,使得行业集中度较高。目前从全球范围看,能够为下游多家从事湿法冶金的大型国际矿业企业提供金属萃取剂稳定供货的厂商主要有三家,分别为世界五百强企业巴斯夫、国际化工巨头索尔维以及康普化学。

金属萃取剂行业壁垒

| 壁垒 | 简介 |

| 工艺和技术壁垒 | 金属萃取剂业生产的精细化程度较高,体现在生产工艺、产品配方、技术创新、质量控制、环境保护等方面,都存在较高的壁垒。在化学合成环节,生产企业需要掌握以反应机理研究、化学合成流程设计和过程控制为核心的工艺技术,辅以严格的质量控制与生产管理,实现最优收成率和高效的产成品性能,并同步控制生产成本、能源消耗和污染排放。在复配环节,生产企业需通过多次试验研发各种配方,并形成自有的配方技术资料库,才能满足客户多样化、个性化的产品需求。行业企业往往需经过多年的经营积累,才能完全掌握上述成熟的合成工艺,并累积形成自有的配方资料库,竞争者无法在短期完成上述积累,因而无法生产出质量高、性能好、符合客户要求的产品,这是行业已有企业保持竞争优势的关键。 |

| 市场壁垒 | 金属萃取剂下游客户主要为从事金属开采与冶炼的大型跨国集团,上述客户有着严格的供应链管理体系,对原材料的性能和质量要求较高,成为其供应商需要满足严苛的条件和冗长的流程,在达成采购意向前,会对供应商执行严格的预先审查,包括分析验证供应商的质量保证制度、售后服务水平、长期稳定的供货能力、协助提升应用技术水平的实力、自身的发展潜力等,以此来综合评价供应商。客户的供应商认证包括多重环节,流程冗长、耗时较长、费用较高。因此,除非原供应商出现重大质量问题或产能无法满足要求,下游客户一般不会轻易更换供应商。市场壁垒是竞争者进入本行业较难跨越的门槛。 |

| 资金及人才壁垒 | 金属萃取剂行业需要一定规模的生产车间产线以及一定数量的高性能设备,以满足大规模的批量化生产和精细化的工艺控制。由于行业以研发推动产品和技术的升级迭代,对行业企业的持续研发投入要求也较高。此外,随着全球范围内对安全、环保要求的提高,行业企业需持续加大安全和环保的投入。上述投入对行业企业资金要求较高,形成了一定的资金壁垒。 |

资料来源:观研天下整理

数据来源:观研天下数据中心整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。