1、多缸柴油机概述

根据观研报告网发布的《中国多缸柴油机行业现状深度研究与发展前景预测报告(2023-2030年)》显示,多缸柴油机是指按气缸数量分类时有多个气缸的柴油机。在多缸柴油机中,每个气缸的每个工作循环都经历四个过程:进气、压缩、做功和排气。在一个工作循环中只有一个行程是做功的,而其余三个行程都是为做功行程创造条件的辅助行程。但所有气缸的做功行程并不同时进行,而尽可能有个均匀的做功间隔。因此,多缸柴油机主要应用于农业机械、工程机械、汽车工业、船舶机械、电力工业等领域。

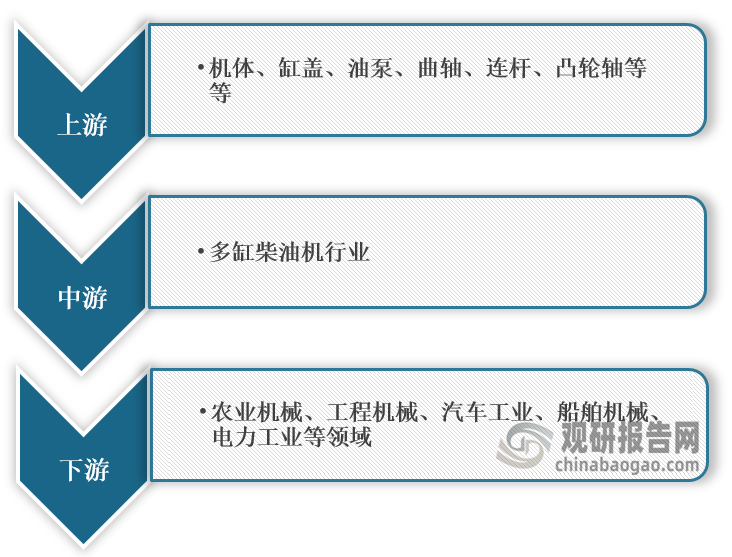

我国多缸柴油机产业链简示图

资料来源:观研天下整理

2、多缸柴油机销量降幅明显

近两年,我国多缸柴油机行业受下游需求下滑、供应链不畅、企业停工停产等因素影响销量明显下降。根据数据显示,2022年我国多缸柴油机行业销量达到372.79万台,同比下降30.10%,2023年1-8月累计销量274.67万台,同比增长6.11%。

数据来源:观研天下整理

3、商用车及工程机械领域占据多缸柴油机行业应用领域的半壁江山

在销量结构方面,商用车及工程机械领域是我国多缸柴油机最主要的下游应用领域,两者占据行业一半以上的市场。具体来看,2022年,我国多缸柴油机销量中商用车用多缸柴油机为167.01万台,同比下降43.81%,占比为44.8%,工程机械用多缸柴油机销量83.31万台,同比下降20.11%,占比为22.3%;2023年1-8月商用车用多缸柴油机销量129.34万台,同比增长11.32%,工程机械用多缸柴油机销量58.15万台,同比增长2.66%。

数据来源:观研天下整理

4、我国多缸柴油机行业市场集中度高,潍柴实力最强

具体从企业销量方面进行竞争分析,2022年我国多缸柴油机行业CR5为51.34%,CR10为75.85%,行业集中度较高。根据数据显示,2022年,我国多缸柴油机行业销量前十的企业为潍柴、玉柴、全柴、云内、江铃、新柴、解放动力、蜂巢动力、动力新科、福康,市场份额占比分别为14.55%、10.96%、9.47%、8.88%、7.48%、6.58%、4.78%、4.43%、4.40%、4.32%。

数据来源:观研天下整理

具体从应用领域竞争方面来看,在商用车领域,2023年我国多缸柴油机行业销量前十的企业为潍柴、江铃、福康、玉柴、解放动力、云内、上柴、全柴、东康、欧康,其前十名销量占总销量88.72%;潍柴在商用车用多缸柴油机市场占据领先占比20.35%、江铃14.98%、福康9.65%、玉柴7.41%、解放动力7.21%、云内7.14%、上柴6.38%、全柴5.96%、东康5.18%、欧康4.47%。

数据来源:观研天下整理

在工程机械领域,2023年1-8月,我国工程机械用多缸柴油机累计销量58.15万台,同比增长2.66%,销量前十的企业为新柴、全柴、云内、潍柴、玉柴、卡特彼勒、东康、解放动力、广康、上柴,其前十名销量占其总销量96.21%。

那么为什么潍柴遥遥领先于其他企业,在多缸柴油机领域优势地位稳固呢?主要原因是潍柴多元化的业务布局,尤其是近两年在非道路市场、大缸径高端发动机、农业装备、智慧物流、新能源等领域持续发力,打造公司在产品品质、核心性能和成本上的优势,通过为客户提供具备性价比的产品,实现多项业务增长驱动,进而提升公司竞争实力。

例如在重卡领域,潍柴动力以重卡发动机业务为核心布局重卡黄金全产业链,横向向工程/农用机械等领域拓展,纵向向下游智慧物流解决方案延伸,同时推动向新能源化转型的发展逻辑,并形成发动机、车桥、变速箱、液压为核心的动力总成、以重卡(陕重汽)为代表的整车整机、智慧物流(凯傲集团)、农业装备(潍柴雷沃)等多业务格局。

在技术方面,潍柴动力对科技研发的持续投入,2022年已经拥有研发人员13950人,研发人员数量占比为15.93%,研发投入88.5亿元,研发投入占营业收入比例为5.05%。而在成果上方面,2022年1月、11月潍柴动力先后发布全球首款本体热效率突破51%、52%的柴油机,获批建设内燃机与动力系统全国重点实验室,建成国家内燃机产品质量检验检测中心、国家内燃机产业计量测试中心;新能源试验中心获得CNAS认可,成为行业首个同时通过氢燃料电池和固态氧化物燃料电池产品试验检测认可的实验室。(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。