半导体工业用的气体统称电子气体。按其门类电子气体可分为纯气,高纯气和半导体特殊材料气体三大类。电子气体是集成电路制造、半导体显示、半导体器件制造过程中不可缺少的关键材料,被称为电子工业的“血液”和“粮食”。如在集成电路制造领域,其主要材料包括硅片、电子气体、光掩膜、光刻胶等。电子气体系仅次于硅片的第二大需求,占总材料成本的比例约为 14%。

一、行业市场发展情况

近些年随着发展中国家市场的不断兴起,全球电子气体市场呈现了蓬勃的发展潜力。数据显示,2010-2021年全球电子气体市场规模从 25 亿美元增长到了90 亿美元;预计 2025 年全球电子气体市场规模将增长至 150 亿美元。

数据来源:观研天下整理

国内方面,自2016 年以来,随着国内电子半导体行业的高速发展,我国电子气体市场规模不断扩大。数据显示,2010-2021年我国电子气体市场规模从92 亿元增长到了160 亿元,预计 2025 年我国电子气体市场规模将达到 218 亿元。

数据来源:观研天下整理

根据观研报告网发布的《中国电子气体行业现状深度分析与投资前景预测报告(2023-2030年)》显示,目前我国电子气体市场企业主要有金宏气体、巨化股份、昊华科技、雅克科技、华特气体等。

我国电子气体市场主要企业竞争优势情况

|

竞争优势 |

|

|

金宏气体 |

产品种类优势:公司依托科研平台自主研发和生产了超纯氨、高纯氢、高纯氩、高纯氮、高纯氧化亚氮、高纯二氧化碳、八氟环丁烷、六氟丁二烯、一氟甲烷、硅烷混合气、等各类电子级超高纯气体。目前公司生产经营的气体涵盖特种气体、大宗气体和燃气三大品类,具体品种达100种以上,气体产品品种丰富。 |

|

专利优势:目前公司共取得各项专利279项,其中发明专利48项。 |

|

|

物流配送优势:公司拥有专业配送体系和工程技术团队,可为不同行业、不同发展阶段的客户提供运用深冷快线连续供气技术、高纯气体包装物处理技术和安全高效物流配送技术的全面、快速供气服务,并提供配套用气设施、气体管路的设计、建造、安装、运行服务及量身定制的物流支持。 |

|

|

客户服务优势:公司可根据客户不同阶段的用气需求,匹配与其相适应的气体品种、规格和使用量,规划相适应的供气模式,量身定制综合供气服务方案,减少客户的采购成本与流程,保障客户用气的稳定供应,提升客户的体验感和满意度。 |

|

|

客户优势:公司获得众多新兴行业知名客户的广泛认可,在集成电路行业中有中芯国际、海力士、镁光、积塔、联芯集成、长江存储、华润微电子、华力微电子、矽品科技、华天科技、士兰微等;在液晶面板行业中有京东方、天马微电子、TCL华星、中电熊猫、龙腾光电等;在LED行业中有三安光电、聚灿光电、乾照光电、华灿光电、澳洋顺昌等;在光纤通信行业中有亨通光电、富通集团、住友电工等;在光伏行业中有通威太阳能、天合光能、隆基股份等。 |

|

|

巨化股份 |

产业链优势:公司专精主业,现已发展成为中国氟化工行业领先企业,形成了包括基础配套原料、新型氟致冷剂、有机氟单体、含氟聚合物、精细化学品、电子化学材料等在内的完整的氟化工产业链。 |

|

生产优势:公司生产基地主要集中在公司衢州本部,及周边宁波、兰溪地区,核心产业空间布局基地化、集群化,集约协同发展优势明显。 |

|

|

技术优势:公司在氟化工、氯碱化工等方面积累了一批先进实用的自有技术,“科研-技术储备-生产”三大环节地有序衔接,形成了具有公司特色的产业集群及规模技术优势。 |

|

|

区位优势:公司地处浙、赣、皖萤石资源富集中心区域,紧靠江西硫铁矿资源密集区,萤石、AHF就近采购便利。 |

|

|

品牌优势:“巨化”牌商标为中国驰名商标。公司先后被评为“十一五”全国石油和化学工业环境保护 先进单位、石油和化工行业维护产业安全先进单位、石油和化工行业节能减排先进单位、中国化 工行业技术创新示范企业、国家实施卓越绩效先进企业、全国质量管理先进企业、浙江省产品信 得过单位、浙江省用户满意企业、浙江省和衢州市首批“质量奖”、“北极熊奖——2015 年度中 国制冷行业领导品牌” 、2015 年度第九届中国空调冷冻新风净化行业品牌盛会暨互联网大会 “2015 年度最具影响力致冷剂品牌”等称号。 |

|

|

昊华科技 |

市场地位优势:依靠稳定的转化活性、选择性好、使用寿命长、原料适用性广等优点,镍系转化催化剂和铜系合成催化剂技术性能始终处于国内领先的地位,占有较大的市场份额。 |

|

技术优势:自1999年公司成立至2016年,变压吸附相关技术获得国家科技进步二等奖1项,中石化科技进步一等奖1项,四川省科技进步一等奖1项,中国石化协会科技进步一等奖1项;获得授权发明专利27项,获得授权实用新型专利6项。 |

|

|

雅克科技 |

产品多元性优势:公司电子材料产品包括半导体前驱体材料/旋涂绝缘介质(SOD)、光刻胶、电子特气和硅微粉等。多元产品的特性使得公司可以更灵活的根据下游客户的不同工艺选择不同结构的化合物,满足不同客户的产品需求,扩大下游应用领域。 |

|

技术优势:经过多年的技术研发,公司已经拥有业内先进的球化技术、级配技术、大颗粒切除技术、表面处理技术,并且成熟地应用在硅微粉的产品中,得到了下游厂商的认可,产品具有较为优良特性及较为稳定的品质。 |

|

|

规模化经营优势:通过并购重组以及战略转型升级,公司目前已经成功发展成为以电子材料为核心,以 LNG 保温绝热板材为补充,以阻燃剂业务为辅助的战略新兴材料平台型公司,在电子材料业务领域、LNG保温绝热板材领域以及传统阻燃剂领域得到长足进步,形成了规模化经营优势,综合市场占有率逐步提升。 |

|

|

华特气体 |

销售网络优势:公司及同行业公司均立足所在地实现了国内不同区域的业务覆盖,而公司的产品质量还得到了包括海外大型气体公司在内的海外客户认可,是国内少数实现了产品出口的气体公司,公司产品出口至东亚、东南亚、西亚、北美、欧洲等50余个国家和地区,形成了“境内+境外”的全球销售网络。 |

|

业务结构优势:特种气体、普通工业气体和气体设备与工程构成了公司完整的业务体系,能为客户提供多种气体产品及相关设备、管道工程的配套服务。 |

|

|

产品种类优势:公司的特种气体产品种类丰富,是同行业公司中产品种类最多的公司,能满足客户多样化的用气需求。且在产品性能上,公司的高纯六氟乙烷、高纯四氟化碳、高纯二氧化碳、高纯氨、高纯一氧化碳等多个产品均达到了质量要求最高的集成电路领域的要求。 |

|

|

客户优势:,公司在我国集成电路等半导体应用领域积累了中芯国际、台积电、华润微电子、华虹宏力、长江存储等众多知名客户,对8寸集成电路厂商的覆盖率达到80%。而此类客户对气体供应商会进行审厂、产品认证两轮严格的审核认证,审核认证周期较长,且为保证供应的稳定,在进入其供应链体系后合作关系即较稳定。 |

资料来源:观研天下整理

二、行业下游市场情况

1、集成电路制造行业

集成电路产业是信息产业的核心,是引领新一轮科技革命和产业变革的关键力量。中国是全球重要的集成电路市场。近年来,在内外资企业的共同努力下,我国集成电路产业规模不断壮大,国内集成电路制造厂商均在积极募资扩产。数据显示,2016-2021年我国大陆晶圆代工市场规模从 46 亿美元增长至 94 亿美元,年均复合增长率为 15.12%,高于全球行业增长率。

数据来源:观研天下整理

2、半导体

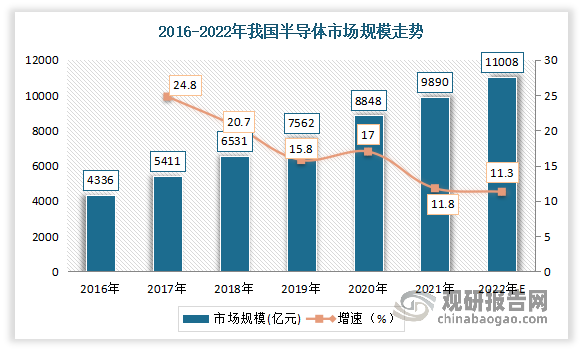

近年在政策支持、市场拉动及资本推动等因素合力下,我国半导体行业不断发展。尤其是进入21世纪以来,我国半导体产业市场规模得到快速增长。数据显示,2021年我国半导体产业市场规模为9890亿元,同比增长11.8%。估计2022年我国半导体市场规模将达11008亿元,同比增长11.3%。

数据来源:观研天下整理

目前我国电子气体行业下游市场相关企业有通富微电、华天科技、力成科技、中科飞测、晶盛机电等。

我国电子气体行业下游市场相关企业竞争优势情况

|

行业 |

企业名称 |

竞争优势 |

|

集成电路 |

通富微电 |

客户优势:公司客户资源覆盖国际巨头企业以及各个细分领域龙头企业,大多数世界前 20 强半导体企业和绝大多数国内知名集成电路设计公司都已成为公司客户。 |

|

供应规模优势:公司是 AMD 最大的封装测试供应商,占其订单总数的 80%以上,未来随着大客户资源整合渐入佳境,产生的协同效应将带动整个产业链持续受益。 |

||

|

研发优势:公司建有国家认定企业技术中心、国家级博士后科研工作站、江苏省企业院士工作站、省集成电路先进封装测试重点实验室、省级技术中心和工程技术研究中心等高层次创新平台,拥有一支专业的研发队伍,先后与中科院微电子所、中科院微系统所、清华大学、北京大学、华中科技大学等知名科研院所和高校建立了紧密的合作关系,并聘请多位专家共同参与新品新技术的开发工作。 |

||

|

技术优势:公司先后承担了多项国家级技术改造、科技攻关项目,并取得了丰硕的技术创新成果:自建 2.5D/3D 产线全线通线,1+4 产品及 4 层/8 层堆叠产品研发稳步推进;基于 Chip Last 工艺的 Fan-out 技术,实现 5层 RDL 超大尺寸封装(65×65mm);超大多芯片 FCBGA MCM 技术,实现最高 13 颗芯片集成及 100×100mm 以上超大封装。 |

||

|

专利优势:截至 2022 年 12 月 31日,公司累计国内外专利申请达 1,383 件,其中发明专利占比约 70%。 |

||

|

生产布局优势:公司先后在江苏南通崇川、南通苏通科技产业园、安徽合肥、福建厦门建厂布局;通过收购 AMD 苏州及 AMD 槟城各 85%股权,在江苏苏州、马来西亚槟城拥有生产基地;2021 年,公司新增南通市北高新区生产基地。目前,公司在南通拥有 3 个生产基地,同时,在苏州、槟城、合肥、厦门也积极进行了生产布局,产能方面已形成多点开花的局面,有利于公司就近更好地服务客户,争取更多地方资源。 |

||

|

华天科技 |

技术优势:公司通过技术攻关,逐步掌握了国际先进的高密度集成电路封装核心技术,现有封装技术水平及科技研发实力已处于国内同行业领先地位。目前公司已掌握了 SiP、FC、TSV、Bumping、Fan-Out、WLP、3D 等集成电路先进封装技术。 |

|

|

盈利优势:多年来,公司在不断扩大产业规模,快速提高技术水平的同时,通过持续不断的技术和管理创新,使公司保持了健康持续快速的发展,公司的盈利能力在国内同行业中处于领先水平。 |

||

|

营销网络优势:经过十多年的不懈努力,公司已与国内外客户建立了稳定良好的长期合作关系,并建立了一套行之有效、覆盖较为全面的营销网络,保证了公司能够第一时间接收到市场最新动态,并对其做出快速、准确的反应。 |

||

|

品牌优势:公司荣获“中国半导体市场值得信赖品牌”、“中国半导体市场最具影响力企业”和“中国十大半导体封装测试企业”等荣誉和称号。 |

||

|

力成科技 |

经验优势:公司前身为美国超微半导体和飞索半导体,拥有20年以上的量产经验。 |

|

|

团队优势:公司建立了销售和客户服务团队。 |

||

|

客户优势:公司为世界一流的IDM及IC设计客户群提供每月超过210M的出货量。 |

||

|

半导体 |

中科飞测 |

技术优势:目前,公司已形成深紫外成像扫描技术、高精度多模式干涉量测技术、基于参考区域对比的缺陷识别算法技术等9项核心技术。 |

|

专利优势:目前公司拥有专利353项。 |

||

|

人才优势:截至 2022 年 12 月 31 日,公司研发团队 324 人,构筑起了跨专业、多层次的人才梯队。 |

||

|

客户优势:公司设备陆续进入中芯国际、长江存储、士兰集科、长电科技、华天科技、通富微电等集成电路前道制程及先进封装知名客户,在精密加工领域,亦进入了蓝思科技等知名厂商。 |

||

|

晶盛机电 |

专利优势:截止 2022 年 12 月 31 日,公司及下属子公司共有有效专利 644 项,其中发明专利 81 项。 |

|

|

研发优势:公司积极推进研发平台的搭建,拥有国家级博士后科研工作站、国家企业技术中心、浙江省半导体设备企业研究院、浙江省半导体装备精密零部件高新技术企业研究开发中心、浙江省外国专家工作站、工业 4.0 方向的浙江省省级重点研究院、浙江省晶盛机电晶体生长装备研究院、浙江省半导体智能制造重点企业研究院、浙江省半导体材料生长加工装备重点企业研究院等研究平台,同时,在公司内部建立了 4 个研发中心,其中 1 个海外研发中心,10 个专业研究所,和 2 个专业实验室。 |

||

|

品牌优势:公司是连续 5 年的中国半导体设备行业十强单位和中国电子专用设备行业十强单位。2022 年 7 月,公司“大尺寸半导体级直拉硅单晶生长装备关键技术研发及产业化”荣获浙江省科技进步一等奖。 |

||

|

客户优势:公司的主要客户包括 TCL 中环、有研硅、上海新昇、奕斯伟、合晶科技、晶科能源、天合光能、晶澳科技、通威股份、上机数控、高景太阳能、双良节能、美科股份等业内知名的上市公司或大型企业。 |

||

|

市场优势:公司基于国内发展取得的市场地位和品牌知名度,在国内光伏行业引领全球化发展的大背景下,积极拓展海外业务,大力推进国际化步伐,先后拓展了土耳其、挪威、墨西哥、印度以及越南等国际市场。 |

资料来源:观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。