制药装备制造业是从事化学原料药和药剂、生物制药、中药饮片及中成药专用生产设备制造的行业,是医药工业的基础。制药装备的质量和工艺能否适应制药工业发展的需要,直接关系到医药工业发展,在医药行业中具有特定的地位。

一、行业市场发展情况

我国制药装备行业开始发展于20世纪90年代。自发展以来,我国制药装备行业经历了四个发展阶段,分别是起步阶段、第一次快速发展阶段、第二次快速发展阶段、第三次快速发展阶段。

我国制药装备行业发展历程

| 发展历程 | 基本情况 |

| 起步阶段 | 我国制药装备工业虽起步较早但发展速度缓慢。20世纪70年代末,伴随着我国制药工业的发展,国内一些小型药机厂应运而生,主要提供一些简易的制药设备与零配件。到20世纪80年代中期,国内还仅有三十余家制药装备生产企业,产品品种数量也相对较少,只能生产国际上20世纪50年代水平约300个品种规格的制药装备产品。到20世纪90年代中期,我国的制药装备生产企业达到400余家,可生产的制药装备规格达到1,100多种。但总体来看,企业规模普遍较小,产品附加值较低。 |

| 第一次快速发展阶段 | 1998年,国家药品监督管理局(后更名为国家食品药品监督管理总局)成立,并于次年8月1日起,正式实施《药品生产质量管理规范(1998年修订)》,规定2004年6月30日前药品制剂和原料药生产必须全部符合GMP要求并取得认证证书。制药企业围绕着GMP强制要求的生产设备及环境进行改造,为制药装备行业提供了加速发展的机会。制药装备企业开始围绕制药工艺、制药工程及药品GMP认证的要求研制、开发新产品。GMP的实施使得我国制药装备行业在技术水平、产品质量、产品品种规格等方面得到了显著提高,其中微生物检测、膜过滤、无菌隔离、灭菌等技术领域开始陆续面向下游市场推出新型成熟产品。但在制药装备行业第一次高速发展繁荣的表象下,仍然存在着科技含量低、实用性不强、产品重复开发严重、抄袭剽窃盛行的情况,制药生产线整体自动化程度低、缺乏人性化设计,与进口设备仍存在较大差距。在2004年第一次GMP认证高峰结束后,制药装备行业的整体需求有所回落,对于部分研发投入少、对技术积累重视不足的企业,生存压力增大。而对于有着较强研发实力、重视新技术开发与积累的企业,凭借着性能更高、功能更为丰富的产品获得了较大的发展空间,市场占有率不断提高,制药装备行业整体的市场集中度也有所提高。 |

| 第二次快速发展阶段 | 2010年新版GMP的颁布,推动国内制药企业开启了第二次GMP改造。新版GMP认证对制药企业的要求提高到“软硬件并重”,强化生产过程中数据监控及管理,大幅提高无菌生产标准,并明确要求制药企业需在五年内完成设备更换以达到相关要求,进而促进了制药行业整体设备的新一轮更新换代。中国制药装备产业也因此进入了另一个相对较快的发展时期,新一轮高技术含量的制药设备在国内的需求高潮再次掀起。相比于第一次GMP认证改造,新版GMP认证改造的显著特点是制药企业对中高端制药装备的投资有了明显增长。2014年以后,新一轮GMP认证进入尾声,国内市场需求放缓,行业竞争加剧。在激烈的市场竞争中,我国制药装备行业仍然存在着诸多问题,一些不具备技术优势的企业通过低价产品来争夺市场份额,而国内众多制药企业特别是资金实力较弱的中小制药企业,因GMP改造费用较高,在进行制药装备固定资产投资时,往往以价格、交货期等非技术因素作为对制药装备供应商资质与实力的判别依据,而忽视设备的技术差异与技术水平的高低,这种现象造成了制药装备市场一定程度的混乱局面。但对于大型的国内外制药企业,因其更关注产品的质量,因此生产线运行的稳定性、可靠性、自动化程度等技术指标是这类企业选择设备的主要参考因素,这也对国内的制药装备生产企业提出了更高的标准与要求。新版GMP改造反映出未来制药装备行业发展的总体趋势。制药工业企业对于制药装备的要求不断提高,设备的更新周期缩短,制药装备整体向着自动化、智能化的方向发展。在前期发展中积累了技术与研发优势的企业将通过内外延伸与上下游整合,不断提高市场占有率,整个制药装备行业的市场集中度将进一步提升。同时,随着我国经济水平的持续发展以及大众对医药产业需求的逐年增长,我国医药市场呈现出快速增长趋势,有助于高端制药装备企业的持续发展。 |

| 第三次快速发展阶段 | 2020年的新冠疫情,让世界看到了国产制药装备的产品力。国产设备凭借性能优异、交付快、售后服务及时等优势,抓住了本次制药装备国产替代的巨大机遇。此轮疫情过后,国内生物制药企业将逐步向国产化倾斜。 |

资料来源:观研天下整理

制药装备行业是医药工业的基础,其质量和工艺能否满足制药工业发展需要,直接影响医药工业的发展。目前我国已是全球最大药品原材料生产及出口国家,并逐渐向生产和出口药品制剂的国家转型,这为我国制药装备行业带来了巨大的想象空间。市场需求持续增长是推动我国制药装备行业快速增长的主要动力。据资料显示,2020年我国制药装备行业市场规模为538亿元,同比增长12.1%,预计到2022年将增长至664亿元。2021年我国制药装备行业主营业务收入为213.87亿元,同比增长8.1%。

数据来源:观研天下整理

近年来,得益于医药市场呈快速增长趋势,不断增长的市场吸引了众多竞争者,国外制药装备巨头纷纷加大了在中国市场的销售力度和投资规模,并凭借在资金、技术、人才、设备、研发等方面的优势占据了国内高端制药装备的主要市场份额。

与此同时,随着研发实力、产品创新能力的不断加强,国内制药装备领先企业与国际制药装备巨头在技术、产品上的差距逐步减小,部分产品已可以完全替代进口,在高端制药装备领域的市场份额不断提升。经过40多年的发展,我国制药装备行业逐步形成了一批具有较强研发能力、拥有自主知识产权、在中高端市场具有较强竞争力的制药装备制造商。

但由于我国制药装备行业的生产规模化与集约化程度较低,大多数中小企业技术开发和创新能力较弱,缺乏具有自主知识产权的高附加值产品,造成低端制药装备企业的产品差异程度较小,市场竞争较为激烈。

因此整体来看,我国制药装备市场整体较为分散,行业集中度仍存在较大提升空间。而随着国家对于医药行业监管力度的日益加强,医疗卫生机构对药品安全性的要求日趋严格制药企业对制药装备的稳定性、可靠性、在线灭菌功能、在线检测功能的要求不断提高。自新版GMP认证实施以来,行业竞争日趋激烈,以低端产品为主、研发实力较弱、产品不能完全满足制药企业GMP认证的制药装备企业被逐步淘汰,行业整合加剧。预计未来五到十年,我国制药装备行业内将形成少数实力较强的企业主导市场的竞争格局,头部企业依靠规模、质量、技术、研发优势的积累,不断提高在中高端制药装备市场的份额。

根据观研报告网发布的《中国制药装备行业现状深度研究与发展前景预测报告(2023-2030年)》显示,目前我国制药装备市场主要有浙江亚光科技股份有限公司、山东新华医疗器械股份有限公司、东富龙科技集团股份有限公司、楚天科技股份有限公司、浙江迦南科技股份有限公司等企业。

我国制药装备市场主要企业竞争优势情况

|

企业名称 |

竞争优势 |

|

浙江亚光科技股份有限公司 |

客户优势:经过多年的经营,公司已积累了大量优质的客户资源。在制药装备领域,公司已覆盖国内众多知名制药企业,包括华海药业、凯莱英、合全药业、齐鲁制药、新时代药业、贝达药业、华熙生物、石药集团、江苏豪森、东北制药、甘李药业、正大天晴、海正药业、国药集团、恒瑞医药等,并已实现对乌克兰、印度、俄罗斯等国家的出口销售。在节能环保设备领域,公司的MVR系统在新能源、环保、中药行业的应用案例丰富。在新能源、环保行业,主要客户包括格林美、天宜锂业、江西东鹏、中伟股份等国内知名企业。在中药行业,主要客户包括羚锐制药、华润三九等。在国际市场,主要客户包括锂业巨头AlbemarleLithiumPtyLtd、USTYURTSODIUMSULFATELLC、TecnologiaAplicadaaProcesosIndustrialesS.AdeC.V等。 |

|

销售网络优势:在制药装备及节能环保设备领域,公司均已建立了面向全国的销售网络,并设立外贸部,负责开拓海外市场。 |

|

|

售后服务优势:公司的售后人员拥有专业技术背景,对公司设备的设计原理及参数结构十分熟悉,往往能够快速排查故障原因,并提出有效解决方案,因此公司的售后服务获得客户的普遍好评。 |

|

|

品牌优势:公司自创建以来,始终坚持以客户需求为导向,定位相关装备的研发、设计和制造。经过多年努力和沉淀,公司已在行业细分领域中树立了较高的品牌认知度,受到客户的广泛赞誉。 |

|

|

山东新华医疗器械股份有限公司 |

研发优势:新华医疗设有“博士后科研工作站”“山东省肿瘤治疗技术企业重点实验室”等多个省级技术研发平台。 |

|

质量优势:公司严格控制和提高产品质量,持续改进质量管理体系,实施全生命周期的产品质量管理。公司通过了ISO9000和ISO13485质量体系认证,2021年,取得中国首张透析领域MDR认证证书;三类医疗器械产品均实施了UDI,落实注册人的主体责任。 |

|

|

专利优势:截止2022年底公司授权专利3,256项;软件著作权登记184项。 |

|

|

产品优势:2022年,公司的MOST-T蒸汽灭菌器取得首张美国FDA上市许可取证,新华医疗成为国内灭菌设备领域首个获此授权企业;有源医疗设备X射线计算机体层摄影设备取得MDR证书;糖化血红蛋白标准化计划取得NGSP认证,标志着公司糖化血红蛋白分析检测平台达到国际化、标准化、规范化水平,是自身质量提升进程中的又一里程碑;完成糖化血红蛋白分析仪、洗脱液和溶血剂三个产品的IVDD注册,有力支持公司产品走向国际市场,提升行业品牌影响力;X射线体层摄影设备、脉动真空清洗消毒器、糖化血红蛋白分析仪、灭菌工作站分别取得MDR、ISO15883、美国NGSP、LVD和EMC认证证书。 |

|

|

营销模式优势:新华医疗秉持客户至上的原则,以“让客户满意”为服务宗旨,形成维护保养、配件供应、信息反馈为一体的“360°全方位品牌服务”模式 |

|

|

销售网络优势:公司建立了遍布全国所有省级行政区的营销网络及售后服务体系,销售服务团队千余人,保障了快速响应和服务能力。目前公司设立有感控客服中心、放射诊疗客服中心、制药科技客服中心三个独立的售后中心,并在北京、上海、新疆、海南成立分公司全权负责区域内市场各项业务。 |

|

|

东富龙科技集团股份有限公司 |

发展策略优势:公司提出“M+E+C(AI)”策略。其中“M”即“Machinery”——设备,“E”即“Engineering”——工程,“C”即“Consumable”——耗材,“AI”——数智化。意为客户提供设备+耗材+工程一体化的智能解决方案,提供量身定制的一站式服务,打造平台型一体化供应商。 |

|

产品管线开发布局优势::东富龙聚焦制药及装备产业发展的关键技术和关键环节,践行“药物制造科学与药机科学制造相结合”的理念,围绕客户制药场景模式做产品管线的开发与布局。 |

|

|

国际化优势:公司自1999年开始产品海外出口,并陆续设立海外子公司加强本土化营销及服务,与美国、欧洲、日本等合作伙伴成立合资企业和开展技术合作,为提高全球品牌影响力、争夺全球市场份额提供坚实支撑。海外客户数量和覆盖地区逐步扩大。 |

|

|

楚天科技股份有限公司 |

产业链优势:,公司致力于打造涵盖主要药物制剂设备的全产品链,实现主要药物生产装备的全产业链贯通,成为医药工业生产4.0智慧工厂解决方案的提供者,力争在2030年前后成为全球医药装备行业领军企业之一。 |

|

平台优势:公司从原有的单一产品线,转为了集医药设计、验证、水处理、生物工程、一次性耗材及工艺、智能无菌分装、智能后包装等多产品链的设备与工艺服务提供平台。 |

|

|

产能质量与性能优势:近两年国内对供应链自主可控的重视,公司产品在多领域得到了广泛运用,运用场景拓展进一步促进了公司产能质量与性能的提升。 |

|

|

加工制造优势:公司通过本部、楚天华兴、楚天长兴、彼联楚天等制造单元,引进了制造行业内大批制造工艺专家,形成了完善的精密加工制造体系。 |

|

|

浙江迦南科技股份有限公司 |

团队优势:公司为国家高新技术企业,经过多年培养和积累,已经建立起一支技术突出、经验丰富的研发团队。 |

|

专利优势:目前公司累计获得国家授权专利911项,其中发明专利54项(美国专利2项)。 |

|

|

客户优势:截至目前,公司的客户绝大部分为国际、国内制药领域领先的知名企业,包括赛诺菲、诺华、葛兰素史克、辉瑞、拜耳、国药集团、中国医药、云南白药、恒瑞医药、复星医药、天士力、同仁堂、以岭药业、信立泰、丽珠集团、华润双鹤、海正药业、片仔癀、吉林敖东、贵州百灵、人福医药、哈药集团、华海药业、凯莱英、荣昌生物、康弘生物、长春金赛、齐鲁制药、信达生物、泰康生物、科兴中维生物、安徽智飞龙科马生物等。 |

|

|

产品体系优势:公司拥有健全的产品体系,具体提供的产品和服务包括固体制剂设备系列、粉体工艺设备系列、流体工艺设备系列、中药提取设备系列、智能仓储物流系统、医药研发服务等。其各业务种类均已形成系列化产品,配置规格齐全,可选工艺路径丰富,能较好地满足不同客户在不同生产条件和环境下的个性化需求。 |

|

|

研发优势:公司持续加强与浙江大学、同济大学、浙江工业大学及温州大学等科研院校的合作,积极探索并建立一套产学研合作的成功模式;截至目前,公司已拥有省级企业研究院、国家级博士后工作站、国家知识产权示范企业、工信部专精特新小巨头企业以及公司研发部门组成的定位明确的研发组织体系。 |

资料来源:观研天下整理

二、行业下游市场情况

制药装备作为生产药品的核心设备,与下游制药企业的市场需求息息相关。医药行业是一项既有盈利性又有社会意义的产业,是国家关注的重点行业之一。近年随着世界经济的发展、人口总量的增长、社会老龄化程度的提高以及民众健康意识的不断增强,使得人类对生命健康事业愈发重视。同时,全球城市化进程的加快,各国医疗保障体制的不断完善,推动了全球医药行业的发展。

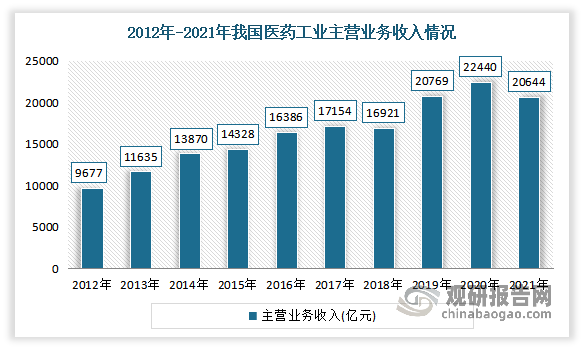

我国也不例外,近年来随着全球医药市场在保持增长的同时将继续向新兴医药市场转移,我国作为全球医药行业最大的新兴市场,全国医药工业主营业务收入不断增长。数据显示,2012-2021年我国医药工业主营业务收入从9,677亿元增长到20,644亿元,年复合增长率为8.78%。

数据来源:观研天下整理

目前下游医药制造业固定资产投资规模直接影响制药装备行业的供需状况,制药装备行业周期与医药制造业固定资产投资高度相关。下游制药企业更换设备的需求带动制药装备行业进入高景气周期,维持了较高的固定资产投资增速。2016年开始,新版GMP认证带动的换代、更新潮逐步进入尾声,固定资产投资需求大幅减少,行业竞争加剧。在之后的行业发展中,从事低端制药装备生产的厂商逐步被淘汰,而借助新版GMP认证的契机完成智能化、集成化、自动化升级的高端制药装备厂商受到市场的青睐,逐渐带动制药装备行业步入稳步发展的阶段。近年来,伴随我国创新药市场的蓬勃发展,大批新上市的创新药企业进行产能扩建,产生了大量的设备采购需求,而2020年度疫情的出现加速了这一进程,并为制药装备的国产替代提供了巨大良机。我国制药行业从仿制创新向自主创新方向的转变,将为制药装备市场带来长期发展机遇。

近十年来,我国医药制造业固定资产投资整体保持了较快的增长速度。数据显示,2012-2021年我国医药制造业固定资产投资从3565亿元增长到了9486亿元。

数据来源:观研天下整理

我国制药装备下游市场相关企业竞争优势情况

|

企业名称 |

竞争优势 |

|

浙江华海药业股份有限公司 |

生产供应优势:公司拥有国际一流的高质量水准的原料药和制剂生产体系,拥有稳定顺畅的物流供应系统 |

|

品牌优势:公司在美国的销售网络已覆盖95%以上的仿制药药品采购商,华海品牌已经为美国行业主流所认可。公司在美国自主销售的15个制剂产品市场份额领先。 |

|

|

先发优势:作为国内制药企业拓展国际市场的先导企业,公司在国际GMP认证、制剂以及原料药的海外注册、国际合作等领域处于国内同行业领先地位。 |

|

|

产品优势:公司包括原料药及制剂产品在内的多条产品生产线已取得美国FDA、德国汉堡等官方机构的GMP认证。在产品海外注册方面,公司已有48个产品在美国上市,其中15个产品位于市场领先地位;12个产品在欧盟24个国家获批上市。 |

|

|

技术优势:公司是CDMO行业中的技术领先企业,凭借深厚的技术实力,能够解决小分子药物开发及生产中各类复杂技术难题和各种技术瓶颈,为客户带来开发效率和成本效益。 |

|

|

研发优势:公司拥有超过4656名科学家与工程师的先进的研发平台,成为技术创新的引擎,并致力于发展尖端及未来关键性技术。工艺科学中心(CEPS)及连续生产技术中心(CFCT),结合酶工程技术,确立了我们在小分子CDMO业务方面的全球领先地位,带来了巨大的竞争优势。 |

|

|

运营管理优势:凭借多年为要求严格的跨国制药公司服务所积累的经验,公司建立了符合全球最高行业标准的一流研发、生产、质量控制和项目管理的综合运营体系、严格的cGMP质量体系以及全面的EHS管理和QA体系。 |

|

|

上海合全药业股份有限公司 |

研发优势:公司在亚洲、北美及欧洲地区均设有研发及生产基地。 |

|

生产优势:公司首条高活(HighPotency)全自动隔离器无菌注射剂生产线在无锡制剂基地正式投产,年产能达1200万支注射剂,进一步提升注射剂平台能力,同时更好地满足合作伙伴在高活性药物研发和生产方面日益增长的需求。 |

|

|

齐鲁制药有限公司 |

质量优势:公司建设了严格规范的质量控制机构和完善的质量保证体系,是首批国家食品药品监督管理局GMP认证企业。其中非无菌原料药《(发酵、化学合成)、无菌原料药及多种制剂通过了美国.欧盟、澳大利亚、英国、南非以及其它国家和地区药品监管机构的认证。 |

|

生产优势:公司建有制剂、化学合成、生物技术、抗生素发酵等十一大生产基地以及现代化的生产车间,全自动生产线和其他主要生产设备及检测仪器均购自于世界主要专业制药设备制造商,抗生素类原料药、头孢类原料药、抗肿瘤类原料药等数个产品已具有国内乃至世界领先的生产能力和生产水平。 |

|

|

产品种类优势:公司的产品结构科学完整,已上市产品达300余种,具有治疗领域广、产品系列化特点。 |

|

|

销售网络优势:公司产品远销北美、欧盟、日本、澳大利亚等地的全球销售网络。 |

|

|

太极集团有限公司 |

产业链优势:公司以中西成药制造为核心业务,拥有医药工业、医药商业、药材种植、科研等完整的医药产业链。拥有13家制药厂、20多家医药商业公司,是集"工、商、科、贸"一体的大型医药集团,是目前国内医药产业链最为完整的大型企业集团之一。 |

|

生产优势:公司全资子公司太极集团重庆涪陵制药厂有限公司是亚洲最大的口服液及糖浆剂生产基地,年产口服液20多亿支、糖浆剂1亿瓶,中药提取中心年加工药材10万吨,是国内产量最大的植物药提取基地。 |

|

|

技术优势:公司控股子公司西南药业是中国西南地区唯一的麻醉药及精神类药品定点生产企业。是中国第一个口服缓释制剂的诞生地,获中国首个大输液GMP证书,西南药业的缓控释技术、速释技术、滴丸和缓释滴丸技术处于国内领先地位,小针剂为全国各大医院放心使用的“西南第一针”。 |

|

|

销售网络优势:公司医药商业系统是西部地区药品经营业态最完善、综合实力前三强的大型医药商业体系,经营品规达5万余个,涵盖药品批发、配送、零售、进出口等业务,业务覆盖川渝100多个市、区、县,2万多个直接配送终端,拥有立足川渝、辐射全国重点城市的强大市场网络。 |

|

|

产品种类优势:公司拥有中西药品种批文1242个,其中化药品种批文552个,中药品种批文690个,全国独家生产品种86个、获得国家专利278项、驰名商标2项。2022版国家医保目录中,公司纳入品种共413个(742个批准文号),其中甲类药品225个,乙类药品188个。 |

|

|

品牌优势:公司"太极"(TAIJI)为中国首批驰名商标,OTC品牌药企第一名;"桐君阁"为百年老字号,桐君阁传统丸剂制作技艺已进入国家"非物质文化遗产"保护名录。 |

资料来源:观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。