一、概述

铝压延产品按形状和厚度主要分为铝板、铝带、铝箔三种。一般来说,厚度大于0.2mm为铝板带材,厚度小于或等于0.2mm为铝箔材;铝板材为平直外形,铝带材和铝箔为卷形。铝板带箔凭借其具有的质量轻、比强度高、耐腐蚀、易加工、便于回收、节能减排、绿色环保等优异的性能特点,应用领域正不断延伸,例如交通运输领域“以铝代钢”(如汽车结构件),建筑行业“以铝代木”(如建筑装饰)、“以铝代石”(如建筑幕墙),包装领域“以铝代塑”(如食药品包装)等。随着人们生活品质提升和消费升级,铝板带箔应用领域将继续扩大。

二、我国铝板带箔材行业发展概况

1、我国铝板带箔材行业总产量、产能较大

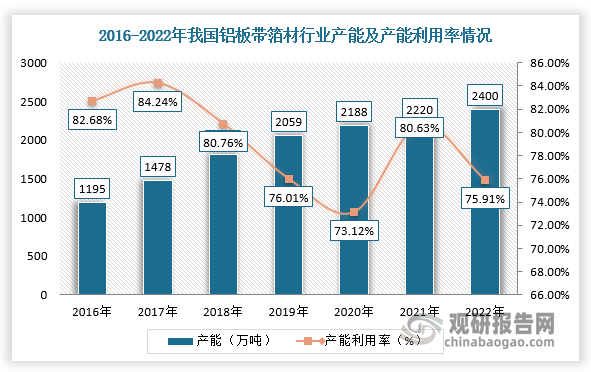

根据观研报告网发布的《中国铝板带箔材行业发展现状研究与投资前景调研报告(2022-2029年)》显示,受益于下游市场需求推动和自身生产技术能力的提升,我国铝板带箔材行业产能保持逐年增长的态势。根据数据显示,2022年中国铝板带箔产能2400万吨,同比增加8.11%,产能利用率达75.91%。

数据来源:观研天下整理

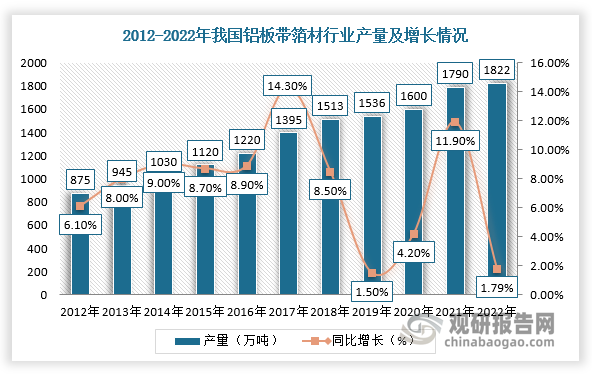

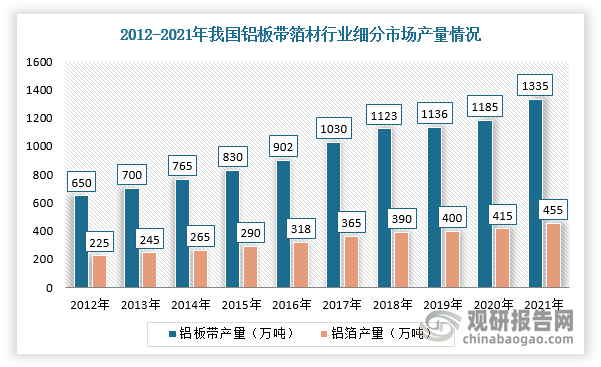

同时,铝板带箔作为一种节能型的新材料,具有重量轻、强度高等特点,有利于减少尾气排放和减轻汽车重量,越来越受到国家及新能源车企的青睐,这为行业市场注入新活力,进而带动产量持续增加。根据数据显示,2021年我国铝板带箔材行业总产量达到1790万吨,同比增长11.9%,2010-2021年复合增长率约为8.6%,2022年产量达到1822万吨,同比增加1.79%。在细分市场方面,2021年我国铝板带产量1335万吨,铝箔产量为455万吨。

数据来源:观研天下整理

数据来源:观研天下整理

现阶段,我国能实现年产量20万吨以上的铝板带箔生产企业相对有限。根据相关资料可知,2021年我国铝板带箔产品年产量20万吨以上的企业主要有六家。

铝板带箔主要企业产量

| 企业名称 | 2021年产量情况 | 铝板带箔产品主要下游行业 |

| 南山铝业 | 热轧卷109.48万吨、冷轧卷82.56万吨、铝箔4.92万吨 | 交通运输、包装、建材等 |

| 明泰铝业 | 铝板带96.62万吨、铝箔19.08万吨 | 交通运输、包装、家电等 |

| 鼎胜新材 | 空调箔28.48万吨、单零箔15.90万吨、双零箔13.33万吨、普板带8.76万吨及电池箔5.78万吨 | 交通运输、包装、家电等 |

| 华峰铝业 | 复合料16.30万吨、非复合料8.93万吨及电池料2.01万吨 | 交通运输、机械设备、家电等 |

| 常铝股份 | 铝箔制品25.16万吨 | 交通运输、家电等 |

| 东阳光 | 中高压化成箔4140.39万平方米、亲水箔13.17万吨、钎焊箔4.18万吨、电子光箔3.24万吨 | 电子、交通运输等 |

数据来源:观研天下整理

2、国内需求旺盛

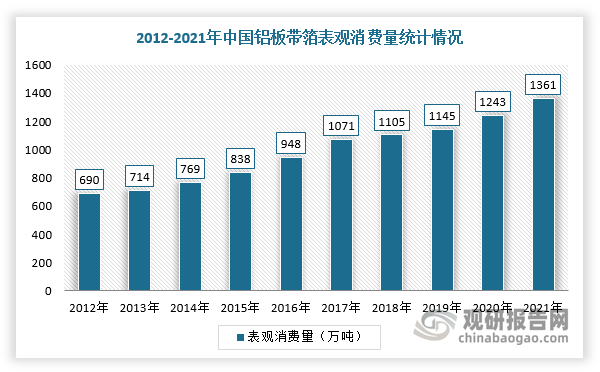

我国铝板带箔材行业需求量持续增长以及相应产品自给能力也不断提升。按照表观消费量(即:国内产量-出口量+进口量)计算,2021年,我国铝板带箔材行业表观消费量1403万吨,2010-2021年期间的年复合增长率达到7.6%,2021年表观消费量约占国内产量的78.4%。

数据来源:观研天下整理

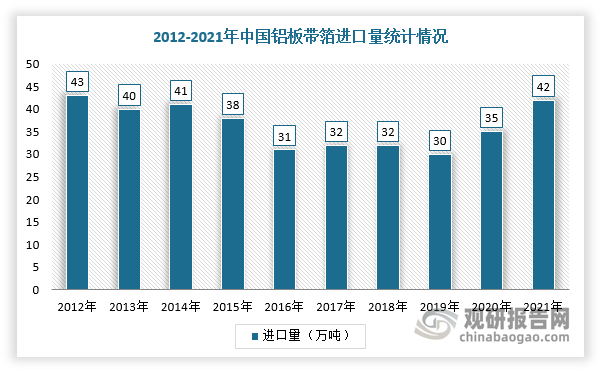

目前,我国虽然每年需要向境外采购30-50万吨高端铝板带箔来用于国内不能充分自给领域,但进口量占表观消费量的比例呈下降趋势,并且随着国内铝板带箔材行业技术进步、产品质量提升较好地满足了需求的不断提升。根据数据显示,我国铝板带箔材行业进口数量从2010年约48万吨降至2021年约42万吨,进口率(进口量/表观消费量)由7.6%降至3.0%。

数据来源:观研天下整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。