数控又称为切削工具,是机械制造中用于的工具,是指机械制造中用于切削加工的工具,主要由数控刀片、刀垫、夹紧元件以及刀体组成。数控刀具凭借着规格多样、切削速度快、加工周期短等特点广泛应用于汽车制造、工业模具、机械设备等领域。

数控刀具根据结构不同,可分为金属切削、镶片刀具、机夹刀具、复合刀具;根据加工方式不同,可分为车刀、铣刀、拉刀、孔加工刀具;根据材料不同,可分为金属陶瓷硬质合金、立方氮化硼和聚晶金刚石刀具。

根据观研报告网发布的《中国数控刀具行业现状深度调研与发展战略预测报告(2022-2029年)》显示,刀具是机械加工中不可或缺的一环。自2015 年以来,我国刀具销售逐年走强,到2018 年刀具消费规模达到421亿元,但2019 年受国际环境与汽车等下游行业持续下行的影响,刀具消费额有所下滑,下滑至393亿元。进入2020市场开始回暖,2021 年下游需求持续旺盛,全年刀具消费达 477 亿,创历史新高。

数据来源:中国机床工具工业协会,观研天下整理

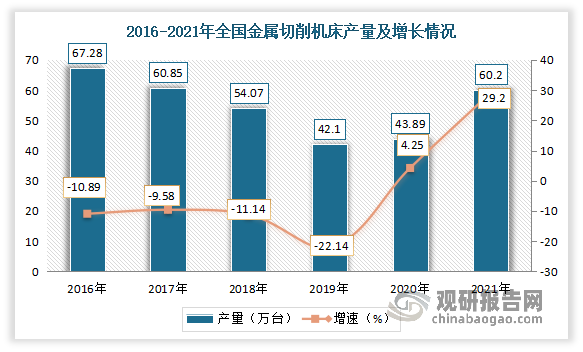

数控刀具是数控机床的重要零部件。在经历2016-2019年逐年下降后,进入2020年,我国金属切削机床产量开始回暖。数据显示,2020年我国数控金属切削机床产量为43.89万台,同比增长4.25%。2021年我国数控金属切削机床产量为60.2万台,同比增长29.2%,产量保持增长。

数据来源:观研天下整理

目前数控机床大势所趋,将持续带动数控刀具规模增长。一是随着我国制造业的发展和进步,市场上的产品规格不断丰富,市场对于高精度、高效 率切削的需求日趋旺盛。二是根据《中国制造 2025》,提出从制造业大国向制造业强国转变,最终实现制造业强国的目标,而机床是工业之母,是实施制造强国战略的有力抓手,因而将高档数控机床列为大力推动突破发展的重点领域之一,国家和有关部门陆续制定了一系列产业政策以支持数机床的发展。使得金属切削机床数不断增加,从而导致数控刀具规模不断扩大,预计到2022年,其国内市场规模将接近600亿元,行业发展空间巨大。

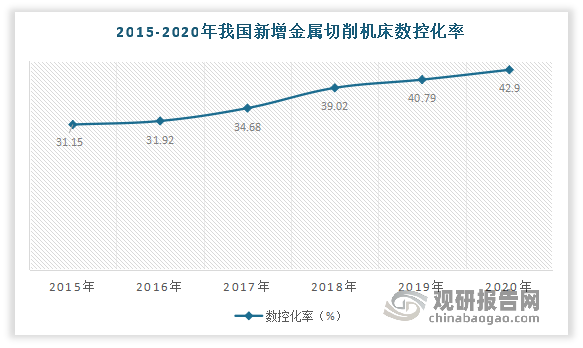

而虽然截止到2020年,我国新增金属切削机床数控化率从 2015 年的31.15%已提升到了42.9%,但还只相对于国际上制造业强国机床数控化率 60%以上水平,因此我国金属切削机床的数控化程度的提升空间很大。而数控刀具作为数控金属切削机床的易耗部件,随着产业结构的升级,无论是存量机床的配备需要,还是每年新增机床的增量需求,都将带动数控刀具的消费需求。

数据来源:中国机床工具工业协会,观研天下整理

国产化进程加速。由于国外数控刀具行业起步时间早,技术、资金、经验储备力量强,因此我国数控刀具市场中国外企业占据着较大市场份额。但近年来随着国内刀具企业不断引进消化吸收国外先进技术,研究成果和开发生产能力得到了大幅提升,国产刀具向高端市场延伸,凭借产品性价比优势,已逐步实现对高端进口刀具产品的进口替代。根据中国机床工具工业协会统计数据,2021年我国刀具市场总消费规模约为 477亿元,进口刀具规模为 138 亿元。而绝大部分是现代制造业所需的高端刀具。且2021年进口刀具占总消费的比重已从2016年的 37.2%下降至 28.9%。而这表明我国数控刀具的自给能力在逐步增强,进口替代速度加快。

但未来国产替代空间仍可观。有数据显示,2021 年我国硬质合金刀片进口规模约 90 亿,国产化率约 37.3%,还不到 50%;另外整体硬质合金刀具进口规模约 48 亿,国产化率也只有 58.7%左右。因此整体来看,我国硬质合金刀具国产化率仍有提升空间。预计随着国产技术持续提高,新建产能逐步释放,会逐步实现进口替代。

资料来源:观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。