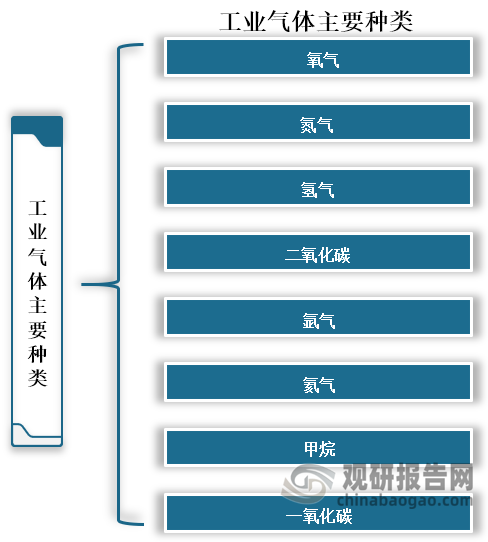

工业气体是一种瓶装压缩液态气体,在常温常压下呈气态,气体种类繁多,主要用于各种工业制造方面。主要包括氧气、氮气、氢气、二氧化碳、氩气、氦气、甲烷和一氧化碳等,其中氩气是一种惰性气体,具有高密度、低沸点和高稳定性等特点,被广泛用于保护气体、照明、医疗等领域。

资料来源:观研天下整理

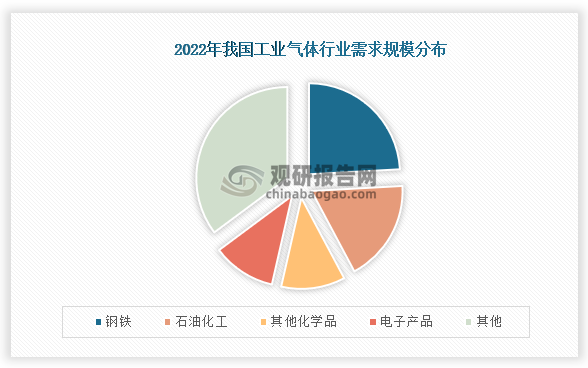

工业气体是现代工业的基础原材料,广泛应用于钢铁冶炼、石油加工、航空航天、汽车、电子、新材料、光伏等多个领域。具体从需求规模来看,钢铁行业需求量最多,占比为24%;其次是石油化工,占比为18.00%;第三是电子产品,占比为11.20%。

数据来源:观研天下整理

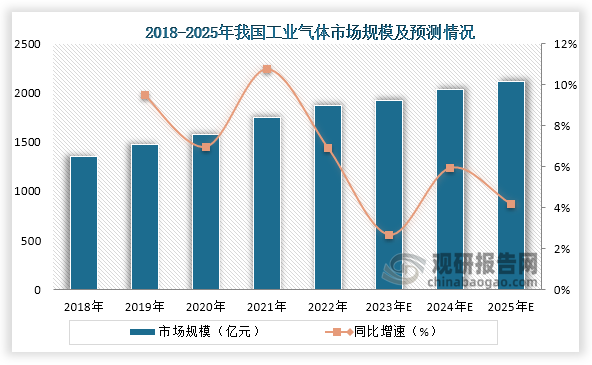

随着我国工业领域的快速发展,使得工业气体需求量增长,也为工业气体带来了发展机遇。数据显示,2022年我国工业气体市场规模达到了1871亿元,同比增长6.9%,预计到2025年市场规模将达到2120亿元。

数据来源:观研天下整理

企业方面来看,当前我国工业气体相关上市企业主要有杭氧股份 (002430)、金宏气体 (688106)、凯美特气 (002549)和华特气体 (688268)等。

我国工业气体行业相关上市企业情况

|

公司简称 |

成立时间 |

竞争优势 |

|

杭氧股份 (002430) |

2002-12-18 |

技术优势:公司在技术上引领着我国空分设备行业的发展,在空分设备产品国内市场占有率上始终保持同行业首位,产品主要性能指标达到世界领先水平。 |

|

规模优势:在全国及海外投资设立了61家专业气体公司,提供园区管网供气、管道气、大宗液体、瓶装气等服务,总制氧能力超320万Nm3/h。 |

||

|

金宏气体 (688106) |

1999-10-28 |

专利优势:公司共取得各项专利279项,其中发明专利48项,主持或参与起草国家标准18项。 |

|

产品品种优势:公司在产品品种方面,公司生产经营的气体涵盖特种气体、大宗气体和燃气三大品类,具体品种达100种以上,气体产品品种丰富,供应方式灵活,可较好地满足新兴行业气体用户多样化的用气需求。 |

||

|

凯美特气 (002549) |

1991-06-11 |

质量优势:企业已通过ISO9001质量体系认证、ISO14001环境体系认证、ISO18000职业健康安全体系认证及HACCP食品卫生安全认证。 |

|

技术优势:公司是国家第一批“专精特新”小巨人企业,已多次被评为“高新技术企业”,以循环经济节能降耗、资源综合利用以及科技创新为目标,通过自主研究创新,拥有二氧化碳、氢气、可燃气体、电子特种气体超高提纯及气体分离等多项专利,是科技部和湖南省科技厅认证的技术双高企业,得到科技部创新基金的支持,是国家新产品重点发展企业。 |

||

|

华特气体 (688268) |

1999-02-05 |

产品种类优势:由于气体产品的特殊性,每一产品的经营均需取得相应的危化品经营许可等资质,公司取得的生产、经营资质覆盖产品种类超过 100 种,是国内经营气体品种最多的企业之一,能有效满足客户多品种、一站式需求,产品种类优势明显。 |

|

技术优势:公司已获授权专利87项、参与制定28项国家标准,承担了国家重大科技专项(02专项)中的《高纯三氟甲烷的研发与中试》课题、广东省教育厅产学研结合项目《半导体材料用氟碳系列气体产品的开发与应用》、广东省战略性新兴产业区域集聚发展试点重点项目《平板显示器用特种气体》等重点科研项目。 |

资料来源:公司资料、观研天下整理

从企业业绩来看,2021年前三季度到2023年前三季度杭氧股份和金宏气体营业收入一直为增长趋势,凯美特气和华特气体在2023前三季度营业收入下降,而归母净利润方面除金宏气体之外,其他企业均下降。

资料来源:公司资料、观研天下整理

资料来源:公司资料、观研天下整理(XD)

观研天下®专注行业分析十一年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国工业气体行业发展趋势研究与投资前景预测报告(2024-2031年)》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。