1、行业概述及产业链图解

丙烯酸是重要的有机合成原料及合成树脂单体,是聚合速度非常快的乙烯类单体。大多数用以制造丙烯酸甲酯、乙酯、丁酯、羟乙酯等丙烯酸酯类,通过均聚或共聚制备高聚物,用于涂料、粘合剂、固体树脂、模塑料等。在橡胶合成、涂料制备、制药工业、经纱上浆料、胶粘剂、水稠化剂、铜版纸涂饰剂、水质处理剂等方面也有应用。

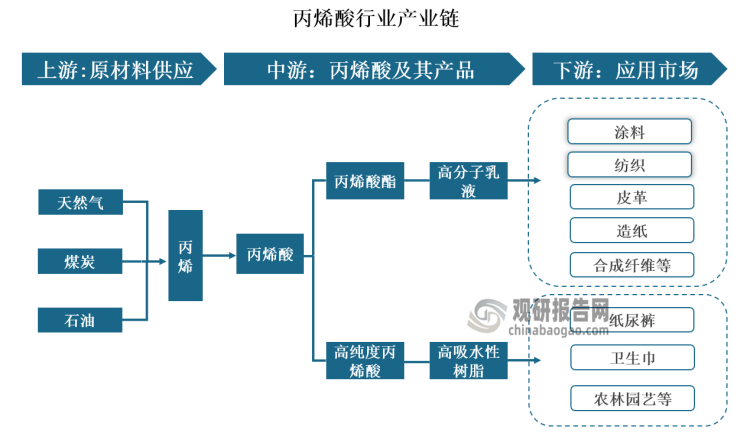

从产业链来看,丙烯酸行业产业链上游主要为天然气、煤炭、石油等合成丙烯的原材料供应,产业链中游为生产丙烯酸及其产品,包括生产高分子乳液、胶黏剂的丙烯酸酯和高吸水性树脂的高纯度丙烯酸,产业链下游为丙烯酸的终端应用市场,其中丙烯酸酯可用于涂料、纺织、皮革、造纸、合成纤维等,高纯度丙烯酸用于纸尿裤、卫生巾、农林园艺等。

资料来源:公开资料、观研天下整理

产业链上游主要企业有中国石油、中国海油、广汇能源、中国石化、贝肯能源、海油工程等,产业链中游主要企业有卫星化学、昇科化工、扬子巴斯夫、上海华谊、台塑宁波、万华化学等,产业链下游主要企业有东来技术、凤竹纺织、AMAC皮革、可靠股份、百亚股份等。

资料来源:公开资料、观研天下整理

2、行业中游产能及下游应用占比情况

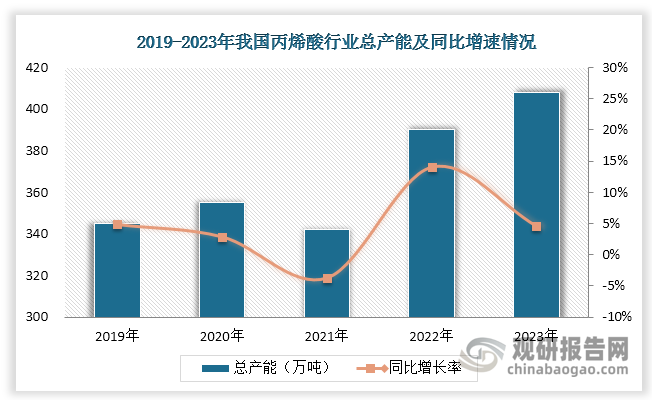

近年来,我国丙烯酸行业产能保持扩张趋势,目前丙烯酸行业集中度高,国内丙烯酸生产企业共16家,产能主要集中在头部7家企业,分别为卫星化学、昇科化工、扬子巴斯夫、上海华谊、台塑宁波、万华化学和江苏三木。数据显示,2023年丙烯酸全国总产能达408万吨,产能较2022年增长幅度约4.62%。

资料来源:公开资料、观研天下整理

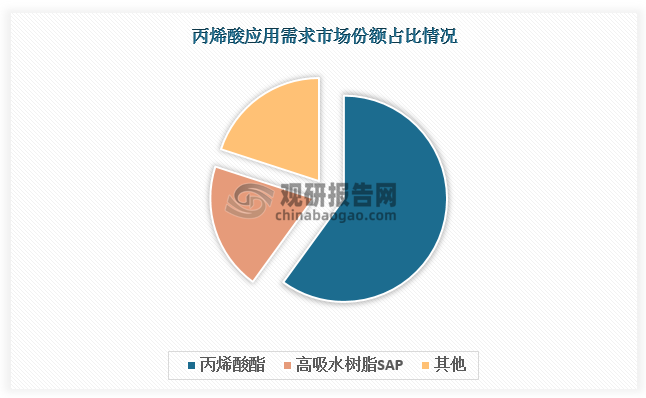

在丙烯酸的各种主要应用领域中,丙烯酸酯的需求占比最高,达到了60%,其次为高吸水树脂SAP,其需求占比为20%。

资料来源:公开资料、观研天下整理

3、行业主要企业及其竞争优势

我国丙烯酸行业主要企业有卫星化学、万华化学、扬子巴斯夫,其竞争优势对比如下:

|

公司名称 |

成立时间 |

主营业务 |

竞争优势 |

|

卫星化学股份有限公司 |

2005年 |

丙烯酸、丙烯酸甲酯、丙烯酸乙酯、丙烯酸正丁酯、丙烯酸异辛酯、丙烯酸及酯类重组分、织物涂层胶、高吸水性树脂、喷水(汽)织机防水浆料、小雪胶片的生产,不带储存经营危险化学品,聚丙烯、对羟基苯甲醚、2-辛醇、化工机械设备、零配件、辅材料的批发及其进出口业务、分包装业务。以上商品不涉及国营贸易、进出口配额许可证、出口配额招标、出口许可证等专项管理的商品。 |

产业链优势:2019年4月29日公告,浙江省能源集团有限公司与公司决定建立战略伙伴关系,研究和推进构建氢能产业链,签订《浙江省能源集团有限公司与浙江卫星石化股份有限公司战略合作框架协议》。根据《浙江省氢能产业发展的若干意见(征求意见稿)》,浙江省加氢站建设示范试点由浙能集团牵头,探索加氢站安全标准体系建设,到2022年依托综合供能服务站建成加氢示范站20座,开展液氢制备、储运、加注、供应完整产业链示范,建立一体化液氢综合体系。浙能集团发挥其省属能源企业全产业链优势,依托综合供能站建设,布局覆盖全省的氢能供给网络。卫星石化发挥其工业副产氢富余优势,为浙能集团氢能供应提供保障,并双方优先探索更深层次的氢能开发合作模式。 |

|

产能优势:公司始终坚持科技创造未来,通过工艺优化与技术改进,以成本引领生产;通过创新驱动与自主研发,以技术引领行业;通过智慧营销与专业运营,以管理引领市场,鼓励技术创新、管理创新、研发创新。报告期内,公司成功实现连云港石化有限公司年产 40 万吨聚苯乙烯装置和年产 10 万吨乙醇胺装置一次开车成功并保持良好运行;年产 1,000 吨 α-烯烃工业试验装置开车成功;POE 装置快速推进;电极粘合剂 PAA 项目取得阶段性成果。公司不断充实的技术研发队伍,构建卫星科技创新体系。 |

|||

|

规模优势:公司是国内领先的轻烃产业链一体化生产企业,在功能化学品、新能源材料、高分子新材料三大领域展现新的动能,拥有国内首套进口乙烷综合利用装置、首套丙烷脱氢装置、国内最大的丙烯酸生产装置,HDPE、EO、EG、SAP、聚醚大单体、双氧水等多个产品产能位居国内前列,产品广泛应用于航空航天、新能源汽车、电子芯片、农林养护、健康护理等领域。 |

|||

|

万华化学集团股份有限公司 |

1998年 |

安全生产许可证范围内危险化学品的生产;食品添加剂的研发、生产和销售;许可证范围内铁路专用线经营;丙烷、正丁烷的带有存储设施的经营、仓储经营;聚氨酯及助剂、异氰酸酯及衍生产品的开发、技术服务及相关技术人员培训;批准范围内的自营进出口业务;化工产品的研发、生产、销售及技术服务咨询。 |

运营优势:万华将卓越运营作为发展的基础,科学整合创新资源,通过研究、借鉴全球先进管理理念以及国内外大中型企业的最佳实践,不断完善公司管理体系,形成了万华特色的卓越运营体系。公司搭建多维绩效评价框架,兼顾短期经济效益和长期战略价值,助力各业务高效能可持续发展。2022年,公司重新梳理制度(采、销、运)和流程,提升卓越运营能力;S4/HANA系统全面上线并覆盖国内48家、海外12家公司,实现全球仓储、物流可视化,搭建集团电商、供应商数字协作平台;生产方面持续提升智能制造水平,装置运行更加稳定与安全。 |

|

技术优势:万华化学已经建立起了完善的流程化研发框架和项目管理机制,形成了从基础研究、工程化开发、工艺流程优化到产品应用研发的创新型研发体系,拥有“先进聚合物国家工程研究中心”、“国家认定企业技术中心”、“国家技术标准创新基地(化工新材料)”及8个“国家认可分析实验室”等研发平台。2022年,各园区装置持续进行工艺优化升级,MDI、TDI等核心制造技术进一步突破;引进技术持续补短板,聚烯烃装置通过新产品开发能力提升和工艺优化,产品溢价能力提升。尼龙12、硅共聚PC等卡脖子关键材料产业化成功,10余项技术完成中试验证。产品进入高端医疗和光学领域,产品线不断完善。布局新能源赛道,建立了电池材料生态圈,打造新能源电池、汽车内饰、改性材料等一体化解决方案,开展了多个CO2减排及综合利用等前瞻性技术的研究。 |

|||

|

资金优势:018年5月9日公告,公司拟通过发行股份的方式对控股股东万华化工实施吸收合并。万华化工100%股权净资产账面值21.11亿元,预估值为522.12亿元,预估增值率为2,373.32%。公司拟合计发行新股17.16亿股,每股发行价格为30.43元。交易后,万华化工旗下化工类资产将整体注入公司,万华化学将合计拥有210万吨MDI产能,跃居全球第一大MDI生产商。 |

|||

|

上海华谊集团股份有限公司 |

1990年 |

化工产品(危险化学品按许可证许可的范围经营)、塑料、涂料、颜料、染料等相关产品的批发、进出口、佣金代理(拍卖除外)及相关配套业务;研发、生产轮胎、力车胎、胶鞋及其他橡胶制品和前述产品的配件、橡胶原辅材料、橡胶机械、模具、轮胎橡胶制品纲丝;销售自产产品。 |

品牌优势:根据上海市政府强强联合、组建企业集团的要求,建厂于上世纪20年代,国内最早生产轮胎的上海大中华橡胶厂和上海正泰橡胶厂组建了“上海轮胎橡胶(集团)公司”。1992年5月,公司成为国内轮胎行业首家发行AB股的上市公司,更名为“上海轮胎橡胶(集团)股份有限公司”;2007年5月,为进一步提升集团品牌知名度,因循国际国内品牌名与公司名一致的做法,更名为“双钱集团股份有限公司”;2016年8月,公司控股股东完成整体上市后,轮胎板块独立组建为“双钱轮胎有限公司”,2017年7月,更名为“双钱轮胎集团有限公司”。公司的创业者于1929年和1935年分别创立了我国橡胶行业民族品牌“双钱”和“回力”,将引进技术与自主创新相结合,研发制造了中国轮胎行业的多个领先,培育和带动了中国轮胎产业的发展. |

|

销售优势:公司享有自营进出口权,产品销往国外一百多个国家和地区,国内市场覆盖各省、市和自治区,同时为中集集团、郑州宇通、厦门金龙、沃尔沃等30余家汽车制造厂配套,并进入欧美原配胎市场,与SCHMITZCARGO、Caterpillar、Autocar、UTILITYTRAILER等著名汽车厂商的卡车、校车、工程机械车辆配套,而且还进入了以J.B.HUNT等著名物流公司为代表的欧美主流市场。 |

|||

|

规模优势:公司在国内拥有四大生产基地,分别为建厂于2004年的双钱集团(江苏)轮胎有限公司、建厂于2007年的双钱集团(重庆)轮胎有限公司、建厂于2011年的双钱集团(安徽)回力轮胎有限公司和2014年完成控股的双钱集团(新疆)昆仑轮胎有限公司。公司拥有国家级技术中心,技术研发力量雄厚,在引进吸收国外先进技术的基础上,注重提高自主创新能力。全钢载重子午胎现有60多种规格、近500个品种,产品质量稳定可靠。公司积极实施品牌战略,培育和发展自主品牌,“双钱”品牌荣膺“中华老字号”称号。 |

资料来源:东方财富网、观研天下整理(DSY)

观研天下®专注行业分析十一年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国丙烯酸行业发展趋势分析与未来投资预测报告(2024-2031年)》

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。