一、行业概述

扫地机器人又叫懒人扫地机,是一种能对地面进行自动吸尘的智能家用电器,能凭借一定的人工智能,自动在房间内完成地板清理工作。扫地机器人的工作原理是先进行环境识别,再制定清洁方式。在环境识别上主要包含两个方面:一是对房间大小的整体扫描记录,通过对房间大小、家具摆放等进行记录扫描形成房间的定置图并存储在其微电脑里,然后再通过天花板卫星定位系统,制定相应的工作计划;二是对地面垃圾的识别,它可通过红外感应,识别地板上垃圾的种类,然后决定是用吸或用扫或用擦的方式进行清理。在清洁方式上,对于扫地机器人来说,其会内置多种清洁方式,比如直线型,沿边打扫型,螺旋型,交叉打扫,重点打扫等,一般微电脑会根据感应到的垃圾种类,垃圾的数量等来决定需要的清洁方式。

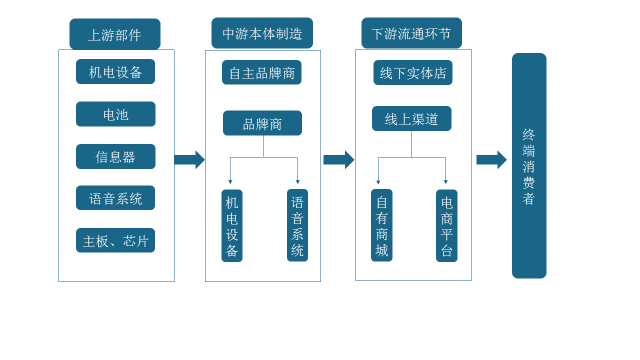

我国扫地机器人产业链上游部件主要包括机电设备、电池等零部件;中游本体制造主要是两类企业:一类是自主品牌商,另一类是给国外品牌做ODEM和OEM代工的企业;下游为销售渠道商,流通渠道主要有线下实体店和线上渠道,其中线上渠道包括电商平台和自有商城。

扫地机器人行业产业链示意图

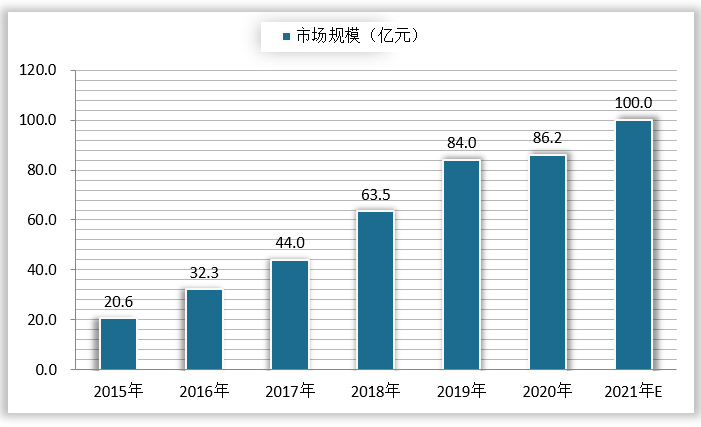

据观研报告网发布的《2021年中国扫地机器人市场分析报告-行业发展现状与发展规划研究》 显示,近几年,随着我国居民生活水平的提高和懒人经济的兴起,我国扫地机器人受到了许多人的青睐,其市场规模也从2015年的20.6亿元增长到2020年的86.2亿元,依此态势,预测今年我国扫地机器人市场规模将突破百亿元。

2015-2020年我国扫地机器人市场规模情况

数据来源:观研天下数据中心整理

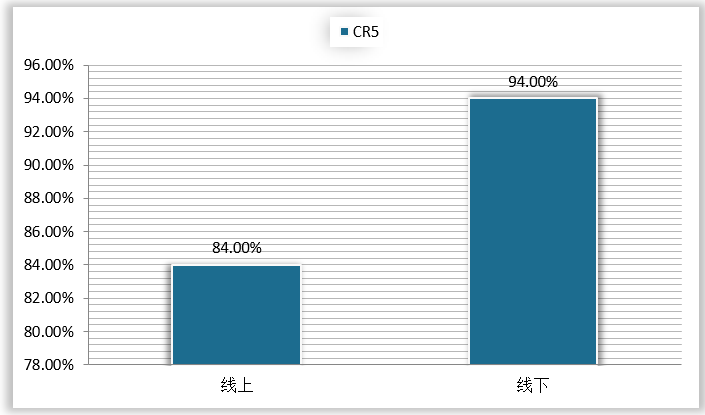

二、市场集中度

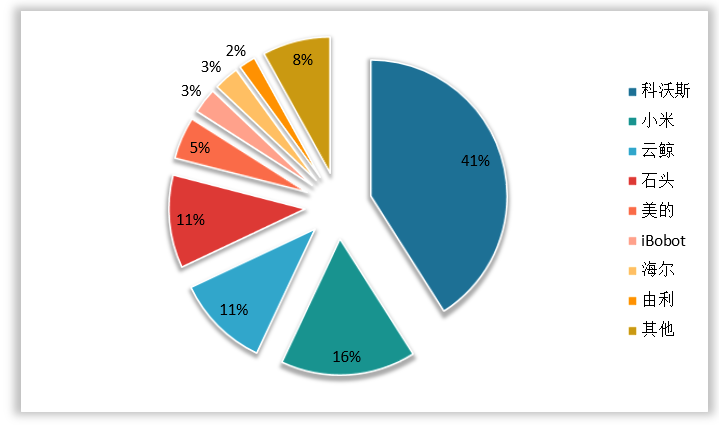

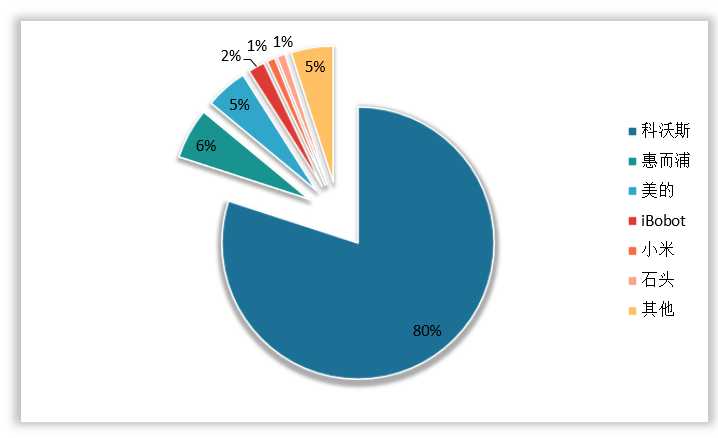

我国扫地机器人行业的市场集中度是较高的,头部企业占据大份额。2020年我国扫地机器人前十品牌企业的总市场份额达到90%以上;其中,线上排名前五品牌企业市场份额合计为84%;线下排名前五品牌企业市场份额合计高达94%。

2020年我国扫地机器人行业市场集中度情况

资料来源:观研天下整理

资料来源:观研天下整理

从具体的品牌份额占比情况来看,2020年我国线上销售渠道市场份额占比排名前五的品牌分别是科沃斯(41%)、小米(16%)、云鲸(11%)、石头(11%)和美的(5%);线下市场份额占比排名前五的品牌分别是科沃斯(80%)、惠而浦(6%)、美的(5%)、iBobot(2%)和小米(1%)。比较来看,线上市场品牌比线下市场品牌格局更为分散,这主要是因为我国电商和物流较为发达,大部分厂商仅开通线上销售模式,未将精力放在线下销售,所以线下市场上头部品牌企业科沃斯一家就占据80%的份额。

2020年我国扫地机器人行业线上销售渠道市场份额情况

数据来源:观研天下整理

数据来源:观研天下整理

2020年我国扫地机器人行业线下销售渠道市场份额情况

数据来源:观研天下整理

数据来源:观研天下整理

三、竞争格局

1、销售渠道

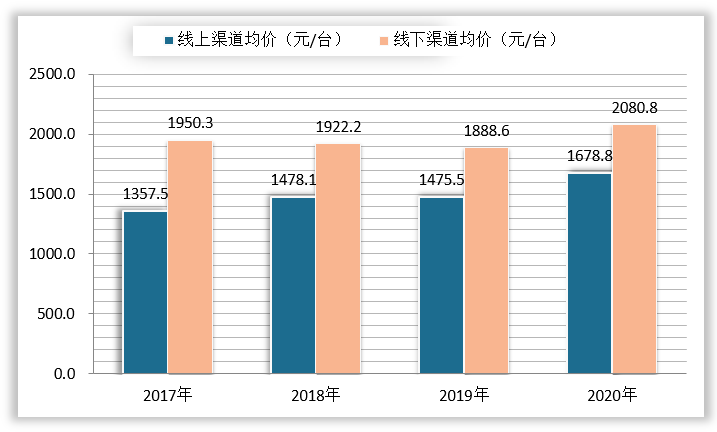

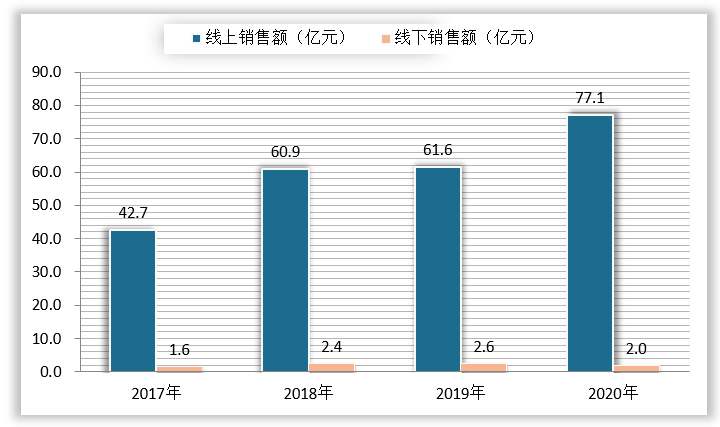

从我国扫地机器人行业的销售渠道竞争格局来看,在我国市场上线上销售渠道比线下销售渠道更占优势。就价格来看,近几年,线上渠道均价比线下渠道均价要低,2020年线下销售渠道均价为2080.8元/台,线上销售渠道均价为1678.8元/台。就销售额来看,2017-2020年我国扫地机器人的线上销售额要远高于其线下销售额,2020年线下销售额为2.0亿元,线上销售额为2.0亿元77.1亿元。

2017-2020年我国扫地机器人线上、线下销售渠道均价情况

资料来源:公开资料整理

资料来源:公开资料整理

2017-2020年我国扫地机器人线上线下销售额情况

资料来源:公开资料整理

资料来源:公开资料整理

当前我国扫地机器人行业线上销售额占据市场总销售额的大部分,线上销售市场上品牌间的竞争也十分激烈。相较于2019年的市场来看,2020年各品牌份额变动较大,其中云鲸和由利是其中增长较快的品牌,市场份额占比波动较大。

2、品牌企业

从扫地机器人品牌竞争格局来看,寡头垄断的格局较为明显,其中主要头部品牌包括科沃斯、小米、云鲸、石头科技、美的等。业务上看,科沃斯、石头科技和云鲸是以扫地机器人为主营业务;专利上,云鲸的专利项较少,不占优势;产品价格上,小米和美的主要走性价比路线,科沃斯、石头科技和云鲸则主要布局中高端市场。

2020年我国扫地机器人行业主要品牌企业情况

| 名称 | 成立时间 | 主营业务类型 | 扫地机器人专利 | 扫地机器人系列产品 | 扫地机器人渠道布局 | 价格区间(元/台) |

| 科沃斯 | 1998年 | 服务机器人、智能生活电器等 | 262项 | 地宝系列 | 线上+线下 | 1499-5599 |

| 小米 | 2010年 | 智能手机、智能家居等 | 196项 | 米家 | 线上+线下 | 749-6006 |

| 石头科技 | 2014年 | 扫地机器人、手持吸尘器等 | 280项 | T4、T7、T7Pro、T7S | 线上+线下 | 1699-4799 |

| 云鲸 | 2016年 | 扫地机器人等 | 36项 | 小白鲸 | 线上+线下 | 4299 |

| 美的 | 1868年 | 空调、智能家居等 | 387项 | M6、M7、S8等 | 线上+线下 | 649-3199 |

资料来源:观研天下整理

在我国扫地机器人主要上市品牌企业中,石头科技的扫地机器人业务占比最高,超过90%;同时其毛利润也是较高的,为51.75%。相比之下,小米和美的的扫地机器人业务占比较少,分别为27.40%和7.24%。

2020年我国扫地机器人行业上市品牌企业经济效益情况

| 名称 | 扫地机器人业务占比 | 扫地机器人业务营收(亿元) | 扫地机器人业务营收同比增速 | 扫地机器人业务毛利润 |

| 科沃斯 | 58.55% | 43.05 | 17.79% | 48.01% |

| 小米 | 27.40% | 674 | 8.60% | 12.80% |

| 石头科技 | 97.47% | 44.16 | 11.56% | 51.75% |

| 美的 | 7.24% | 215.89 | -14.30% | 19.88% |

资料来源:观研天下整理

小米和美的两家品牌企业属于扫地机器人行业的跨界品牌企业,其整体竞争力不如科沃斯、石头科技以及云鲸为代表的专业品牌。

科沃斯是我国较早布局扫地机器人行业的品牌企业,其已经在服务机器人领域研发投入和技术积淀多年。科沃斯作为国内扫地机器人市场的拓荒者,具有先发优势,份额也常年在40%以上,在国内市场上处于龙头地位,同时科沃斯也在美、欧、日等海外市场均有布局。2020年5月,借助“懒人经济”和“宅经济”之风,科沃斯股价巅峰时期市值超过1400亿元;但是在今年下半年,科沃斯市值开始回落,市值较巅峰时期缩水超500亿元。

石头科技则是依靠着小米成长起来的,小米是石头科技的投资方,早在2016年小米就投资了石头科技,还追加多轮投资,而石头也在一定程度上依赖着小米的渠道和分销平台。2016年石头科技推出首款产品为小米代工的米家扫地机器人,此时的石头科技还没有自己的产品线,到2017年石头科技才有了自己的产品线,到是到了2021年,石头科技的自主品牌营收占比已超90%。今年6月份,石头科技股价一度冲高至1492.93元,被市场称为“疯狂的石头”,但是近几个月,石头科技股价自高点回落近40%。

从科沃斯和石头科技的科研投入来看,石头科技更注重科技研发投入,其科研费用占比也是在逐渐上升。相比之下,科沃斯从2019年之后其科研费用便停滞不前,占比逐渐下降。

2018-2021年H1科沃斯、石头科技科研费用占比

数据来源:观研天下整理

数据来源:观研天下整理

云鲸立于2016年10月,是我国一家立足家用机器人领域,致力于研发革命性科技产品的后起之秀品牌企业。在成立之初云鲸瞄准了市面上大多只有“扫”而不具备“拖”功能的机器人,发力与“拖地”这一场景,于2020年推出了拥有清洗拖布功能的拖扫一体机器人“小白鲸”,并凭借该款单款产品,占领了市场11%的份额。

四、发展前景

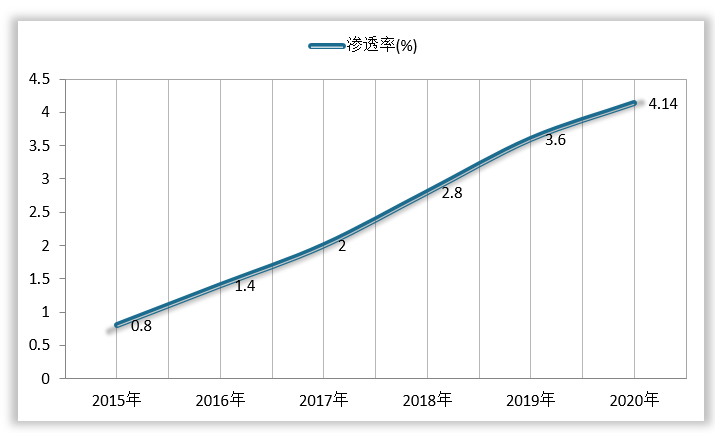

随着我国居民人均可支配收入的增加和广大人民群众生活水平的提高,我国扫地机器人的市场渗透率也在逐渐提高,但是在2020年渗透率也只有4.14%,相较于海外市场的10%和美国为15%而言,还是偏低。然而根据国家统计局最新数据显示我国城镇化率为63.89%,城镇家庭数量约有3.15亿个,因此,我国扫地机器人的市场发展空间较大。

2015-2020年我国机器人市场渗透率情况

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

另外,尽管目前扫地机器人行业头部公司已经占据接近90%的市场份额,但是其资本市场依旧热情高涨。据企查查数据显示,2020年我国扫地机器人行业融资已超过30起;截止到今年10月,扫地机器人行业融资已经超过10起。未来我国扫地机器人行业发展前景广阔,近期我国北京证券交易所的开放,也将成为我国扫地机器人行业发展的一大机遇。(LQM)

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。