工业硅又称金属硅,是一种化工原料,由硅石和碳质还原剂在矿热炉内冶炼成的产品,主成分硅元素的含量在98%左右(近年来,含Si量99.99%的也列在金属硅内),其余杂质为铁、铝、钙等。工业硅因用途不同而划分为多种规格,按照准金属硅中铁、铝、钙的含量,可把准金属硅分为553、441、411、421、3303、3305、2202、2502、1501、1101等不同的牌号。

工业硅种类多样,主要包括硅铁、准金属硅、硅锰、硅铝、钡锰钛铁、硅锰钒铁、硅铝钡铁、硅铝铁、硅钙、硅钢板、铝硅合金、镍铬-镍硅热电偶丝、锰硅合金、稀土硅钙钡、硅钙合金、硅钡合金、硅铬合金、镁硅合金、锗硅合金、硅钴、硅青铜、铁硅合金、锌硅合金、硅钛铁合金、镍硅合金、铝镁、硅合金、铜硅合金等。

从产业链来看,工业硅行业上游为硅石、洗精煤等原材料、碳素电机等辅料及电力能源;下游主要用于生产有机硅、制取高纯度的晶体硅材料、以及配置有特殊用途的硅铝合金。其中有机硅产品涵盖了硅油、硅橡胶、硅树脂、硅烷偶联剂及气象白炭黑,涉及到建筑材料、电子电器和日化纺织等常见领域;晶体硅产品主要包括太阳能电池片、芯片,主要用于光伏和半导体产业;而铝合金产品是指添加了少量工业硅的铝产品,最重要的用途是汽车制造业。

资料来源:观研天下整理

一、上游产业

目前我国工业硅行业主要有电力、还原剂、电极、硅石等行业,其中电力能源、原材料是最主要部分。数据显示,2021年,我国工业硅行业的生产成本构成中,电力、还原剂、电极、硅石成本分别占比为35%、29%、13%、9%。其中能源消耗、原材料两者占比约为80%。

数据来源:广期所,观研天下整理

1、电力资源

据了解,生产一吨金属硅需要耗电1.3万度,以火电为能源的金属硅单吨碳排放达15.91吨二氧化碳当量,以水电为能源的金属硅单吨碳排放为5.32吨二氧化碳的量。近年着电网工程建设的增加,我国发电总量也在稳定增涨。数据显示,2021年全国发电总量为81122亿千瓦时,同比2020年增涨6.41%。2022年1-6月我国发电量3.96万亿千瓦时,同比增长0.7%。

数据来源:国家能源局,国家统计局,观研天下整理

2、硅石

硅石又称为二氧化硅,是脉石英、石英岩、石英砂岩的总称。我国的硅石储量虽然丰富,但整体质量并不高。有相关数据显示,目前我国常见的硅石资源有石英砂岩、石英岩、天然石英砂岩,三者总和占硅石矿资源的99.07%,而高品质的脉石英仅占石英矿资源的0.93%。

数据来源:观研天下整理

3、石英砂

石英砂是石英石经破碎加工而成的石英颗粒。我国石英岩储量丰富,近年来我国石英砂产量呈现稳定增长态势。数据显示,2020年我国石英砂产量由2016年7365万吨增至8765万吨,年均复合增长率4.4%。

数据来源:观研天下整理

二、中游产业

近年来,在达碳中和、碳达峰的背景下,可再生能源化转型势在必行,从而也带动了大宗原料工业硅的市场规模。数据显示,2020年我国工业硅市场规模由2016年156亿元增至226亿元,估计2021年我国工业硅市场规模在241亿元左右。

产能产量方面,由于工业硅属于高耗能、高排放行业,因此在节能减排的大背景下,国家相关部门陆续出台相关政策,集中在限制工业硅行业新增产能和清退低效电炉,促进行业节能减排,使得产能有所收缩,产量基本保持稳定,但2021年产量实现明显增长。据统计,2021年我国工业硅产能为499万吨,产量为321万吨,产量同比增长25.88%。

数据来源:广期所,观研天下整理

其中从工业硅型号来看,421#、553#工业硅是我国主要的工业硅型号。数据显示,2021年421#工业硅产量占比最大,达到了28%;其次为553#工业硅,产量占比为24%。

数据来源:SMM,观研天下整理

从不同省市来看,新疆、云南、四川、福建、内蒙古是我国工业硅主要生产地区。数据显示,2021年新疆成为我国工业硅第一大产区,产量占全国总量的44%;其次为云南、四川,产量分别占全国总产量的18%和17%。

数据来源:SMM,观研天下整理

需求方面,近年来得益于有机硅下游的不断渗透和多晶硅(光伏产业)的高速发展,我国工业硅表观需求整体上升。但进入2019年以来,我国工业硅表观需求量有所下降。数据显示,2021年需求量为177.65万吨,同比下降4.9%。

数据来源:观研天下整理

三、下游产业

我国工业硅下游主要用于生产有机硅、制取高纯度的晶体硅材料、以及配置有特殊用途的硅铝合金,呈鼎足三分之势。目前我国工业硅下游产品需求增长主要来自于有机硅和多晶硅。有数据显示,2021年我国有机硅需求占比37%,铝合金与多晶硅分别占比27%、25%。

数据来源:SMM,观研天下整理

1、有机硅

由于有机硅的下游产品主要包括硅树脂、硅油、硅橡胶,广泛应用于建筑材料、电子电器和日化纺织等多个行业,因此有机硅目前是我国工业硅最大的消费领域。

有机硅,即有机硅化合物,是指含有Si-C键、且至少有一个有机基是直接与硅原子相连的化合物,习惯上也常把那些通过氧、硫、氮等使有机基与硅原子相连接的化合物也当作有机硅化合物。

近年来随着我国经济的发展和有机硅产业技术的不断成熟,我国有机硅行业也随之迅速发展。同时在半导体、新能源、5G等产业迅速发展的带动下,有机硅的产量及需求量也随之不断增长。据资料显示,2021年我国有机硅产量为139万吨,同比增长6.9%;表观需求量为116.8万吨,同比下降6.5%。

数据来源:SAGSI,观研天下整理

目前在我国有机硅行业下游应用领域中,建筑建材行业占比最大,达34%;其次为电子电器行业占比达28%,纺织、制造加工、交通运输、医疗卫生行业占比分别为12%、9%、5%、4%。

数据来源:观研天下整理

(1)建筑行业

近年来随着我国建筑业企业生产和经营规模的不断扩大,建筑业总产值持续增长。2021年,全国建筑业总产值达到293079亿元,比上年增加29132亿元,同比增长 11.04%。

数据来源:中国建筑业协会,观研天下整理

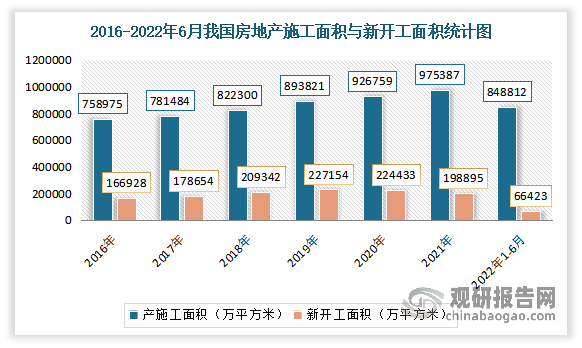

进入2022年,房屋施工面积及新开工面积有所下滑。数据显示,2022年1-6月我国房地产开发企业房屋施工面积848812万平方米,同比下降2.8%;新开工面积66423万平方米,下降34.4%。

数据来源:国家统计局,观研天下整理

2022年1-6月份全国房地产开发和销售情况

指标

绝对量

同比增长(%)

房地产开发投资(亿元)

68314

-5.4

其中:住宅

51804

-4.5

办公楼

2616

-10.1

商业营业用房

5528

-8.7

房屋施工面积(万平方米)

848812

-2.8

其中:住宅

599429

-2.9

办公楼

33404

-2.5

商业营业用房

76328

-8.4

房屋新开工面积(万平方米)

66423

-34.4

其中:住宅

48800

-35.4

办公楼

1701

-29.8

商业营业用房

4535

-35

房屋竣工面积(万平方米)

28636

-21.5

其中:住宅

20858

-20.6

办公楼

872

-30

商业营业用房

2369

-30.3

土地购置面积(万平方米)

3628

-48.3

土地成交价款(亿元)

2043

-46.3

数据来源:国家统计局,观研天下整理

(2)电子信息制造业

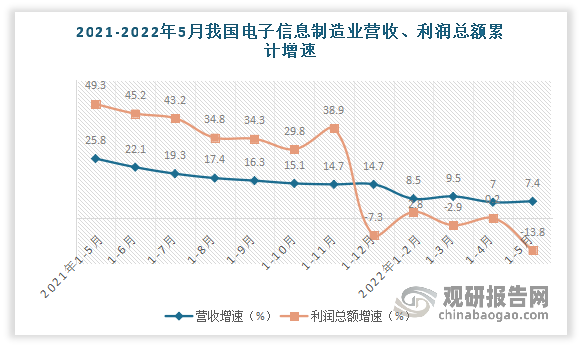

2020年受新冠疫情影响严重,我国电子信息制造业营业收入下降明显。但进入到2021年,,在疫情影响趋弱、物流逐步恢复以及消费刺激政策等因素的带动下,电子制造业维持较快增长态势。数据显示,2022年1-6月,我国规模以上电子信息制造业实现营业收入56619亿元,同比增长7.4%,营业成本49498亿元,同比增长8.3%;实现利润总额2578亿元,同比增长0.2%,营业收入利润率为4.6%,较1—4月份提高0.4个百分点。

数据来源:工信部,观研天下整理

(3)光伏产业

近年随着经济社会对清洁能源日益增长的需求,能源危机和生态环境问题促使全球积极寻求可替代化石能源的绿色可再生能源,而太阳能因资源量巨大、清洁安全、易于获得等优点,被普遍认为是最有发展前途的绿色可再生能源之一。在此背景下,我国光伏产业的快速发展,并已逐步发展成为全球最重要的太阳能光伏应用市场之一。数据显示,2021年我国光伏发电装机容量由2016年的0.77亿千瓦增长至3.06亿千瓦。

数据来源:国家能源局,观研天下整理

2、铝合金

铝合金是工业中应用最广泛的一类结构材料,广泛应用于在航空、汽车交通制造、机械制造、船舶及化学工业中。

近年得益于日益受到各个领域的广泛应用,得加汽车轻量化的不断推进,铝合金的需求量也随之不断增加,我国铝合金产量也随之逐年递增。数据显示,2021年我国铝合金产量为1068万吨,同比增长10.8%。

数据来源:国家统计局,观研天下整理

随着我国铝合金行业需求的稳定增长,我国铝合金行业市场规模也随之稳步扩张。据资料显示,2021年我国铝合金行业市场规模达2997.55亿元,同比增长8.4%。

数据来源:观研天下整理

目前汽车是我国铝合金主要的应用领域之一。例如在传统动力汽车领域,铝合金广泛应用于发动机、变速箱、散热器等零部件。在电动汽车领域,铝合金也广泛应用于电池包结构件、电池冷却板、电机壳体、减速器壳体等零部件。

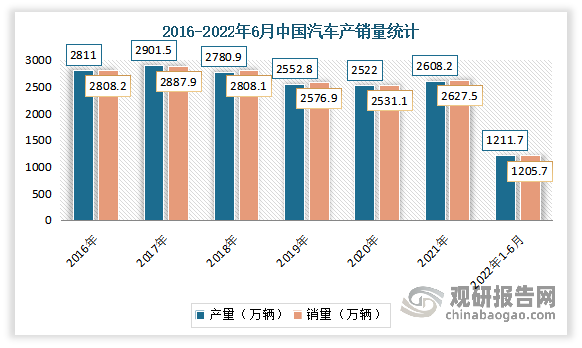

汽车是最重要的现代化交通工具。汽车也是数量最多、最普及﹑活动范围最广泛、运输量最大的交通工具。自2018年开始“遇冷”后,消费主力减少,以及近年来我国城市公共交通的完善、高铁线路网的扩散、城市限行等影响从而造成了汽车销量低迷的状态。而虽然汽车整体市场表现低迷,但整体依然保持较高的水平。尤其是近几年来随着环保化、绿色化发展成为主流趋势,新能源汽车市场表现活跃。随着新能源汽车的进一步推广,汽车产销量也有所增加。数据显示,2021年我国汽车汽车产量为2608.2万辆,同比增长3.4%;汽车销量为2627.5万辆,同比增长3.8%。

进入2022年初,由于疫情多点散发等因素影响,汽车产销均有所下降。随后进入6月,随着疫情防控成效和促消费政策效应显现,我国汽车生产全面恢复正常水平,消费市场快速回暖。2022年1-6月,我国汽车产销分别完成1211.7万辆和1205.7万辆,同比分别下降3.7%和6.6%,降幅比1-5月分别收窄5.9个百分点和5.6个百分点。

数据来源:中国汽车工业协会,观研天下整理

与此同时,我国人均汽车保有量与欧美国家相比仍有差距,未来汽车市场仍有增长空间。而随着我国汽车市场的发展,对铝合金的需求量也将持续增长。

3、多晶硅

多晶硅是单质硅的一种形态,具有半导体性质,是极为重要的优良半导体材料,但微量的杂质即可大大影响其导电性,根据其纯度的不同可以分为冶金级多晶硅、太阳能级多晶硅、电子级多晶硅三大类。

近年来随着我国光伏行业以及半导体行业的迅速发展,市场对多晶硅的需求不断增加。同时随着硅料国产化进程的加速,我国已经逐渐摆脱原材料受控的局面,多晶硅的产能逐年增加。但2020年受疫情影响,多晶硅产能受限,产能降至42万吨/年。随着疫情得到有效控制,2021年中国多晶硅的产能恢复疫情水平,产能约52万吨/年,同比增涨23.81%。

数据来源:CPIA,观研天下整理

产量实现逐年递增态势。数据显示,2021年我国多晶硅产量突破50万吨,达到50.5万吨,同比增长28.8%。

数据来源:CPIA,观研天下整理

目前我国多晶硅广泛应用于建筑、航空航天、纺织、光伏、半导体等行业。其中光伏行业是我国多晶硅的主要需求领域之一,其对多晶硅的需求主要来自太阳能电池。近年来随着今年来“双碳”理念的推行,太阳能等一系列环保、低碳的清洁能源越来越受到我国的重视。在国家政策的支持下,光伏行业迅速发展,需求的增加促进了我国多晶硅行业的发展。数据显示,2021年我国光伏发电量为 3259 亿千瓦时,同比增长25.1%,约占全国全年总发电量的4.0%。

数据来源:国家统计局,观研天下整理

此外半导体也是多晶硅的主要需求领域之一。据了解,半导体可分为四类产品,分别是集成电路、光电子器件、分立器件和传感器。其中规模最大的是集成电路,而多晶硅为集成电路核心原材料之一。由此随着我国集成电路行业的不断发展,对多晶硅需求的增加带动了其行业的发展。

近年随着政府政策和资金的支持,同时受物联网、智能驾驶、新能源汽车、智能终端制造、新一代移动通信等下游市场需求的驱动,我国集成电路产业市场规模呈增长趋势。数据显示,2021年我国集成电路行业市场规模由2016年的4336亿元增长至10458亿元,年均复合增长率为19.3%。

数据来源:中国半导体行业协会,观研天下整理(WW)

观研报告网发布的《中国工业硅行业发展深度研究与投资前景分析报告(2022-2029年)》涵盖行业最新数据,市场热点,政策规划,竞争情报,市场前景预测,投资策略等内容。更辅以大量直观的图表帮助本行业企业准确把握行业发展态势、市场商机动向、正确制定企业竞争战略和投资策略。本报告依据国家统计局、海关总署和国家信息中心等渠道发布的权威数据,结合了行业所处的环境,从理论到实践、从宏观到微观等多个角度进行市场调研分析。

行业报告是业内企业、相关投资公司及政府部门准确把握行业发展趋势,洞悉行业竞争格局,规避经营和投资风险,制定正确竞争和投资战略决策的重要决策依据之一。本报告是全面了解行业以及对本行业进行投资不可或缺的重要工具。观研天下是国内知名的行业信息咨询机构,拥有资深的专家团队,多年来已经为上万家企业单位、咨询机构、金融机构、行业协会、个人投资者等提供了专业的行业分析报告,客户涵盖了华为、中国石油、中国电信、中国建筑、惠普、迪士尼等国内外行业领先企业,并得到了客户的广泛认可。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国家统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。本研究报告采用的行业分析方法包括波特五力模型分析法、SWOT分析法、PEST分析法,对行业进行全面的内外部环境分析,同时通过资深分析师对目前国家经济形势的走势以及市场发展趋势和当前行业热点分析,预测行业未来的发展方向、新兴热点、市场空间、技术趋势以及未来发展战略等。

【目录大纲】

第一章 2018-2022年中国工业硅行业发展概述

第一节 工业硅行业发展情况概述

一、工业硅行业相关定义

二、工业硅特点分析

三、工业硅行业基本情况介绍

四、工业硅行业经营模式

1、生产模式

2、采购模式

3、销售/服务模式

五、工业硅行业需求主体分析

第二节 中国工业硅行业生命周期分析

一、工业硅行业生命周期理论概述

二、工业硅行业所属的生命周期分析

第三节 工业硅行业经济指标分析

一、工业硅行业的赢利性分析

二、工业硅行业的经济周期分析

三、工业硅行业附加值的提升空间分析

第二章 2018-2022年全球工业硅行业市场发展现状分析

第一节 全球工业硅行业发展历程回顾

第二节 全球工业硅行业市场规模与区域分布情况

第三节 亚洲工业硅行业地区市场分析

一、亚洲工业硅行业市场现状分析

二、亚洲工业硅行业市场规模与市场需求分析

三、亚洲工业硅行业市场前景分析

第四节 北美工业硅行业地区市场分析

一、北美工业硅行业市场现状分析

二、北美工业硅行业市场规模与市场需求分析

三、北美工业硅行业市场前景分析

第五节 欧洲工业硅行业地区市场分析

一、欧洲工业硅行业市场现状分析

二、欧洲工业硅行业市场规模与市场需求分析

三、欧洲工业硅行业市场前景分析

第六节 2022-2029年世界工业硅行业分布走势预测

第七节 2022-2029年全球工业硅行业市场规模预测

第三章 中国工业硅行业产业发展环境分析

第一节 我国宏观经济环境分析

一、中国GDP增长情况分析

二、工业经济发展形势分析

三、社会固定资产投资分析

四、全社会消费品零售总额

五、城乡居民收入增长分析

六、居民消费价格变化分析

七、对外贸易发展形势分析

第二节 我国宏观经济环境对工业硅行业的影响分析

第三节 中国工业硅行业政策环境分析

一、行业监管体制现状

二、行业主要政策法规

三、主要行业标准

第四节 政策环境对工业硅行业的影响分析

第五节 中国工业硅行业产业社会环境分析

第四章 中国工业硅行业运行情况

第一节 中国工业硅行业发展状况情况介绍

一、行业发展历程回顾

二、行业创新情况分析

三、行业发展特点分析

第二节 中国工业硅行业市场规模分析

一、影响中国工业硅行业市场规模的因素

二、中国工业硅行业市场规模

三、中国工业硅行业市场规模解析

第三节 中国工业硅行业供应情况分析

一、中国工业硅行业供应规模

二、中国工业硅行业供应特点

第四节 中国工业硅行业需求情况分析

一、中国工业硅行业需求规模

二、中国工业硅行业需求特点

第五节 中国工业硅行业供需平衡分析

第五章 中国工业硅行业产业链和细分市场分析

第一节 中国工业硅行业产业链综述

一、产业链模型原理介绍

二、产业链运行机制

三、工业硅行业产业链图解

第二节 中国工业硅行业产业链环节分析

一、上游产业发展现状

二、上游产业对工业硅行业的影响分析

三、下游产业发展现状

四、下游产业对工业硅行业的影响分析

第三节 我国工业硅行业细分市场分析

一、细分市场一

二、细分市场二

第六章 2018-2022年中国工业硅行业市场竞争分析

第一节 中国工业硅行业竞争现状分析

一、中国工业硅行业竞争格局分析

二、中国工业硅行业主要品牌分析

第二节 中国工业硅行业集中度分析

一、中国工业硅行业市场集中度影响因素分析

二、中国工业硅行业市场集中度分析

第三节 中国工业硅行业竞争特征分析

一、 企业区域分布特征

二、企业规模分布特征

三、企业所有制分布特征

第七章 2018-2022年中国工业硅行业模型分析

第一节 中国工业硅行业竞争结构分析(波特五力模型)

一、波特五力模型原理

二、供应商议价能力

三、购买者议价能力

四、新进入者威胁

五、替代品威胁

六、同业竞争程度

七、波特五力模型分析结论

第二节 中国工业硅行业SWOT分析

一、SOWT模型概述

二、行业优势分析

三、行业劣势

四、行业机会

五、行业威胁

六、中国工业硅行业SWOT分析结论

第三节 中国工业硅行业竞争环境分析(PEST)

一、PEST模型概述

二、政策因素

三、经济因素

四、社会因素

五、技术因素

六、PEST模型分析结论

第八章 2018-2022年中国工业硅行业需求特点与动态分析

第一节 中国工业硅行业市场动态情况

第二节 中国工业硅行业消费市场特点分析

一、需求偏好

二、价格偏好

三、品牌偏好

四、其他偏好

第三节 工业硅行业成本结构分析

第四节 工业硅行业价格影响因素分析

一、供需因素

二、成本因素

三、其他因素

第五节 中国工业硅行业价格现状分析

第六节 中国工业硅行业平均价格走势预测

一、中国工业硅行业平均价格趋势分析

二、中国工业硅行业平均价格变动的影响因素

第九章 中国工业硅行业所属行业运行数据监测

第一节 中国工业硅行业所属行业总体规模分析

一、企业数量结构分析

二、行业资产规模分析

第二节 中国工业硅行业所属行业产销与费用分析

一、流动资产

二、销售收入分析

三、负债分析

四、利润规模分析

五、产值分析

第三节 中国工业硅行业所属行业财务指标分析

一、行业盈利能力分析

二、行业偿债能力分析

三、行业营运能力分析

四、行业发展能力分析

第十章 2018-2022年中国工业硅行业区域市场现状分析

第一节 中国工业硅行业区域市场规模分析

一、影响工业硅行业区域市场分布的因素

二、中国工业硅行业区域市场分布

第二节 中国华东地区工业硅行业市场分析

一、华东地区概述

二、华东地区经济环境分析

三、华东地区工业硅行业市场分析

(1)华东地区工业硅行业市场规模

(2)华南地区工业硅行业市场现状

(3)华东地区工业硅行业市场规模预测

第三节 华中地区市场分析

一、华中地区概述

二、华中地区经济环境分析

三、华中地区工业硅行业市场分析

(1)华中地区工业硅行业市场规模

(2)华中地区工业硅行业市场现状

(3)华中地区工业硅行业市场规模预测

第四节 华南地区市场分析

一、华南地区概述

二、华南地区经济环境分析

三、华南地区工业硅行业市场分析

(1)华南地区工业硅行业市场规模

(2)华南地区工业硅行业市场现状

(3)华南地区工业硅行业市场规模预测

第五节 华北地区工业硅行业市场分析

一、华北地区概述

二、华北地区经济环境分析

三、华北地区工业硅行业市场分析

(1)华北地区工业硅行业市场规模

(2)华北地区工业硅行业市场现状

(3)华北地区工业硅行业市场规模预测

第六节 东北地区市场分析

一、东北地区概述

二、东北地区经济环境分析

三、东北地区工业硅行业市场分析

(1)东北地区工业硅行业市场规模

(2)东北地区工业硅行业市场现状

(3)东北地区工业硅行业市场规模预测

第七节 西南地区市场分析

一、西南地区概述

二、西南地区经济环境分析

三、西南地区工业硅行业市场分析

(1)西南地区工业硅行业市场规模

(2)西南地区工业硅行业市场现状

(3)西南地区工业硅行业市场规模预测

第八节 西北地区市场分析

一、西北地区概述

二、西北地区经济环境分析

三、西北地区工业硅行业市场分析

(1)西北地区工业硅行业市场规模

(2)西北地区工业硅行业市场现状

(3)西北地区工业硅行业市场规模预测

第十一章 工业硅行业企业分析(随数据更新有调整)

第一节 企业

一、企业概况

二、主营产品

三、运营情况

1、主要经济指标情况

2、企业盈利能力分析

3、企业偿债能力分析

4、企业运营能力分析

5、企业成长能力分析

四、公司优势分析

第二节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优劣势分析

第三节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

第四节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

第五节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

第六节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

······

第十二章 2022-2029年中国工业硅行业发展前景分析与预测

第一节 中国工业硅行业未来发展前景分析

一、工业硅行业国内投资环境分析

二、中国工业硅行业市场机会分析

三、中国工业硅行业投资增速预测

第二节 中国工业硅行业未来发展趋势预测

第三节 中国工业硅行业规模发展预测

一、中国工业硅行业市场规模预测

二、中国工业硅行业市场规模增速预测

三、中国工业硅行业产值规模预测

四、中国工业硅行业产值增速预测

五、中国工业硅行业供需情况预测

第四节 中国工业硅行业盈利走势预测

第十三章 2022-2029年中国工业硅行业进入壁垒与投资风险分析

第一节 中国工业硅行业进入壁垒分析

一、工业硅行业资金壁垒分析

二、工业硅行业技术壁垒分析

三、工业硅行业人才壁垒分析

四、工业硅行业品牌壁垒分析

五、工业硅行业其他壁垒分析

第二节 工业硅行业风险分析

一、工业硅行业宏观环境风险

二、工业硅行业技术风险

三、工业硅行业竞争风险

四、工业硅行业其他风险

第三节 中国工业硅行业存在的问题

第四节 中国工业硅行业解决问题的策略分析

第十四章 2022-2029年中国工业硅行业研究结论及投资建议

第一节 观研天下中国工业硅行业研究综述

一、行业投资价值

二、行业风险评估

第二节 中国工业硅行业进入策略分析

一、目标客户群体

二、细分市场选择

三、区域市场的选择

第三节 工业硅行业营销策略分析

一、工业硅行业产品策略

二、工业硅行业定价策略

三、工业硅行业渠道策略

四、工业硅行业促销策略

第四节 观研天下分析师投资建议